“黄金热”席卷中国!黄金ETF双历史新高、期货成交量暴增64%、央行已连续12个月增持

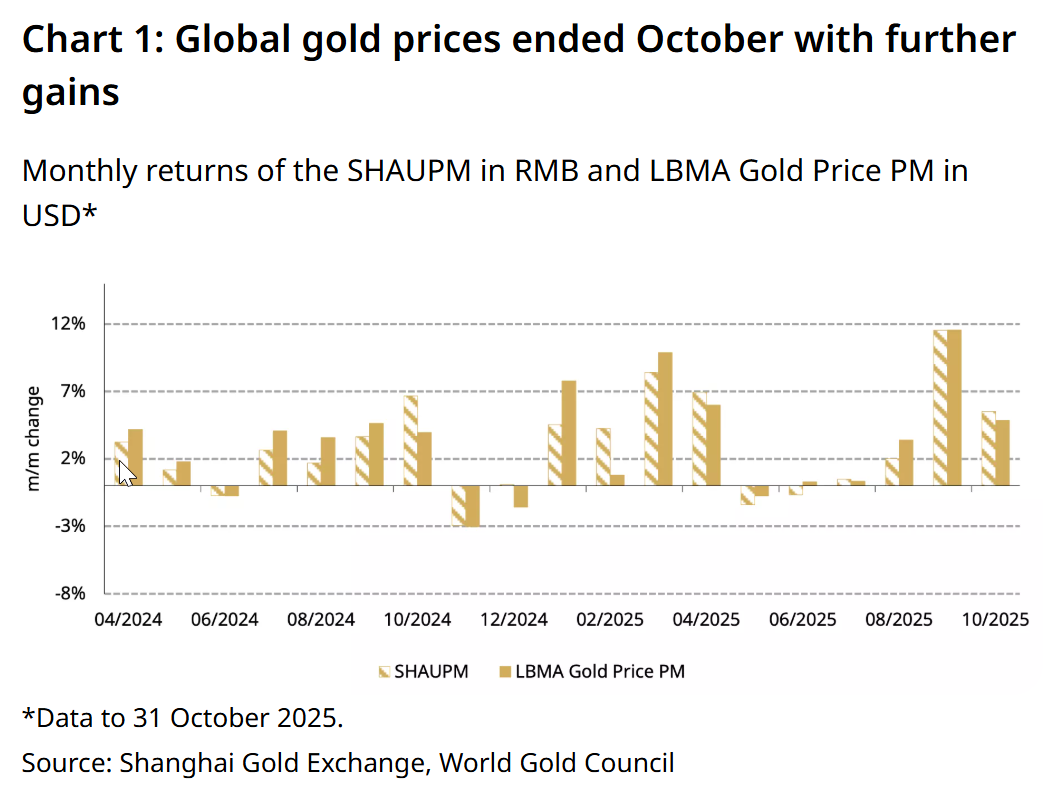

FX168财经报社(北美)讯 世界黄金协会(WGC)中国区研究主管贾舒畅(Ray Jia)表示,10月中国金价在强劲上涨后触顶,但同期中国的批发黄金需求逆季节性走强,黄金ETF大幅增持,黄金期货成交量亦显著飙升。

在世界黄金协会最新的《中国黄金市场月度报告》中,贾舒畅写道,10月的行情呈现出“截然不同的两半段”。他指出:“月初在多重风险因素及ETF强劲买盘的推动下,金价一路飙升、连续刷新纪录;但随着月中地缘政治紧张情绪缓和以及获利了结增多,金价在月末出现回落。”

他补充说:“最终,LBMA下午定盘价和上海金基准价(SHAUPM)均以涨势收官,使其今年迄今的累计涨幅分别扩大至44%和42%。”

进入11月前半月,受地缘政治风险升温与ETF流入增强支撑,金价进一步上涨。

“11月前两周,LBMA下午定盘价(美元计价)和上海金基准价(人民币计价)分别上涨了1.5%和3.3%。”贾舒畅表示。

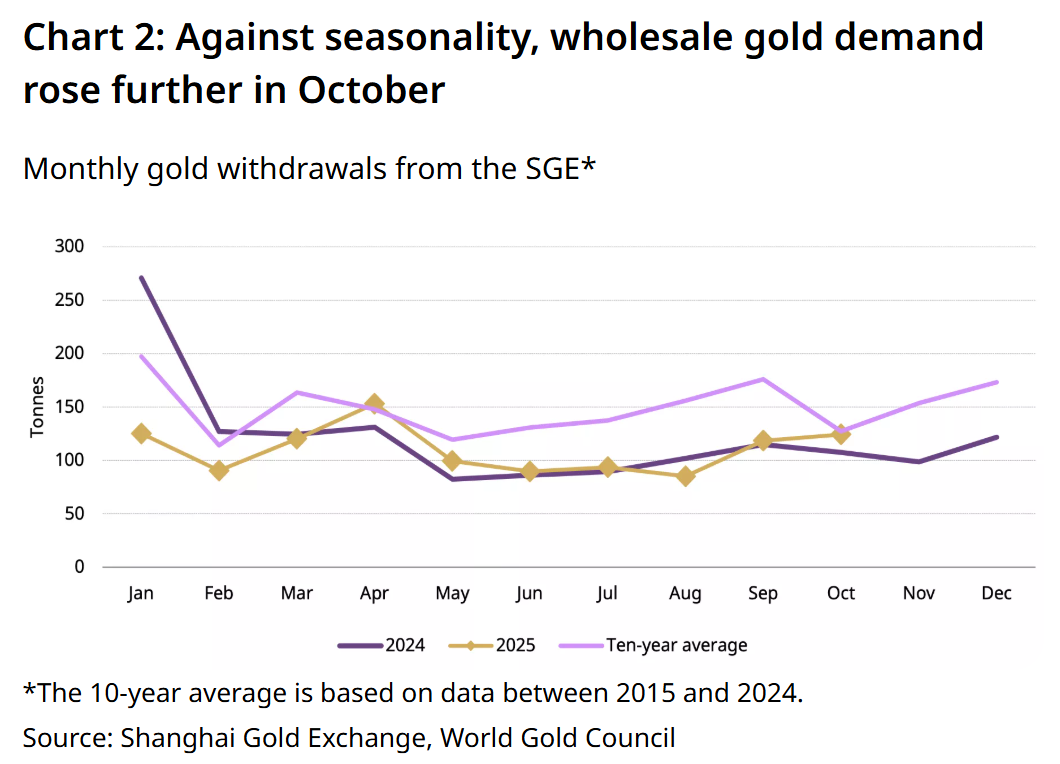

中国批发黄金需求在10月逆势走强。

“上海黄金交易所(SGE)10月黄金提货量达124吨,环比增加6吨,同比增加17吨,”他说。“这一水平几乎与过去10年10月的平均值127吨相当。”

10月上半月,受中美贸易风险升温、本地股市回落以及金价上涨带动,投资需求进一步改善,从而提振批发金需求。

“尽管黄金珠宝消费在10月国庆+中秋长假期间表现强劲,但受月初金价波动加剧影响,零售商在补库方面仍保持谨慎。”他说。

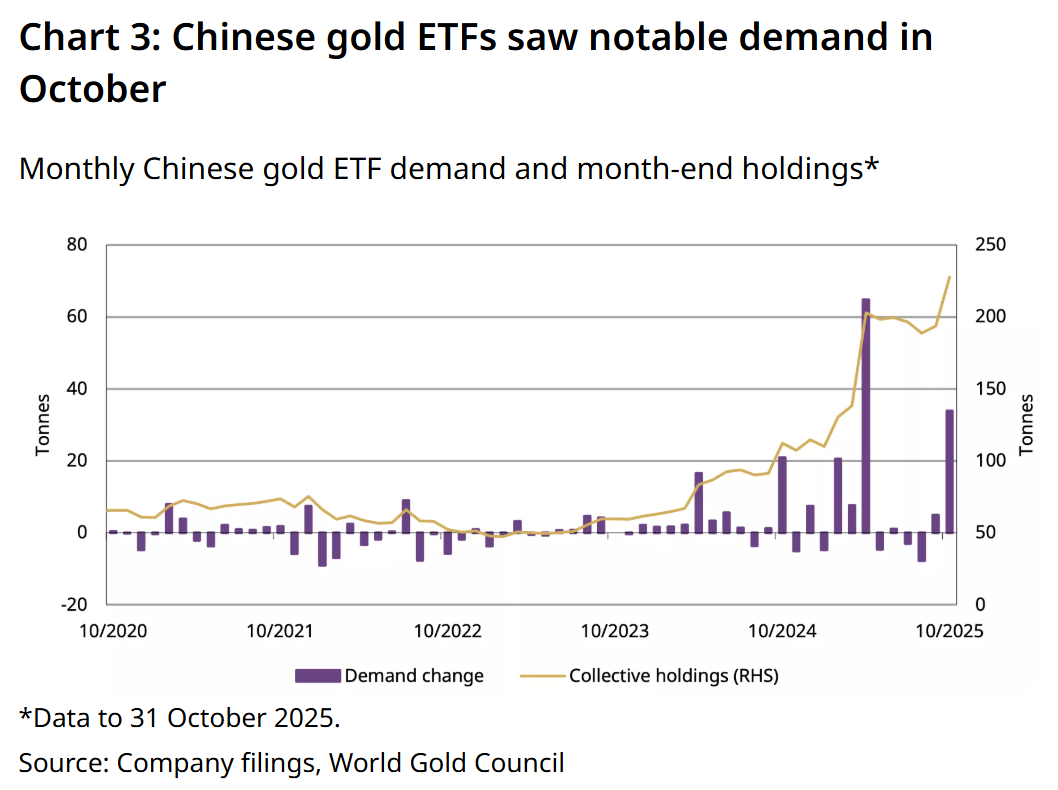

10月,中国本土黄金ETF明显增持。

“当月中国黄金ETF净流入达人民币320亿元(约45亿美元),为4月以来最强表现,”贾舒畅指出。“受资金大幅流入与金价上涨推动,其管理规模(AUM)飙升24%至2100亿元人民币(约290亿美元),持仓激增33吨至227吨——双双创下历史月末新高。”

他提到,月初由于地缘政治风险与股市走弱,本地投资者转向黄金ETF避险。但随着特朗普总统与习近平主席在韩国会面缓和贸易风险,以及美联储偏鹰式降息使进一步宽松预期降温,本地避险需求稍有回落。

然而进入11月初,受股市调整、金价反弹与地缘政治紧张再度升温影响,投资者对黄金ETF的兴趣迅速回升。

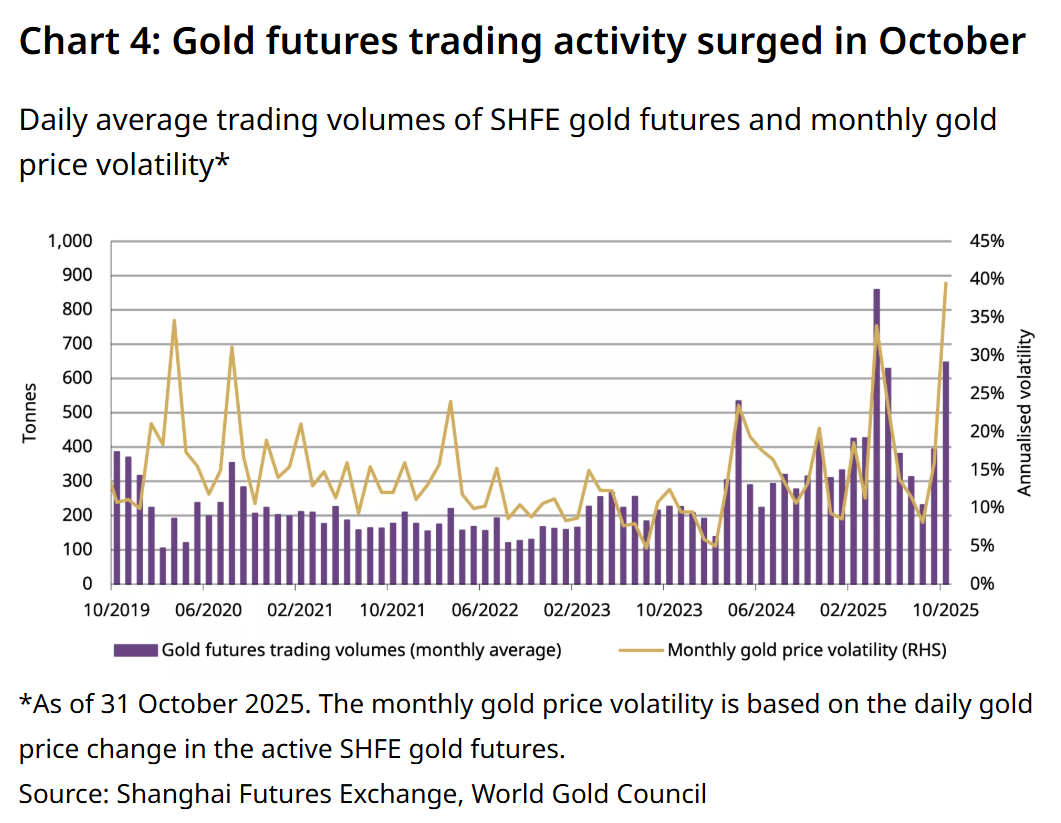

随着金价波动率飙升,上期所黄金期货成交量同步大涨。

10月上期所黄金期货日均成交量达 647吨,环比增长 64%。

贾舒畅表示,“进入11月初,随着金价波动继续攀升,上海的黄金期货交易量仍保持在高位。”

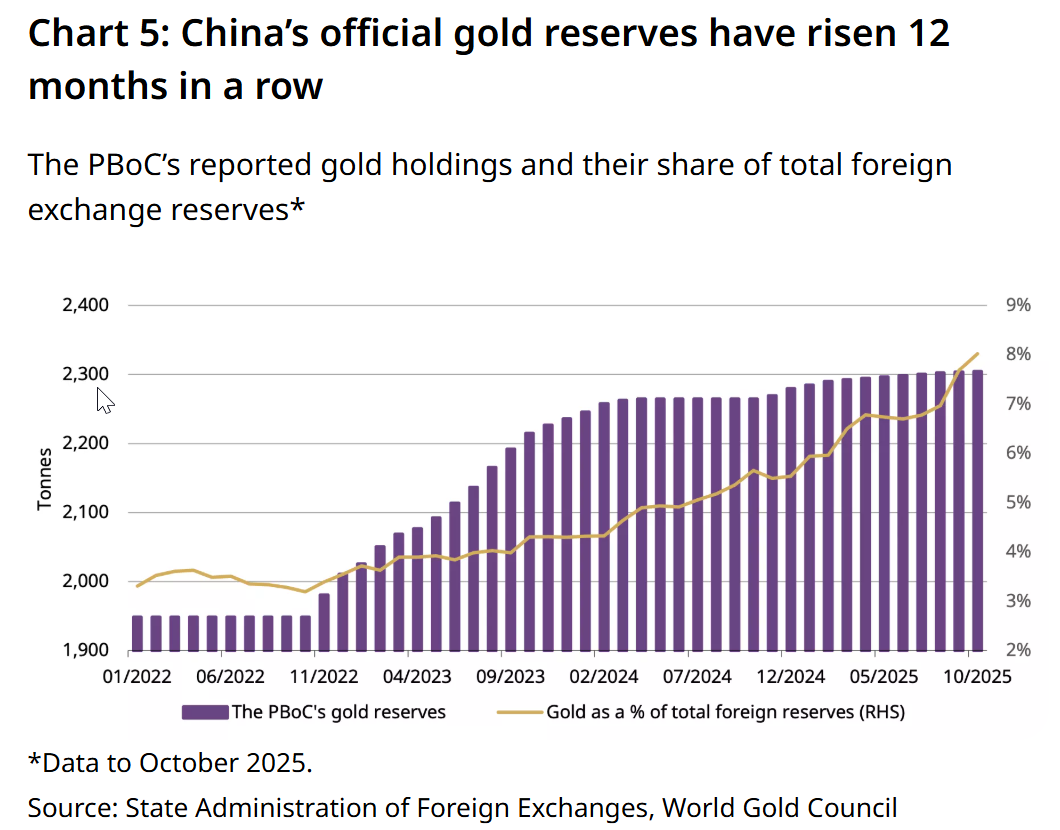

尽管金价处于历史高位,中国央行10月仍继续增持黄金。

“人民银行在10月连续第12个月增加黄金储备,当月增持0.9吨,”他说。“2025年迄今持续买入,使中国官方黄金储备增至2304.5吨,比2024年末高出24吨。同时黄金在外汇储备中的占比已从5.5%升至8%。”

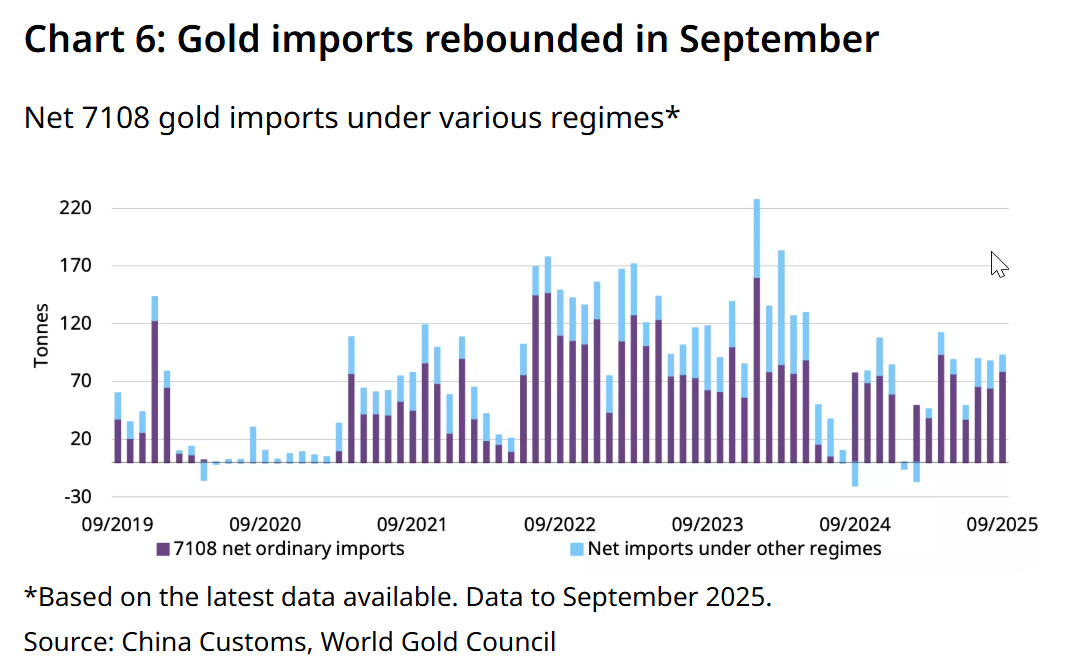

截至目前最新数据为9月,中国当月进口黄金93吨,明显高于趋势水平。

“海关数据显示,9月黄金进口较前月增加5吨,同比增加36吨。”贾舒畅指出,“这与9月批发需求的趋势一致,当月提货量环比和同比均显著回升。”

展望未来:增值税调整可能影响珠宝需求,但金条销售仍有空间

贾舒畅预计,中国近期调整黄金增值税(VAT)税率可能对本地黄金珠宝需求构成压力,因为消费者成本将提高。但他同时指出,随着黄金连续三年上涨,消费者对价格的敏感度可能正在下降。

此外,调整不适用于以下领域:

-SGE会员销售的金条

-黄金ETF

-黄金积存计划(GAP)

他认为,这意味着金条销售可能进一步增长,部分消费者可能购买金条用于私人定制珠宝。

24小时热点