恒力期货能化日报20250710

一眼通

芳烃

PX

方向:暂不追多

盘面:

1、PX09合约收盘价6724(+28,+0.42%),日内增仓2759手至11.9万手;

2、PX9-1月差+74(-20),PX09-CFRC 为-315(+2);

3、仓单3000(-)。

基本面:

1、实货:PX CFRC 850美元/吨(+3),PX商谈价格略有反弹,纸货9月在825/828商谈,1月在818有买盘,9/1换月在+8有卖盘,11/1换月在+2有买盘;

2、估值与利润:MOPJ价格为598美元/吨(+12),PXN $252(-9);

3、供给:国内PX周度负荷81%(-2.8pct),亚洲PX周度负荷74.1%(+1.1pct),上海石化常减压装置起火,但其70万吨PX装置仍在运行中;韩国SKGC 一套歧化计划从7月中旬检修一个月,对应PX产能37.5万吨;福海创80万吨装置6月28日按计划检修两个月,浙石化一条200万吨装置原计划7月检修,目前检修计划取消;天津石化39万吨装置原计划6月检修,目前推迟至7月下旬;

4、需求:PTA负荷77.7%(-),东营威联250万吨装置6月29日按计划检修45天,逸盛海南200万吨装置7月1日降负5成,目前已恢复,预计8月1日起停车改造3个月,恒力大连220万吨装置6月30日附近重启;

5、下游:PTA现货加工费144(-67),长丝平均产销4成偏上,短纤平均产销59%。

策略:无。

风险提示:油价异动、装置超预期变动、终端需求大幅波动。

PTA

方向:向上需要新驱动

理由:下游需求转弱,现货基差持续走弱。

盘面:

今日09合约以4718收盘,较上一交易日结算价上涨0.17%,日内增仓减仓5318手至111.92万手,TA9-1价差为+28(-30)。

基本面:

1、实货:现货市场商谈氛围一般,现货基差相较昨天大幅下降,下周在09+20~30附近商谈,7月底在09+15~20附近商谈,PTA现货加工费144元/吨(-67),PTA 09盘面加工费314元/吨(-10)

2、供给:PTA负荷77.7%(-)。恒力大连220万吨装置6月30日附近重启,此前于6月中旬停车检修,东营威联250万吨装置6月29日按计划检修45天,逸盛海南200万吨装置7月1日降负5成,目前已恢复,预计8月1日起停车改造3个月,逸盛新材料360万吨装置6月21日附近再次降负1周,目前恢复;

3、需求:下游聚酯负荷90.2%(-1.2pct),7月1日逸盛海南125万吨开始停车检修;江浙终端开工率整体下调,其中加弹下降至69%(-7pct)、江浙织机下降至62%(-4pct)、江浙印染开机下调至67%(-)。江浙涤丝今日产销整体偏弱,至下午3点半附近平均产销估算在4成偏上,今日直纺涤短销售较昨日适度好转,截止下午3:00附近,平均产销59%,轻纺城市场总销量477万米(-61)。

策略:无。

风险提示:油价异动、装置超预期变动、终端需求大幅波动。

乙二醇

方向:向上需要新驱动

理由:主港库存难以继续下降,下游需求转弱。

盘面:

今日EG2509合约收盘价4283(+10,+0.23%),日内减仓3610手至28.53万手,EG9-1价差为-29(-2)。

基本面:

1、现货:目前现货基差在09合约升水70-72元/吨附近,商谈4349-4350元/吨,下午几单09合约升水69-71元/吨附近成交。8月下期货基差在09合约升水71-72元/吨附近,商谈4350-4351元/吨附近;

2、库存:截至7月7日,华东主港地区MEG港口库存总量49.91万吨,较上周四降低4.29万吨;较上周一增加1.71万吨;

3、供给:乙二醇整体开工负荷66.51%(-0.76pct),其中合成气制乙二醇开工负荷69.34%(-2.15pct),上海石化常减压起火,但E0/EG联产装置不受影响,新疆天盈15万吨装置7月7日附近重启,此前于6月20日停车,红四方30万吨装置7月3日附近出料,此前于5月14日附近检修,沙特几套分别为45、55、70万吨装置近期重启中,此前于6月底因电力问题短暂停车;

4、需求:下游聚酯负荷90.2%(-1.2pct);江浙终端开工率下调,其中加弹下降至69%(-7pct)、江浙织机下降至62%(-4pct)、江浙印染开机下调至67%(-)。江浙涤丝今日产销整体偏弱,平均产销估算在4成偏上,今日直纺涤短销售较昨日适度好转,平均产销59%,轻纺城市场总销量477万米(-61)。

策略:无。

风险提示:油价异动、装置超预期变动、终端需求大幅波动。

煤化工

尿素

方向:震荡偏强

逻辑:上周“反内卷”相关倡议的炒作下空头资金存避险需求,整体市场短时情绪联动,同时尿素市场不断传出出口第二批配额释放的传言,短期提振交易氛围,部分下游贸易商和终端用户适当补仓,农业继续局部推进。虽然短时故障检修频繁,夏季检修预期犹在,日产环比有所减少,加上前期订单于近日集中到港,推动工厂库存持续下降。印标报价接近五百美元,远超出市场预期,由于当前出口并未对印度放开,实质性出口大幅增量较难,短期情绪波动为主。由于期货价格相对低位,警惕出口政策和宏观消息面扰动,中长期百万年装置投产的压力下,价格依旧承压。

风险提示:宏观扰动、出口政策变动、投产超预期。

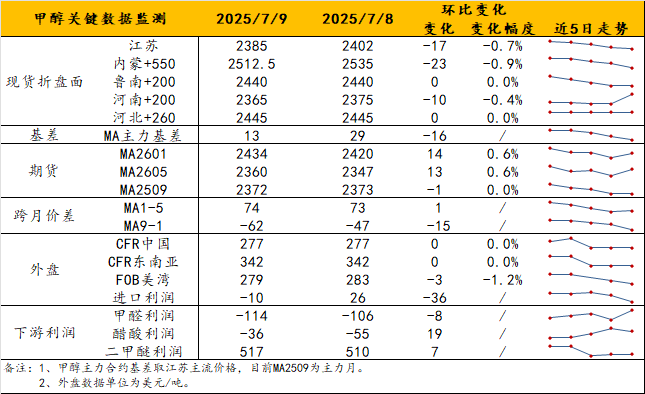

甲醇

方向:观望。

理由:下有西北检修支撑,上有恢复高进口常态压力。

逻辑:截止本周三,港口基差仅余09+5/10左右,基差收敛基本到位。虽然兴兴MTO有些传闻,但盘面反应有限。内地市场方面,7月有北方集中检修支撑(新疆广汇、内蒙古易高、陕西渭化、新奥能源、陕西神木等),叠加宝丰间歇性外采稳住西北走势。整体来看,甲醇底部暂稳。但由于短期期价偏弱、淡季缺驱动,MA09行情暂偏弱。观点上,仅从基本面上看,预计内地市场将为期价托底、但港口压力将制约期价高度,MA09将陷入窄区间波动;另外,关注关税战后续,短期不排除宏观驱动再占上风。

风险提示:油价异动、关税战后续。

盐化工

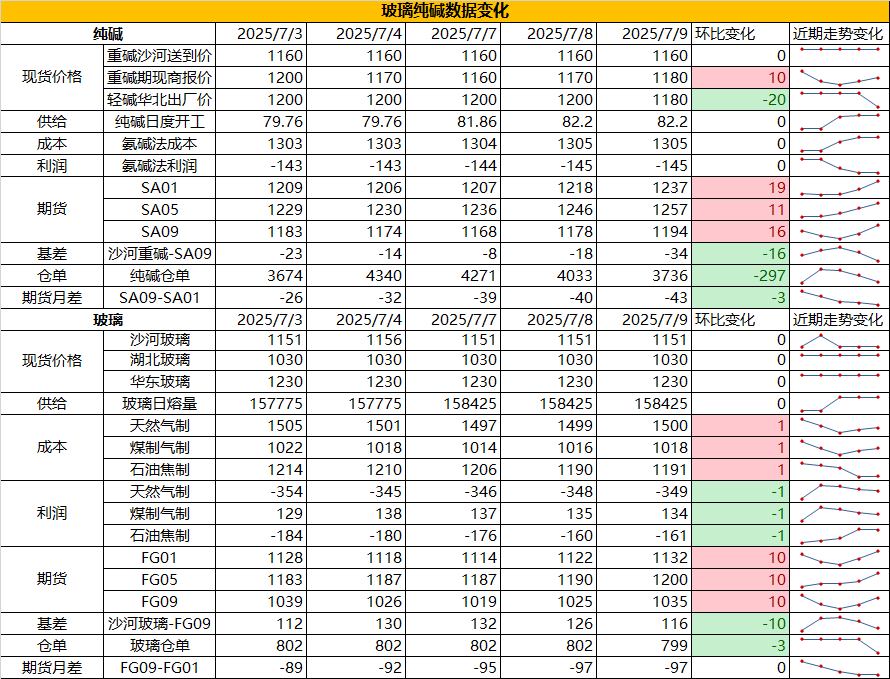

纯碱

方向:不追多,短期反弹

行情跟踪:

1.短期市场减产故事较多,但现实端未有改善,纯碱处于供应高位,刚需走弱的阶段,抛开上周盘面上涨带来的投机需求,供需面仍是持续走弱的,供应端无功无过,虽检修延续,但同时新投产也在延续,由于当前检修较为分散,检修的减量大概率也无法覆盖后期的增量。

2.纯碱下游光伏玻璃已步入减产状态,而当前轻碱下游情况也有所转弱,对于纯碱后续刚需端会是持续走弱的过程,而下半年纯碱仍有大投产推进,行业严重过剩是短期减产无法缓解的,价格中枢也将进一步下移。

向上驱动:下游阶段性补库、碱厂检修

向下驱动:玻璃冷修,碱厂投产

策略建议:01虚值卖看涨期权

风险提示:远兴投产进度变化,下游玻璃厂补库驱动

玻璃

方向:不追多

行情跟踪:

1.当前现货未走强,7月玻璃供应端仍是环比回升的过程,需求端来看,从地产端资金端到玻璃下游深加工端暂无看到较好的改善,预计下游订单短期仍会趋弱,供需面难有较大改善。

2.长周期看,地产需求大方向走弱,玻璃仍在高库存和亏损的价格底部艰难抉择,下半年地产偿债压力相对缓解,若地产销售端缓解或将从资金端给玻璃带来一定旺季需求,但改善也较为有限。

向下驱动:地产资金问题未解决、下游订单改善不明显,下游资金情况不佳

策略建议:09合约1060以上偏空

风险提示:地产政策变化,宏观情绪变化

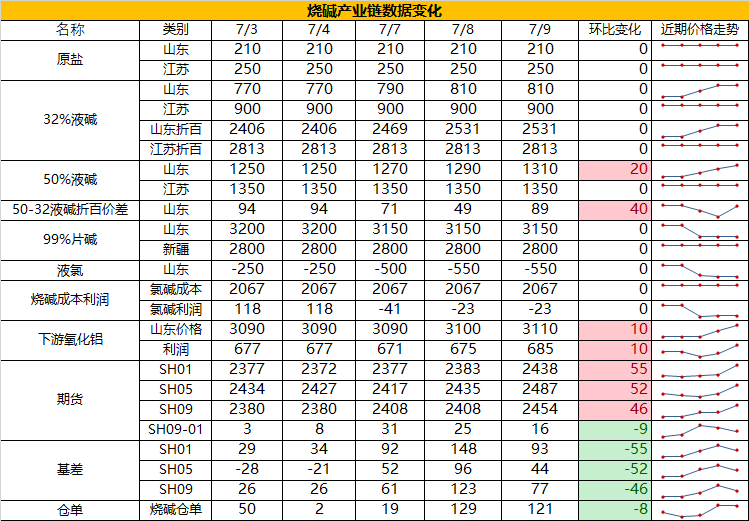

烧碱

方向:震荡偏多

行情跟踪:

1.近期现货价格持续上涨,而山东库存也去化至低位,一方面液氯需求较弱,使得近期部分企业受液氯影响主动降负,前期电价持续下调使得烧碱成本支撑减弱,而近期液氯价格的下跌也带动烧碱成本支撑有所增强。

2. 今年夏季液氯价格将弱于去年,大概率也会持续带动氯碱厂家减产,夏季高温也会带动电价企稳,从而给烧碱更多成本支撑,但同时也需要警惕当前仍处于非铝需求淡季,烧碱上方高度有限。

向上驱动:氧化铝投产,非铝下游补库,检修

向下驱动:氧化铝减产

策略建议:9-1正套

风险提示:宏观情绪变化

橡胶系

橡胶

方向:震荡

逻辑:上周天然橡胶市场呈现窄幅震荡格局,虽受宏观情绪短暂提振出现反弹,但基本面疲弱态势未改。供应端,云南、海南产区因降雨导致新胶产出受限,原料价格随之上涨。预期割胶工作恢复,胶水需求疲软,与原料杯胶价格走势分化整体供应缺乏向上驱动;需求端,轮胎企业订单表现平淡,高温天气促使部分半钢胎企业集中检修,本周半钢胎样本企业产能利用率环比大降6.27个百分点至64.13%,全钢胎产能利用率亦小幅走低,拖累天然橡胶需求边际减弱。库存数据去化依旧缓慢。尽管近端库存大幅累积,但橡胶价格在14000元/吨附近震荡,主要受到远端生产利润微薄、后续装船计划有限,叠加商品市场整体触底反弹情绪的支撑。操作策略上,鉴于宏观政策波动加剧,建议减持持仓并考虑做多波动率;胶价在宏观情绪驱动下或延续宽幅震荡,但随着政策不确定性落地,基本面弱势将重新主导,预计下周RU2509将在13600-14300区间震荡,警惕冲高回落风险。

策略:RU09卖出看跌期权赚取权利金。

风险提示:宏观情绪变化

24小时热点