铜价强势冲高,集运蠢蠢欲动—2025年12月04日申银万国期货每日收盘评论

当日主要新闻关注

1)国际新闻

美国11月“小非农”创两年半来最大降幅,美联储降息预期进一步升温。最新公布的ADP就业数据显示,11月私营企业减少3.2万个工作岗位,为2023年3月以来最大降幅,远不及市场预期的增加1万个。据CME“美联储观察”,美联储12月降息25个基点的概率接近90%。

国务院总理李强在主持专题学习时指出,新型城镇化是扩大内需和促进产业升级、做强国内大循环的重要载体。要因地制宜实施好新型城镇化规划。科学有序推进农业转移人口市民化。要深入实施城市更新行动,把城市更新和消除安全隐患、稳楼市等工作结合起来,扎实推进好房子建设和房地产高质量发展。要着力破解城乡二元结构。

文化和旅游部、民航局印发《文化和旅游与民航业融合发展行动方案》,部署提升国内旅游出行通达性、加密入境旅游航线、规范有序发展低空旅游、打造文化和旅游展示消费新场景等15项具体措施。

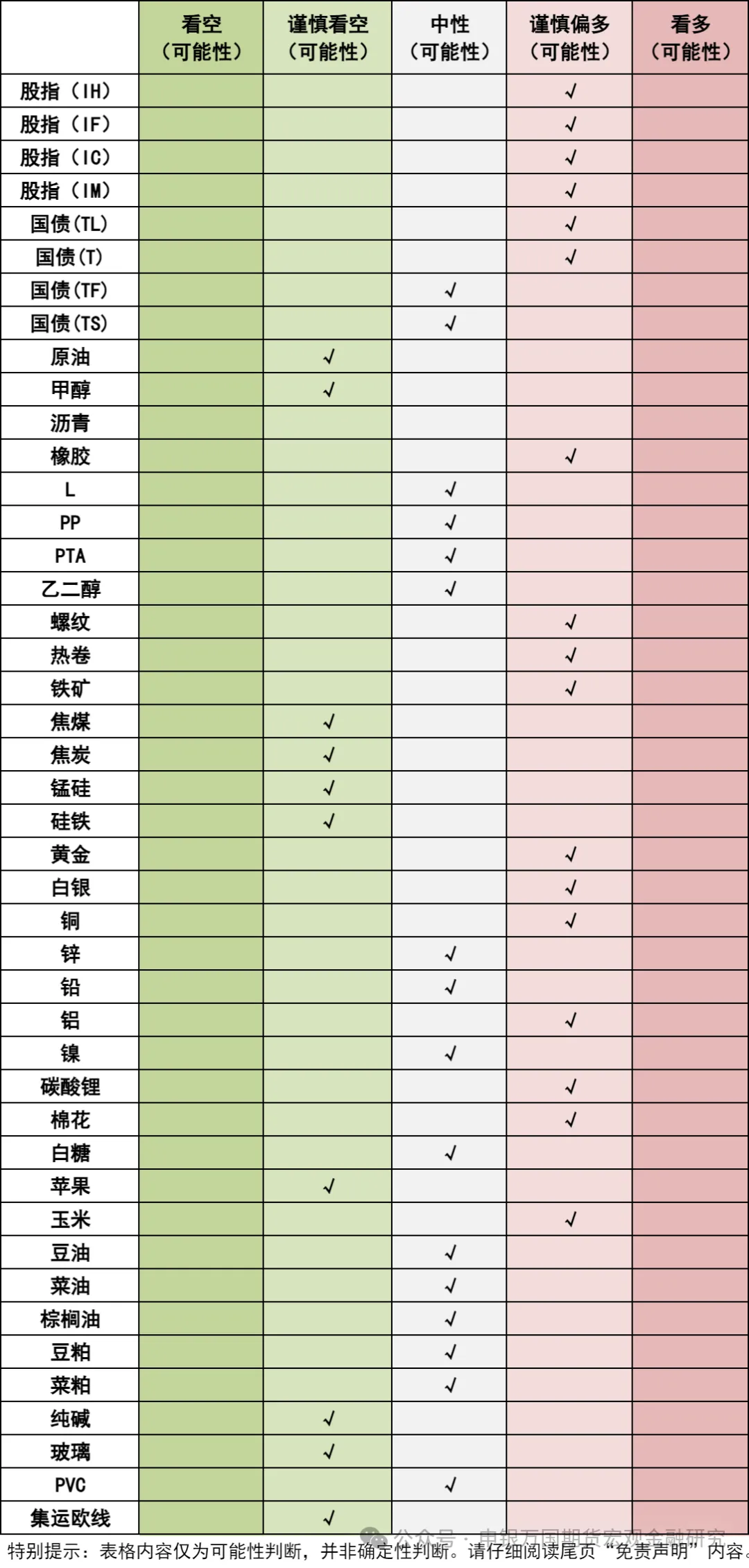

品种日度观点汇总

主要品种收盘评论

1)金融期货

【股指】

股指:股指震荡回升,机械设备板块领涨,综合板块领跌,市场成交额1.56万亿元。资金方面,12月03日融资余额减少37.13亿元至24651.89亿元。2025年12月,全球金融市场将迎来两大“政策风向标”:美联储12月议息会议与中国中央经济工作会议,其中美联储议息策直接影响全球资本流向与风险偏好,而中央经济工作会议作为“十五五”规划开局前的关键部署会议,将明确中国2026年经济政策框架与产业发展方向。在国内经济温和复苏、全球流动性宽松预期升温的背景下,两大会议的政策共振,将影响12月A股节奏,更将为跨年行情与2026年投资主线奠定基础。整体上我们认为在两大会议政策正式落地前,资金可能更偏谨慎,股市预计仍然偏震荡为主,资金偏向防御性配置。待会议内容明确,积极政策信号与美联储降息形成共振,市场风险偏好有望再度提升。

【国债】

国债:普遍下跌,10年期国债活跃券收益率上行至1.857%。央行公开市场逆回购净回笼1756亿元,11月公开市场国债买卖净投放500亿元,Shibor短端品种多数上行,市场资金面保持相对稳定。美国11月ISM制造业PMI指数48.2%,不及预期,萎缩幅度创四个月最大,ADP就业数据显示11月私营企业减少3.2万个工作岗位,为2023年3月以来最大降幅,美联储降息概率加大,美债收益率回落,日本央行行长强烈暗示12月加息,日元显著升值,引发了对全球流动性收紧的担忧。11月份制造业PMI为49.2%,比上月上升0.2%,经济景气水平总体平稳;不过商品房销售降幅继续扩大,二手房价格环比继续回落,仍处于调整过程中,万科债券展期冲击信用债市场。临近年末重要会议,政策出台预期增强,基金销售新规落地也将对债市产生扰动,长端国债期货价格转弱。

2)能化

【原油】

原油:sc上涨0.73%。市场对乌克兰和平进程能否重启抱有希望,同时也存在怀疑态度。乌克兰总统泽连斯基称,美国与乌克兰代表团将于本周会面,商讨在日内瓦会谈中提出的方案,以期实现和平并为乌克兰提供安全保障。国际能源署评估10月份欧佩克有配额的9国原油日供应量为2377万桶,比修正过的9月份日供应量减少了18万桶,比其目标日产量高72万桶。贝克休斯公布的数据显示,截止11月26日的一周,美国在线钻探油井数量407座,比前周减少12座;为2021年9月份以来最低,比去年同期减少70座。整体向下趋势难改。

【甲醇】

甲醇:甲醇下跌0.61%。国内煤(甲醇)制烯烃装置平均开工负荷在86.47%,环比下降0.55个百分点。受华东MTO企业降负影响,导致国内CTO/MTO开工整体下降。截止11月27日,国内甲醇整体装置开工负荷为75.74%,环比下降0.51个百分点,较去年同期提升2.10个百分点。沿海部分港口集中排队卸货,少数船舶由于某些原因推迟卸货,进口船货实际卸货总量环比缩减叠加刚需稳固提货,沿海甲醇库存宽幅下降。截至11月27日,沿海地区甲醇库存在151.4万吨(目前沿海甲醇库存仍旧处于历史高位),相比11月20日下跌9.45万吨,跌幅为5.88%,同比上涨29.68%。整体沿海地区甲醇可流通货源预估在81.5万吨附近。据卓创资讯不完全统计,预计11月28日至12月14日中国进口船货到港量为100.89万-101万吨。短期甲醇震荡偏弱。

【聚烯烃】

聚烯烃:聚烯烃期货小幅回落。现货方面,线性LL,中石化平稳,中石油平稳。拉丝PP,中石化平稳,中石油平稳。基本面角度,下游需求端总体开工率处于高位,需求稳步释放。不过市场情绪层面依然受到原油以及商品整体弱势的影响。短期而言,聚烯烃自身估值处于低位,目前反弹后总体维持低位震荡过程。后市关注消费边际情况,已经供给和排产水平。

【玻璃纯碱】

玻璃纯碱:玻璃期货1月回落。数据方面,本周玻璃生产企业库存5675万重箱,环比下降257万重箱。纯碱期货整延续弱势。数据层面,本周纯碱生产企业库存135.9万吨,环比下降5万吨。综合而言,国内玻璃和纯碱都处于存量消化的过程,市场依然比较谨慎。短期玻璃在供给端的调节效果需要时间。对于纯碱而言供需消化的压力增加,后市仍需关注开工的潜在变化。总体目前主力合约移仓也在稳步进行。盘面交易的视点开始向5月转移。

3)黑色

【铁矿石】

铁矿石:铁矿价格小幅回落,发运小幅回升,主要是巴西发运增长,澳洲及非主流发运均有不同减量。同期国内港口铁矿到货量有所下降,但因压港部分释放,铁矿港口库存仍略有增加。铁精粉产量变动不大,但仍低于去年同期水平。高炉开工率继续小幅下降,日均铁水下降1.6万吨至234.68万吨,钢厂盈利率进一步下滑至35.06%。钢厂铁矿库存也继续减少,因进口矿日耗有所下降,钢厂进口矿库销比变动不大。随着钢厂盈利率持续下滑至同期低位,年末钢厂检修增多,对铁矿仍将维持按需采购。近期铁矿市场供增需弱,但因钢厂铁矿库存水平较低,盘面贴水明显,预计短期矿价延续震荡略偏强运行。

【钢材】

钢材:钢价表现震荡反复,宏观氛围转暖,国内重大会议即将召开带动预期修复。五大材产量小幅下降,整体钢材供应变动不大,检修逐渐增多。钢材厂库、社库延续下降,但降幅有所趋缓,且钢材表需多有回落,螺纹矛盾整体好于热卷。当前钢材市场供需双弱,且库存降幅有所收窄,但受益国内外宏观预期向好,叠加部分原料价格企稳回升,钢材成交活跃度尚可,短期钢价震荡偏强运行。

【双焦】

双焦:今日双焦盘面走势较强,焦煤总持仓环比小幅下降。钢联数据显示,本周五大材产量环比下降、其中降幅最大的是螺纹,五大材整体库存环比延续下降趋势,降幅主要由螺纹贡献,五大材整体表需环比下降、同期低位。由于钢厂利润低位,铁水产量仍存在减产预期,利空后市双焦需求,但12月的强政策预期能为盘面在需求淡季提供上行动力,短期预计盘面呈震荡走势,关注后市铁水产量走势、以及焦煤供应情况。

4)金属

【铜】

铜:日间铜价收涨,盘中创历史新高。精矿供应延续紧张状态,冶炼利润处于盈亏边缘,冶炼产量虽环比回落,但总体延续高增长。国家统计局数据显示,电力投资稳定;汽车产销正增长;家电产量负增长;地产持续疲弱。矿供应扰动导致全球铜供求转向缺口。关注美元、铜冶炼产量和下游需求等变化。

【锌】

锌:日间锌价收涨。锌精矿加工费回落,精矿供应阶段性紧张,冶炼产量延续增长。中钢协统计的镀锌板库存总体高位。基建投资累计增速趋缓,汽车产销正增长;家电产量负增长;地产持续疲弱。锌供求总体差异不明显。建议关注美元、冶炼产量和下游需求等变化。

【铝】

铝:铝日内创新高后震荡回调,上涨0.75%。宏观面上,海内外宏观情绪偏向利好,市场在等待美联储下周政策会议前的美国关键经济数据。最新公布的ADP就业数据显示,11月私营企业减少3.2万个工作岗位,为2023年3月以来最大降幅,远不及市场预期的增加1万个,增强了市场对美联储在下周会议上降息25个基点的预期。近期铝二次冲高主要受到白银和铜的跟随影响,长期看供应受限及低库存对于铝价下方构成了实质性支撑。需求面12 月虽处于传统消费淡季,下游整体消费氛围趋弱,但并未出现大幅下滑的情况,需求韧性依旧凸显,铝价中长期建议保持乐观。

【贵金属】

贵金属:今日沪金跌0.35%,沪银跌1.42%。美国债务的不可持续性、央行购金等长期驱动因素对贵金属支撑依然稳固。美国11月ADP就业人数减少3.2万人,为2023年3月以来最低水平,远低于市场预期的增加1万人,就业市场疲软进一步强化12月降息预期,流动性宽松继续对贵金属价格形成提振。短期震荡不改贵金属长期上行趋势。

【碳酸锂】

碳酸锂:供应端,周度产量环比减少265吨至21865吨,其中锂辉石提锂环比增加20吨至13364吨,锂云母产量环比增加50吨至3021吨,盐湖提锂环比减少400吨至3225吨,回收料提锂环比增加65吨至2245吨;12月预计供应环比增加3%至9.8万吨。需求端,周度三元材料产量环比增加259吨至19261吨,库存环比增加71吨至19361吨;磷酸铁锂产量环比增加4690吨至95713吨,库存环比增加1757吨至104341吨;12月预计三元材料产量环比下降7%至78280吨,磷酸铁锂产量环比下降1%至409550吨。库存端,周度库存环比减少2452吨至115968吨,其中下游去库2452吨至41984吨,其他环节库存增加1780吨至49660吨,上游库存环比减少1780吨至24324吨。周度数据来看,供减需增带动总库存周转天数下降至26.3天。复产预期叠加下游初步排产数据来看,基本面或将呈现供增需减的情况,导致去库速度放缓或出现累库,利多因素边际走弱,因此,当前价格继续追涨面临较大风险。如果枧下窝能在近期复产,则12月下旬有望转宽松,因此短期供给扰动问题应是市场关注主线,在长期需求看好的情况下,建议若出现回调后以偏多思路对待。

5)农产品

【蛋白粕】

蛋白粕:今日豆粕震荡收跌,菜粕震荡收涨。根据CONAB数据截至11月29日当周,巴西大豆播种率为86%,上周为78%,去年同期为90%,五年均值为84.4%,巴西大豆播种进度有所加快,但近期中国暂停五家巴西出口商对华资质,引发市场对南美供应稳定性的担忧。现阶段美豆出口销售仍偏慢,导致市场质疑年内中国采购1200万吨的目标或不达成,美豆有所回落。国内大豆供应充足,豆粕库存处于高位水平或将继续制约价格上方空间。

【油脂】

油脂:今日油脂偏弱运行。棕榈油产地进入雨季,虽然根据高频数据显示出口有所放缓:AmSpec预计马来西亚11月1-25日棕榈油出口量环比减少16.4%。但据MPOA发布的数据马来西亚11月1-20日棕榈油产量预估增加3.24%,增产幅度低于预期。不过mpob月度报告发布在即,11月马棕预计继续累库,库存拐点或要到12月才能看见,限制棕榈油上方空间。菜油方面,进口澳菜籽顺利到港,供应偏紧预期得到缓和,或压制菜油价格表现。

【白糖】

白糖:郑糖主力延续弱势。国际方面,由于巴西收榨快于预期、印度陷入产量回升而出口动力不足的影响,短期原糖有所反弹、偏强运行。后续还需关注UNICA制糖比与累计产量、印度开榨后国内糖价的情况。若印度国内糖价回落高于预期或生产进度较快,或对糖价有所拖累。若巴西后续有收榨提前的预期,或支撑糖价,而后吸引巴西糖厂集中套保压制价格上升空间。国内方面,当前南方糖厂陆续开榨,食堂供应季节性增加,随着压榨时间增加、预计后期供应压力将逐渐显现。进口端,国内收紧糖浆和预拌粉的进口,叠加食糖进口前期点价成本相对偏高,除此以外,国内糖生产成本较高,对盘面有支撑。原糖跌破15美分,对郑糖有所拖累,预计短期维持低位震荡走势。

【棉花】

棉花:郑棉主力短期维持偏强走势,国内供应端相对充裕,下游订单虽有减少,但纱厂成品库存不高、消费尚可,纺企刚需补库。同时欧美圣诞外销订单支撑盘面。宏观情绪拉动盘面波动,国内外棉价上行,郑棉走势偏强,预计上方空间相对有限,盘面上涨后套保压力或再度显现。

6)航运指数

【集运欧线】

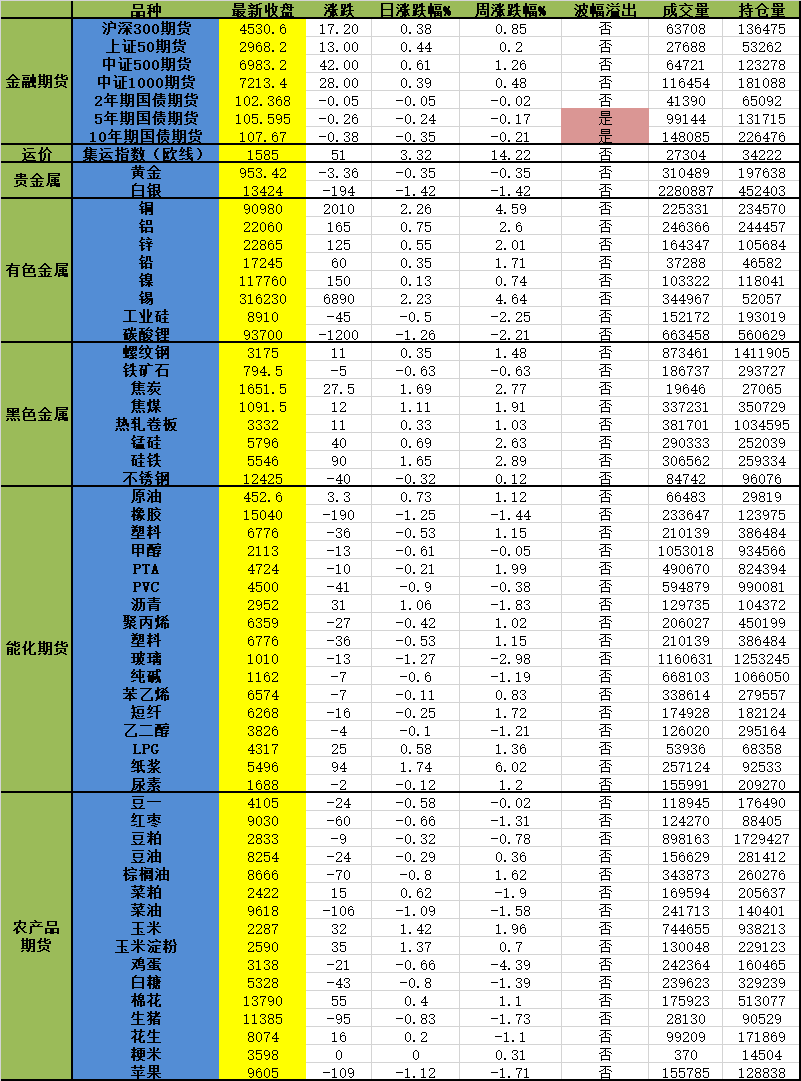

当日主要品种涨跌情况

24小时热点