【黑色早评】煤矿库存继续增加,焦煤震荡偏弱

黑色早评 | 2025年12月4日

品种:铁矿石、双焦 、钢材、玻璃纯碱

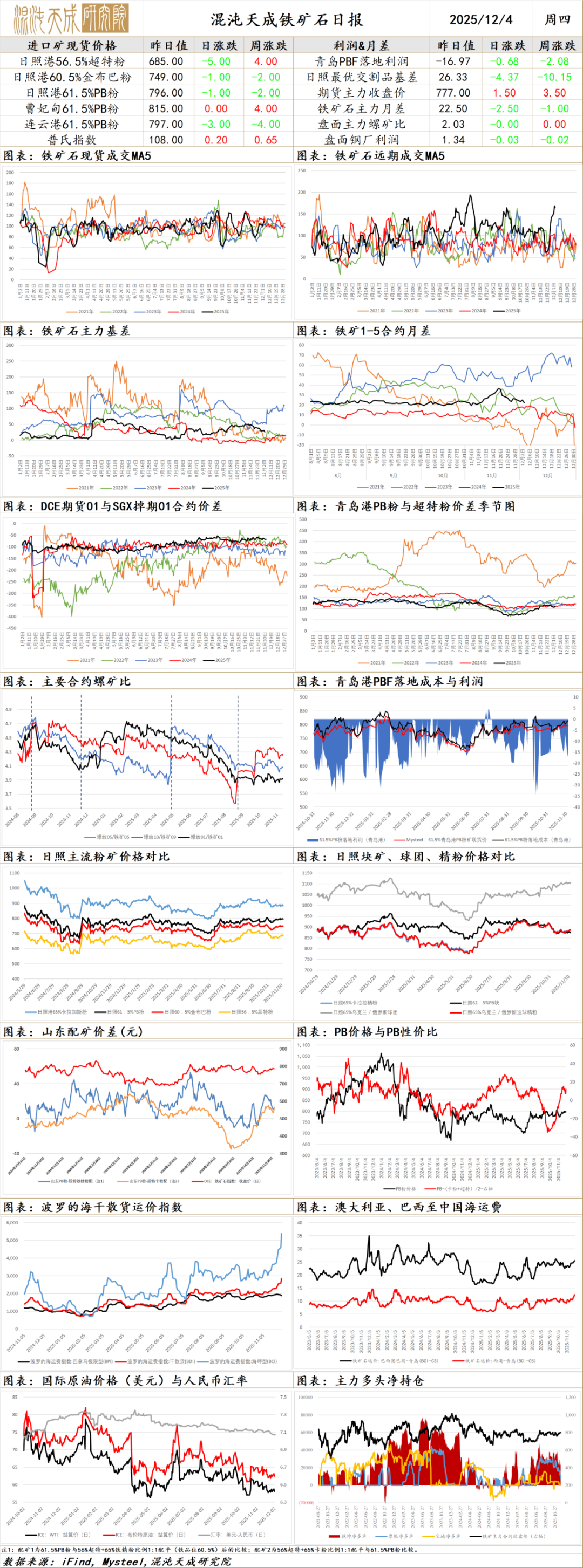

铁矿石

铁矿

一、市场点评

供应端,上周全球铁矿发运小幅回升,主要是巴西发运增长,澳洲及非主流发运均有不同减量。不过,同期国内港口铁矿到货量有所下降,但因压港部分释放,周一铁矿港口库存仍略有增加。国内矿方面,近期铁精粉产量变动不大,但仍低于去年同期水平。

需求端,SMM最新调研显示本周高炉检修继续增多,铁水也延续下降。上周钢联高炉开工率继续小幅减少,日均铁水也下降1.6万吨至234.68万吨,同期钢厂盈利率进一步下滑至35.06%。此外,钢厂铁矿库存也继续减少,因进口矿日耗有所下降,钢厂进口矿库销比变动不大。随着钢厂盈利率持续下滑至同期低位,年末钢厂检修增多,对铁矿仍将维持按需采购。昨日铁矿港口现货成交小幅下降,远期美元货成交也有明显回落,目前PB粉落地依然有较大亏损,显示当前国外需求仍明显强于国内。

综合而言,近期铁矿市场供增需弱,但钢厂铁矿库存水平依然较低,随着昨日铁矿港口及美金货成交转弱,短期矿价偏弱震荡运行。

二、消息及数据

1.本周,唐山主流样本钢厂平均铁水不含税成本为2310元/吨,与12月3日当前普方坯出厂价格2990元/吨相比,钢厂平均亏损81元/吨,周环比减少24元/吨。

2.据SMM调研,12月3日,SMM统计的242家钢厂高炉开工率85.91%,环比下降0.26个百分比。高炉产能利用率为87.86%,环比下降0.25%个百分比。样本钢厂日均铁水产量为238.05万吨,环比下降0.68万吨。本周,8座高炉安排检修,4座高炉恢复生产。检修高炉主要分布在新疆及湖北地区复产高炉则集中于河北和浙江区域。近期,钢厂年度例行检修的高炉数量有所增加,虽然此前检修的部分高炉已按计划复产,但全国铁水总体产量仍呈下降趋势。根据目前计划,下周预计将有7座高炉进入检修,多数为年度常规检修,主要集中在河北、山东和天津地区。

3.巴西矿业巨头淡水河谷(Vale)于12月3日表示预计将达成2025年铁矿产量指导目标的上限,即3.35亿吨,预计同比增加2%。公司还预计其2026年铁矿石产量将在3.35-3.45亿吨之间,较2025年目标区间(3.25-3.35亿吨)有所上调。基于此,预计淡水河谷2026年铁矿石产量同比有望进一步增加,增幅最高可达3%。另外,该公司还表示维持到2030年实现铁矿石产量约3.6亿吨的预测。

4.据中铝集团消息,当地时间12月2日下午5:30(北京时间12月3日凌晨1:30),几内亚马瑞巴亚港,随着满载20万吨高品位铁矿石的远洋货轮拔锚,缓缓驶离港口,朝着中国方向启航,西芒杜项目首船铁矿石成功发运,标志着这座沉睡近30年的世界级铁矿正式打通“矿山—铁路—港口—海运”全产业链通道。首船铁矿石的成功发运,标志着西芒杜项目正式迈入商业化运营阶段。按照“分步实施、逐步达产”策略,西芒杜项目将逐步形成南北区块合计1.2亿吨/年的产能规模,有望推动几内亚成为继澳大利亚和巴西之后的第三大铁矿石供应端。

5.3日铁矿石成交量港口现货:全国主港 铁矿累计成交119.1万吨,环比下跌4.11%;本周平均每日成交113.2万吨,环比上涨9.16%;本月平均每日成交113.2万吨,环比上涨9.58%。远期现货:远期现货累计成交131.0万吨(10笔),环比下跌48.83%(其中矿山成交量为114万吨);本周平均每日成交176.7万吨,环比上涨25.23%;本月平均每日成交176.7万吨,环比上涨64.99%。

双焦

双焦

一、市场点评

中长期矛盾:国内基础建设基本完成,房地产和基建需求弱,未来经济转向高质量发展,对基础钢材需求将持续走弱,钢材整体供需过剩,市场陷入内卷通缩螺旋,而当前反内卷政策可能改变双焦长期预期。

当前矛盾:中央安全生产巡查工作正在进行,煤炭产量持续受到影响,动力煤和焦煤产量维持较低位,但进口量增加,动力煤港口价格略有回落,但仍在高位区间。煤价仍是政策主导,政府更倾向于煤价稳定,我们预期动力煤价格合理区间在700-800元/吨,焦煤区间可能在1100-1400元/吨。当前焦煤产量维持低位,但进口量持续增加,供需趋向于宽松,焦煤主力合约已跌至1100元/吨以下,仍未看到基本面好转信号,价格在边界,建议观望,等待供需或政策变化。

二、消息与数据

1.{金正快讯}进口煤、国际煤与国内煤价格优势对比

3日,进口印尼3800大卡华南到岸价为467元/吨,较同品种内贸煤价格优势为58元/吨;进口澳洲5500大卡华南到岸价为808元/吨,较同品种内贸煤价格优势为45元/吨;印度东海岸5500大卡国际煤到岸价为861元/吨(按美元折算),较同品种国内煤价格水平高8元/吨;欧洲6000大卡国际煤到岸价为780元/吨(按美元折算),较同品种国内煤价格水平低167元/吨。

2.中国煤炭资源网冶金部12月3日重点关注:焦炭方面,随着消费淡季深入,钢厂检修增多,焦炭刚需下移,钢厂采购意愿偏弱,伴随部分企业运力受限,焦企场内库存有所累积;供应端,由于部分焦企仍在消耗前期原料库存,焦煤交投氛围偏弱,价格保持下行趋势,焦炭原料成本降低,整体生产意愿尚可,部分企业受环保等因素影响产量被动下调;整体来看,焦炭供应充足,市场维持偏弱运行,价格有进一步下调预期,后期需关注原料煤价格及铁水产量变动。焦煤方面,产地多数煤矿维持正常生产,部分因井下因素产量仍受限,供应端回升缓慢。煤价快速下跌后部分资源性价比显现,下游少量采购带动成交有所改善,竞拍成交呈现涨跌互现,价格跌幅收窄。不过当前焦炭看跌预期仍存,焦企仍多维持按需采购,整体需求释放有限,煤价短期延续偏弱震荡。进口蒙煤方面,期货盘面小幅震荡,贸易商报价偏稳,但下游采购情绪偏低,口岸成交依旧冷清,蒙5原煤价格在1000元/吨左右。

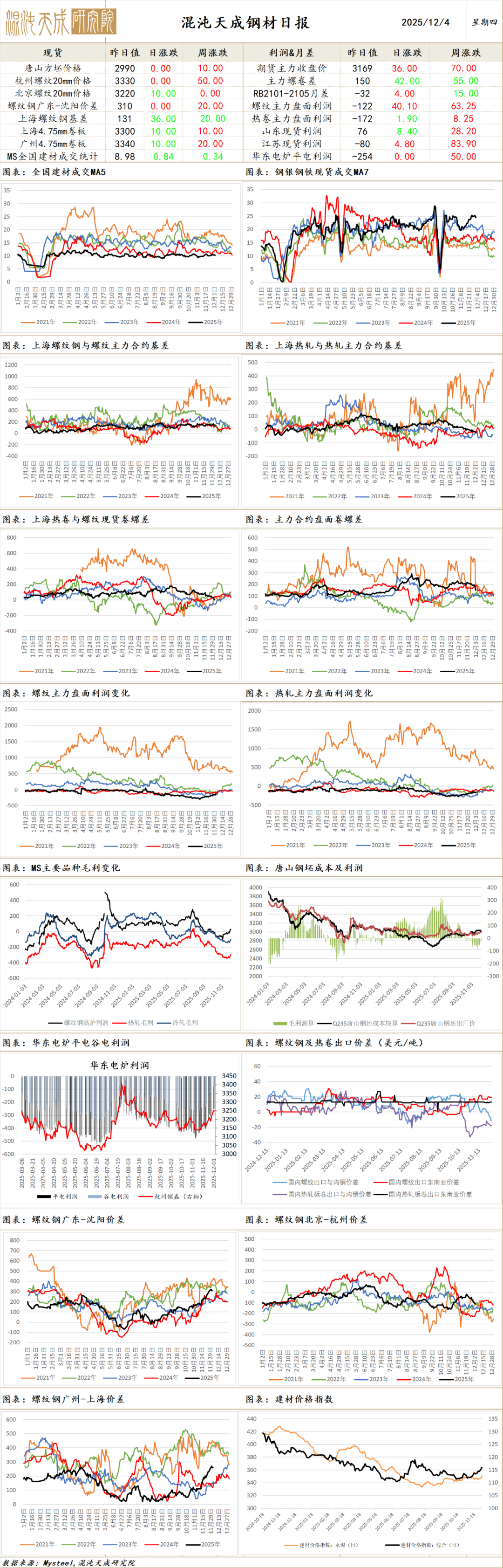

钢 材

钢材

一、市场点评

供应端,昨日找钢数据显示钢材产量继续下降,富宝电炉日耗也下降0.5%,预计本周钢材供应偏弱。昨日国内钢坯价格持平,国外主要地区钢坯价格依然持稳,目前国内外钢坯价差变动不大,国内钢坯仍有一定出口空间。

需求端,周一钢银城市钢材库存继续下降,主要是建材库存减少,板材库存多有不同程度增长。昨日找钢数据显示钢材厂库、社库延续下降,总库存降幅趋缓,且钢材表需继续回落。另据百年建筑调研,本周全国水泥出库量297.1万吨,环比上升0.2%,基建水泥直供量环比上升0.6%;混凝土发运量为163.29万方,环比增加6%;样本建筑工地资金到位率59.49%,周环比下降0.07个百分点,显示建筑下游需求依然喜忧参半。海外方面,昨日美国11月ADP就业人数大幅减少,远不及市场预期,12月降息预期增大,近期外盘商品多延续强势。国内方面,上周央行开展10000亿元MLF操作,六部门印发促消费方案,发改委召开价格无序竞争成本认定工作座谈会,近日蓝部长发表文章将发挥积极财政政策作用,国内宏观政策预期依然向好。进出口方面,昨日国外主要地区钢价依然持稳,目前国内外冷热卷价差变动不大,国内钢材仍有一定出口空间。

综合而言,当前钢材市场供需双弱,库存降幅有所收窄,尽管受益国内外宏观预期向好,但因原料价格部分走弱且成交下滑,短期钢价延续弱势震荡。

二、消息及数据

1.12月3日富宝资讯调研的全国104家电炉厂产能利用率为35.8%(环比减0.6个百分点),废钢日耗23.18万吨,较上周减0.12万吨,降幅0.5%。目前104家电炉厂中,77家在产(-2),停产27家(较上周+2家)。本周电炉废钢日耗小幅下降的原因:湖北1家电炉厂因集团年底检修计划而停产,四川1家电炉厂因访问活动而暂时性停产。由于利润升高,华南电炉普遍进行了增产动作,但由于其他区域停产家数增加,故整体日耗小幅下降。利润方面,根据调研华南电炉螺纹吨钢利润盈利80~130元/吨左右。西部电炉螺纹利润40~120元/吨;华东电炉厂吨钢利润小幅盈利10~30元/吨左右。

2.据Mysteel调研,12月份全国建筑钢材生产企业共计42家企业进行了减产检修,较上个月增加9家。根据测算,本月减产检修影响铁水产量43.75万吨,环比增加125.52%;影响粗钢产量69.78万吨,环比增加74.19%。影响建筑钢材产量201.34万吨,环比增加14.27%。其中,螺纹钢影响量125.25万吨,环比减少4.45%;线盘影响量74.69万吨,环比增加65.98%。

3.据百年建筑调研,截至12月2日,样本建筑工地资金到位率为59.49%,周环比下降0.07个百分点。其中,非房建项目资金到位率为60.59%,周环比下降0.09个百分点;房建项目资金到位率为54.02%,周环比上升0.03个百分点。11月26日-12月2日,百年建筑调研国内506家混凝土搅拌站产能利用率为8.15%,周环比提升0.46个百分点;同比提升0.96个百分点。506家混凝土搅拌站发运量为163.29万方,周环比增加6.00%,同比增加13.37%。11月26日-12月2日,本周全国水泥出库量297.1万吨,环比上升0.2%,年同比下降15.1%;基建水泥直供量172万吨,环比上升0.6%,年同比下降13.1%。

4.商务部:1-11月,消费品以旧换新带动相关商品销售额超2.5万亿元,惠及超3.6亿人次。其中,汽车以旧换新超1120万辆,家电以旧换新超12844万台。

5.乘联分会:11月1-30日,全国乘用车市场零售226.3万辆,同比去年同期下降7%,较上月增长1%,今年以来累计零售2151.9万辆,同比增长6%。

6.3日全国建材成交依然偏差,市场活跃度不高,商家出货意愿大,刚需、期现、投机均弱,全天成交量较前一日继续下降。

玻璃纯碱

1、市场情况

玻璃:今日浮法玻璃现货价格1101,环比上一交易日+1。沙河地区部分大板价格下调20,市场整体成交一般,业者按需采购为主。东北市场需求缩减,市场交投不温不火,企业多外发为主。华东市场交投气氛一般,企业出货存在分歧,山东个别企业价格走高,江苏、浙江企业多趋稳操作,出货为主,下游操作谨慎,刚需拿货为主。华中市场今日变化不大,原片企业暂稳出货。今日西南区域四川浮法玻璃部分品牌继续补涨,至此四川所有品牌报价都有20-30上移,目前成都主流1010-1070,云南1000,贵州货源省内出厂价集中在1020-1080。福建区域浮法玻璃价格上移,5mm大板本地优质加工级货源目前主流商谈集中在1080-1200,送到福州价格集中在1180-1220。

纯碱:今日,国内纯碱市场走势淡稳,价格坚挺。装置运行稳中有涨,个别企业恢复。下游需求清淡,按需为主,期现价格优势,成交量增加。近期,检修订单支撑,价格波动小,短期企稳居多。

2、市场日评

玻璃:

中长期矛盾:根据房地产建设周期计算,当前房地产竣工仍处于下行周期,新房玻璃需求仍在持续下滑,而二手房成交较好,汽车、家电、电子产品产量仍在增加,对玻璃需求有一定支撑,预期今年玻璃整体供给和需求都下降7%左右,供需基本平衡。但新房销售持续下降,房企资金紧张,部分项目持续推迟,新房玻璃需求超预期下降,玻璃供给和库存压力较大。

当前矛盾:后市将逐步进入玻璃需求淡季,玻璃供给和库存压力较大,价格跌至历史低位,部分厂家将开始冷修,玻璃盘面反弹。玻璃利润较差,价格继续下跌将会有更多厂家冷修,价格基本见底,建议逢低买入,01合约淡季交割压力仍较大,建议逢低买入远月,关注玻璃厂家冷修落实情况和政策变化。

观点:偏多。

纯碱:

中长期矛盾:纯碱近两年产能增长30%左右,并且需求开始走弱,供需明显过剩,中长期偏空。

当前矛盾:动力煤价格持续上涨至较高位,纯碱成本明显抬升,价格已跌破成本,向下空间有限,但整体供需过剩,厂家开工灵活,没有向上动力,预期短期内价格在小区间内震荡,盘面跟随市场情绪窄幅波动,建议观望,等待产能出清。

观点:观望。

混沌天成研究院是一家有理想的大宗商品及全球宏观研究院。

在这个研究平台上,我们鼓励跨商品、跨资产、跨领域的交叉研究,传统数据和高科技结合,致广大而尽精微,用买方的态度去分析问题,真理至上,关注细节,策略导向。

中国拥有全世界最全面的工业体系,产业链上下游完整,各类原材料和副产品把产业链连接成复杂的产业网。扎根于中国,我们有着产业研究最肥沃的土壤;深度研究中国也一定可以建立投资全球的优势。

中国的期货市场正趋于专业化和机构化,我们坚信这样求真的研究也必将给投资者带来有效的服务和真正的价值。

我们关于商品研究提升的三点结论:

第一是要提高研究效率:要提高快速学习、快速反应的能力。我们这份职业的目的是研究最重要的矛盾点,把握行情,不是做某个商品的百科全书。所以要有针对当前矛盾,迅速搜集相关信息,并形成有依据的见解。通过国内外网络资料,各方数据库,新闻媒体,电话产业人士,遍读行业报告等方式,用一切可能的手段,不辞辛苦,把问题搞清楚。研究员只有具备这样的快速研究能力,才能让一丝丝的灵感不被错过,拨开云天见月明,形成有洞察力的见解。

第二是要提升魄力格局:利用产业周期的思维,把眼光放长放远,对于行情要有想象力,也要有判断大行情的魄力和格局。把未来20%以上的价格波动作为自己的研究目标,而不能仅盯着短期的一个开工率或库存来做短期行情。决定商品大方向的就是产业周期,不能解决的矛盾点可能会产生极端行情,研究员应该把产业周期和关键矛盾点作为价格判断的发力点。大格局出来后,去跟踪每个阶段的利润、库存、开工等短期指标,看是否和大格局印证从而做出后续的思考和微调。长周期和短期矛盾共振行情会大而流畅。

第三是要树立求真精神:以求真的态度去研究和交易。不要怕与众不同,不要怕标新立异,要有独立思考的精神。创造价值的过程一定不是寻找同行认同的过程,而是被市场认同的过程。

24小时热点