【黑色早评】俄计划增大对华煤炭出口,焦煤流拍率高,夜盘承压

黑色早评 | 2025年11月26日

品种:铁矿石、双焦 、钢材、玻璃纯碱

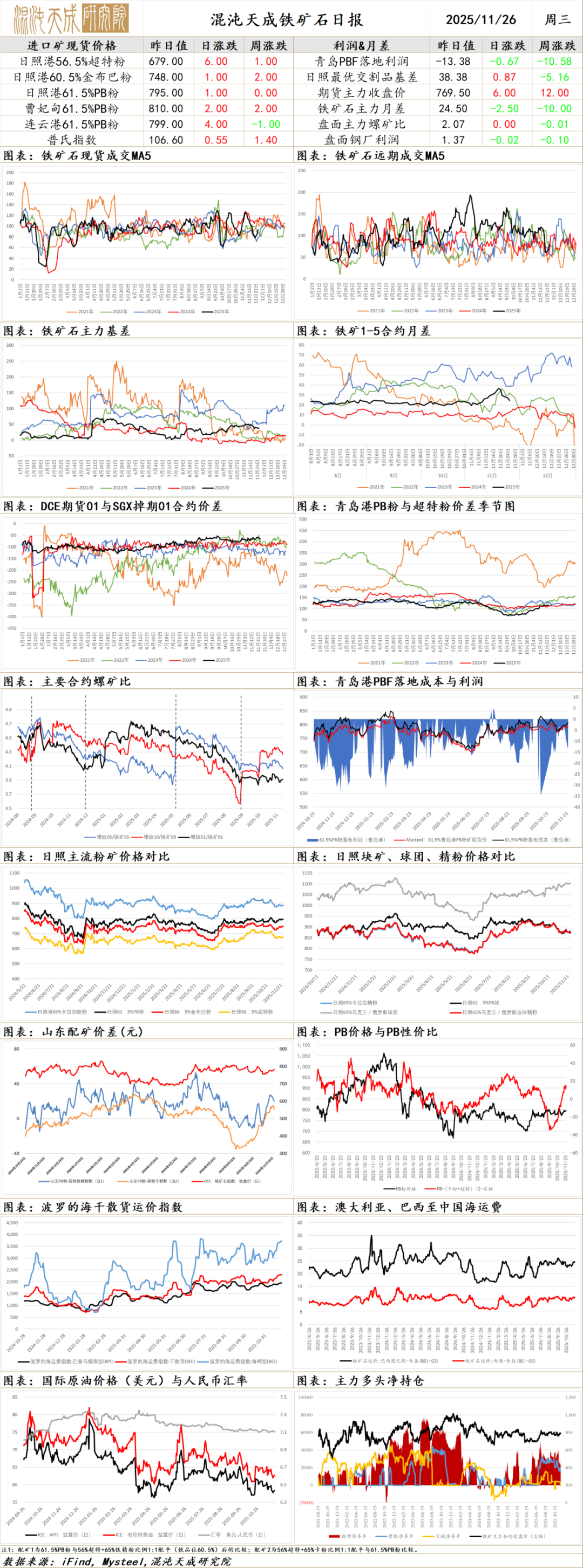

铁矿石

铁矿

一、市场点评

供应端,上周全球铁矿发运有所回落,澳巴发运均有不同减量,但非主流发运小幅增长。不过,因同期国内港口铁矿到货量有大幅回升,周一铁矿港口库存再度小幅上升。国内矿方面,近期铁精粉产量变动不大,但仍低于去年同期水平。

需求端,SMM调研显示本周高炉检修环比上升,预计铁水可能继续趋减。上周钢联高炉开工率继续小幅下降,日均铁水也微降0.6万吨至236.28万吨,同期钢厂盈利率继续小幅下滑至37.66%。此外,钢厂铁矿库存也有所减少,尽管进口矿日耗略有下降,钢厂进口矿库销比仍继续走弱。随着钢厂盈利率持续下滑,预计近期钢厂对铁矿仍将维持按需采购。昨日铁矿港口现货小幅回落,但远期美元货成交有明显增长,近日PB粉落地亏损有所扩大,显示当前国外需求仍强于国内。

综合而言,近期外矿发运再度回落,尽管到港有增,但因国内铁水仍处偏高水平,近期铁矿成交尚可,预计短期矿价延续偏强震荡运行。

二、消息及数据

1.Mysteel统计中国47港进口铁矿石库存总量15758.54万吨,较上周一下降40.91万吨;45港库存总量15101.54万吨,环比下降12.91万吨。受周期内铁矿石到港增量较大影响,船舶卸货排队时间延长,导致港口压港情况有所加重,同时港口库存较上周一小幅去库。具体来看,本期库存减量主要集中在东北、华南和沿江三个区域,库存减量均相对缓和,而华东和华北库存环比均有提升。

2.11月17日-11月23日期间,澳大利亚、巴西七个主要港口铁矿石库存总量1131.7万吨,环比下降153.6万吨,大幅去库,当前库存水平处于年初以来的最低值。

3.据SMM统计,本周(1月22日至11月28日),高炉检修带来的铁水影响量为136.85万吨,环比上周检修影响量增加6.37万吨。下周(11月29日至12月5日)高炉检修带来的铁水影响量为141.63万吨,环比本周将增加4.78万吨。

4.日前,美国钢铁公司(U.S. Steel)总裁兼首席执行官戴维·布瑞特(David Burritt)宣布,公司将在奥西奥拉市(Osceola)的大河钢铁工厂(Big River Steel Works)投入30亿美元进行扩建。布瑞特强调,此次扩建得益于日本新日铁(Nippon Steel)6月完成的收购。此外,新日铁还承诺追加110亿美元投资,并接受相关条款允许政府委派董事参与决策。这项投资将用于建设直接还原铁工厂,为电弧炉提供原料。目前该项目已获施工许可,根据项目相关协议,需在2028年底前完工。

5.11月25日铁矿石远期现货市场整体活跃度好于昨日,成交仍集中在一级市场当中,公开平台上仅有一笔卡粉成交,价格为1月65%指数+0.80;矿山议标集中在力拓、BHP和CSN三家矿山共计12笔155万吨。二级市场上卖家报盘积极性尚可,报盘水平持稳,但询盘相对一般,关注度集中在PB粉等方面港口现货市场整体活跃度一般,主流港口品种价格窄幅波动。

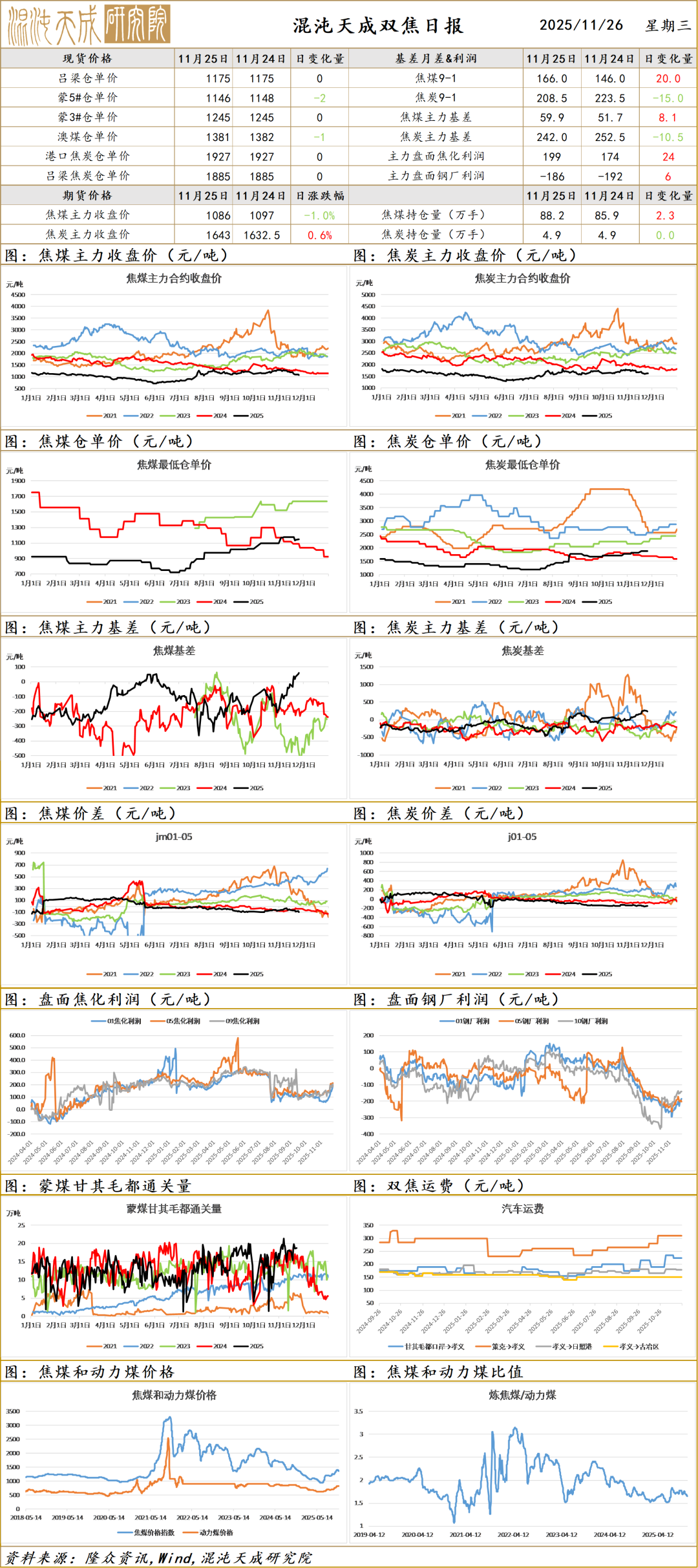

双焦

双焦

一、市场点评

中长期矛盾:国内基础建设基本完成,房地产和基建需求弱,未来经济转向高质量发展,对基础钢材需求将持续走弱,钢材整体供需过剩,市场陷入内卷通缩螺旋,而当前反内卷政策可能改变双焦长期预期。

当前矛盾:中央安全生产巡查工作正在进行,煤炭产量持续受到影响,动力煤和焦煤产量维持较低位,动力煤港口价格上涨至830元/吨以上,在高位区间。近日国家发改委会议要求煤炭保供,释放明确信号要保供稳价,也印证了我们对煤炭价格合理区间的判断:煤价仍是政策主导,政府更倾向于煤价稳定,我们预期动力煤价格合理区间在700-800元/吨,焦煤区间可能在1100-1400元/吨。当前焦煤产量维持低位,但进口量持续增加,供需趋向于宽松,焦煤主力合约已跌至1100元/吨左右,仍未看到基本面好转信号,远月价格仍偏高,建议逢高空远月。

二、消息与数据

1.近日,陕西省发展和改革委员会等6部门关于印发《陕西省60万吨/年以下煤矿分类处置工作方案》的通知。其中《工作方案》分为总体要求、处置方式、责任分工及有关要求四部分。

一是总体要求,按照“关闭退出一批、升级改造一批、兼并重组一批”积极推进分类处置。

二是处置方式,明确关闭退出、升级改造、兼并重组三种处置方式。关闭退出重点是资源枯竭煤矿,不具备安全生产条件煤矿;升级改造包括改扩建和分期建设煤矿按批复的后期产能办理相关手续两种形式;兼并重组保留煤矿能力不高于重组前各煤矿能力总和。

三是责任分工,明确市县为主、省级协同。省级层面成立联席会议机制,明确成员单位职责分工。市县政府按照“三个一批”逐矿研判,及时与省级联席会议各成员单位沟通联系,确定具体的分类处置方式,编制分类处置实施方案,经省级联席会议成员单位联审后,由市县组织实施。

四是有关要求,提出夯实市县主体责任和加强部门协调配合,以共同推动方案落地见效。

2.中国煤炭资源网冶金部11月25日重点关注:焦炭部分,焦炭市场稳中偏弱运行,近日煤价加速下跌,焦企入炉煤成本下移幅度扩大,焦企盈利能力有所提升,生产积极性尚可,焦炭产量稳中有增。除中西部地区部分钢厂由于成本倒挂以及冬休等原因减产外华东、华北地区多数钢厂开工水平相对稳定,不过考虑近期焦炭到货好转,库存水平提升以及自身利润空间不足等因素对焦炭提降意愿较强。现阶段原料价格下跌影响焦炭基本面进一步走弱,短期焦价下行预期较强。焦煤方面,近日产地部分煤矿受超产及井下等因素影响有停减产情况,其余煤矿生产相对稳定。当前市场看跌情绪浓厚,焦企消耗厂内原料库存为主,煤矿新签单较少,整体累库压力增加,部分报价承压继续下调30-50元/吨,竞拍流拍率仍居高位。焦煤供需矛盾逐步积累,短期煤价承压延续偏弱走势。进口蒙煤方面,受降雪影响昨日下午口岸暂停外调,期货盘面继续下行,口岸蒙煤成交氛围冷清,蒙5原煤价格弱稳于1000-1010元/吨。

3.11月25日/塔斯社:俄罗斯副总理亚历山大·诺瓦克在北京举行的第七届俄中能源商务论坛上表示俄罗斯可能将其对华煤炭及煤炭加工产品的年出口量增加到1亿吨以上。

“俄罗斯是世界领先的煤炭生产国和供应国之一,而中国是最大的煤炭消费国。在此背景下,我们认为俄罗斯对华煤炭及煤炭加工产品的年交付量有潜力增加到1亿吨以上。“他说道。诺瓦克指出,煤炭行业在两国合作中发挥着重要作用,扩大这种伙伴关系具有良好的机遇。

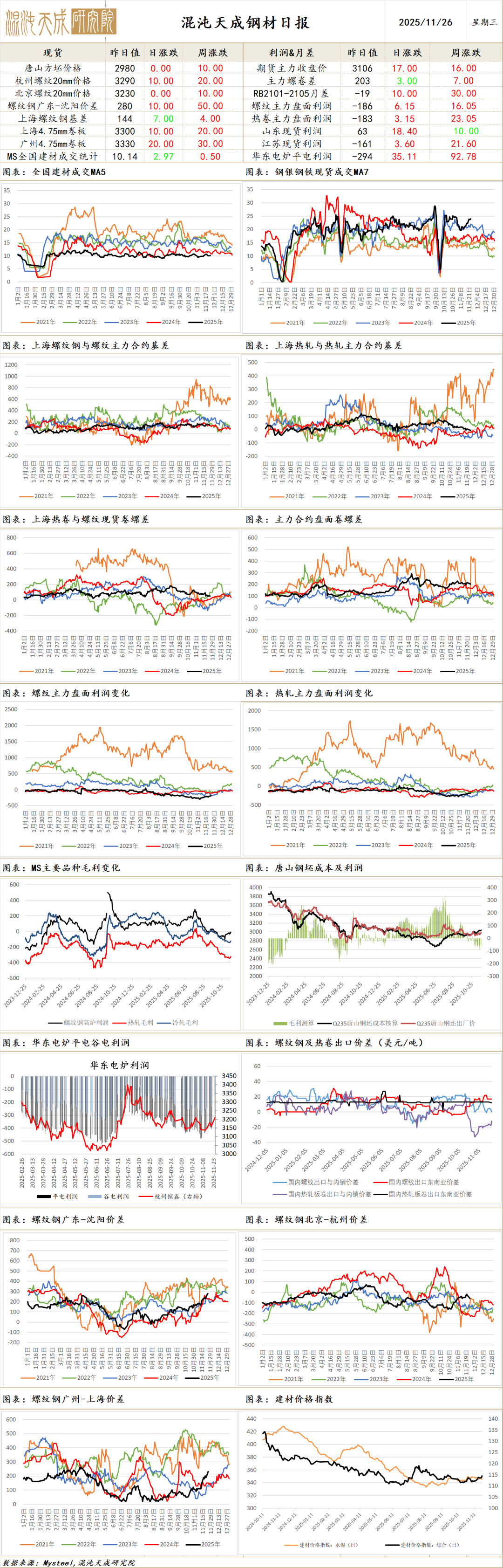

钢 材

钢材

一、市场点评

供应端,上周机构数据均显示钢材产量有所回升,但富宝电炉日耗小幅下降0.9%,整体钢材供应小幅回升。昨日国内钢坯价格继续上涨,但国外主要地区钢坯价格依然持平,近期国内外钢坯价差有所收窄,国内钢坯出口空间趋减。

需求端,周一钢银城市钢材库存继续下降,且降幅略有扩大。上周机构数据均显示钢材厂库、社库延续下降,且总库存降幅有所扩大,各品种钢材表需大多有不同程度增长。另据百年建筑调研,上周全国水泥出库量290.55万吨,环比上升1.5%,基建水泥直供量环比上升1.2%;混凝土发运量为153.97万方,环比减少1.29%;样本建筑工地资金到位率59.8%,周环比上升0.04个百分点,显示建筑下游需求依然喜忧参半。海外方面,随着美联储重要官员鸽派发言,叠加中美领导人再度通话,近期外盘商品多有小幅上涨。国内方面,近日央行开展10000亿元MLF操作,国内宏观政策预期依然向好。进出口方面,昨日东南亚钢价小幅上涨,独联体钢价有所回落,国外其它地区钢价依然持稳,但因国内钢价也有上扬,当前国内外冷热卷价差部分收窄,国内钢材出口空间趋减。

综合而言,尽管钢材市场供需双增,但库存降幅进一步扩大,尽管国内外宏观预期向好,但受部分原料价格走弱影响,短期钢价走势延续震荡格局。

二、消息及数据

1.中钢协:2025年10月,会员企业总能耗同比下降3.08%;吨钢综合能耗同比增长2.97%;吨钢可比能耗同比增长1.89%;吨钢耗电量同比增长5.37%。

2.2025年11月24日,韩国企划财政部发布 “企划财政部令第1145号”,宣布自公告当日起,对中国产中厚板及合金钢板热轧厚板加征反倾销关税,实施期限为5年。此次措施系因中国产相关厚板低价倾销对韩国产业造成实质损害,是再次启动调查后的结果。韩国企划财政部表示,因中国产热轧厚板的倾销进口对韩国本土产业造成损害,需采取保护措施;此次征税依据《关税法》第51条选定了相关产品与供应商,并按《关税法》第51条之2设定了关税税率。

3.工信部日前印发通知,启动国家新兴产业发展示范基地创建工作,并提出到2035年,创建100个左右园区类国家新兴产业发展示范基地、1000个左右企业类国家新兴产业发展示范基地。

4.据SMM统计,建材方面,本周(1月22日至11月28日)检修影响量为141.72万吨,环比上周减少4.6万吨,下周建材检修影响为143.51万吨,环比本周增加1.79万吨。热轧方面,本周热轧检修影响量为18.4万吨,环比上周增加0.6万吨,下周热轧检修影响为22.8吨,环比本周增加4.4万吨。

5.25日全国建材成交一般,市场交投氛围下降,低价出货为主,刚需、期现及投机均不佳,全天整体成交量较前一日有所回落。

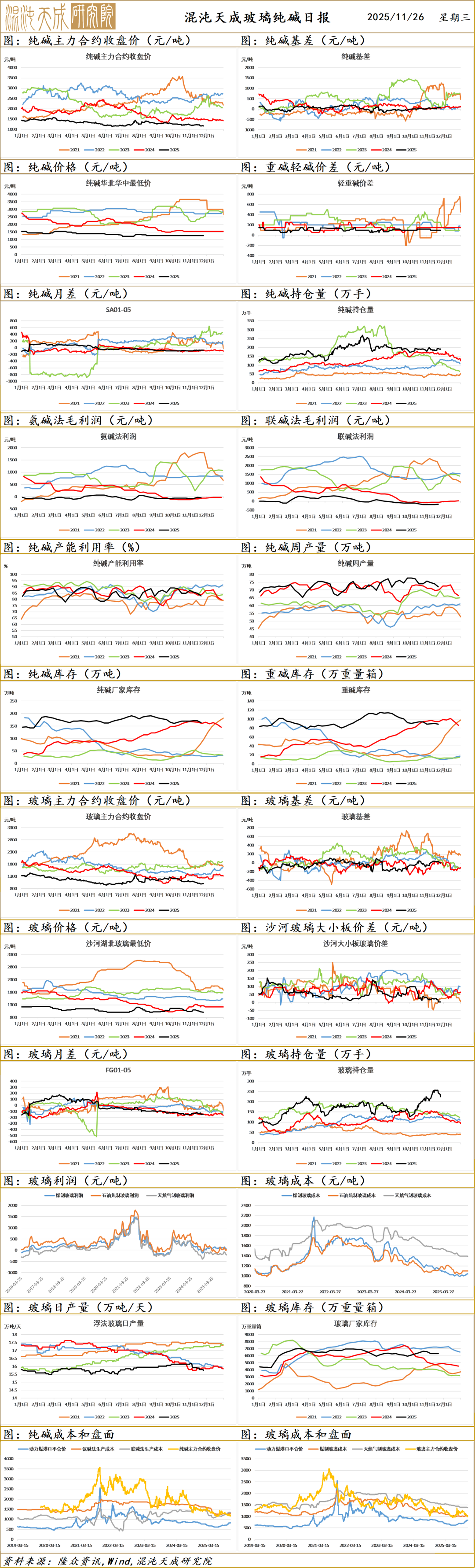

玻璃纯碱

1、市场情况

玻璃:今日浮法玻璃现货价格1091,环比上一交易日-3。受市场情绪提振,沙河工厂出货较好,业者低价采购备货,市场销售价格灵活,窄幅整理为主。东北市场稳定为主,整体出货尚可。华东市场操作淡稳,价格变化不大,多稳价出货为主,中下游拿货积极性一般,受近期市场消息传闻影响,现货观望气氛较浓。华中市场今日价格暂稳,市场情绪波动,业者操作谨慎。今日西南区域玻璃价格暂稳,成都主流1000-1080,云南1000,贵州货源省内出厂价集中在1020-1080,本地近期2条白玻产线转产欧洲灰。今日广东玻璃价格多数稳定,少数昨日午后补跌,同时本地小板价格今日价格回落20,目前大板市场优质加工级大板主流商谈1090-1160,普通级价格980-1020。西北区域部分货源针对内蒙部分区域价格补跌,发兰州及西安市场基本稳定,目前西安当地送到价集中在1180-1220。

纯碱:今日,国内纯碱市场走势震荡偏稳,个别企业价格窄幅上调。装置运行稳定,供应正常。下游需求一般,按需为主,低价补库。临近月底,部分碱厂新价格未出,从预期看震荡偏强,订单支撑,近期压力小。

2、市场日评

玻璃:

中长期矛盾:根据房地产建设周期计算,当前房地产竣工仍处于下行周期,新房玻璃需求仍在持续下滑,而二手房成交较好,汽车、家电、电子产品产量仍在增加,对玻璃需求有一定支撑,预期今年玻璃整体供给和需求都下降7%左右,供需基本平衡。但新房销售持续下降,房企资金紧张,部分项目持续推迟,新房玻璃需求超预期下降,玻璃供给和库存压力较大。

当前矛盾:沙河煤改气政策落地,仍较难改变玻璃供需偏宽松格局,当前玻璃厂家库存处于高位,后市北方入冬,需求将逐步减弱,如果玻璃带着高库存进入淡季,压力巨大,市场悲观情绪较重,玻璃盘面持续大幅增仓下行。目前玻璃盘面已跌至历史较低位,玻璃厂家冷修概率增加,价格向下空间有限,远月有一定政策和减产预期,建议逢低买入远月。

观点:偏多。

纯碱:

中长期矛盾:纯碱近两年产能增长30%左右,并且需求开始走弱,供需明显过剩,中长期偏空。

当前矛盾:动力煤价格持续上涨至较高位,纯碱成本明显抬升,价格已跌破成本,向下空间有限,但整体供需过剩,厂家开工灵活,没有向上动力,预期短期内价格在小区间内震荡,盘面跟随市场情绪窄幅波动,建议观望。

观点:观望。

混沌天成研究院是一家有理想的大宗商品及全球宏观研究院。

在这个研究平台上,我们鼓励跨商品、跨资产、跨领域的交叉研究,传统数据和高科技结合,致广大而尽精微,用买方的态度去分析问题,真理至上,关注细节,策略导向。

中国拥有全世界最全面的工业体系,产业链上下游完整,各类原材料和副产品把产业链连接成复杂的产业网。扎根于中国,我们有着产业研究最肥沃的土壤;深度研究中国也一定可以建立投资全球的优势。

中国的期货市场正趋于专业化和机构化,我们坚信这样求真的研究也必将给投资者带来有效的服务和真正的价值。

我们关于商品研究提升的三点结论:

第一是要提高研究效率:要提高快速学习、快速反应的能力。我们这份职业的目的是研究最重要的矛盾点,把握行情,不是做某个商品的百科全书。所以要有针对当前矛盾,迅速搜集相关信息,并形成有依据的见解。通过国内外网络资料,各方数据库,新闻媒体,电话产业人士,遍读行业报告等方式,用一切可能的手段,不辞辛苦,把问题搞清楚。研究员只有具备这样的快速研究能力,才能让一丝丝的灵感不被错过,拨开云天见月明,形成有洞察力的见解。

第二是要提升魄力格局:利用产业周期的思维,把眼光放长放远,对于行情要有想象力,也要有判断大行情的魄力和格局。把未来20%以上的价格波动作为自己的研究目标,而不能仅盯着短期的一个开工率或库存来做短期行情。决定商品大方向的就是产业周期,不能解决的矛盾点可能会产生极端行情,研究员应该把产业周期和关键矛盾点作为价格判断的发力点。大格局出来后,去跟踪每个阶段的利润、库存、开工等短期指标,看是否和大格局印证从而做出后续的思考和微调。长周期和短期矛盾共振行情会大而流畅。

第三是要树立求真精神:以求真的态度去研究和交易。不要怕与众不同,不要怕标新立异,要有独立思考的精神。创造价值的过程一定不是寻找同行认同的过程,而是被市场认同的过程。

24小时热点