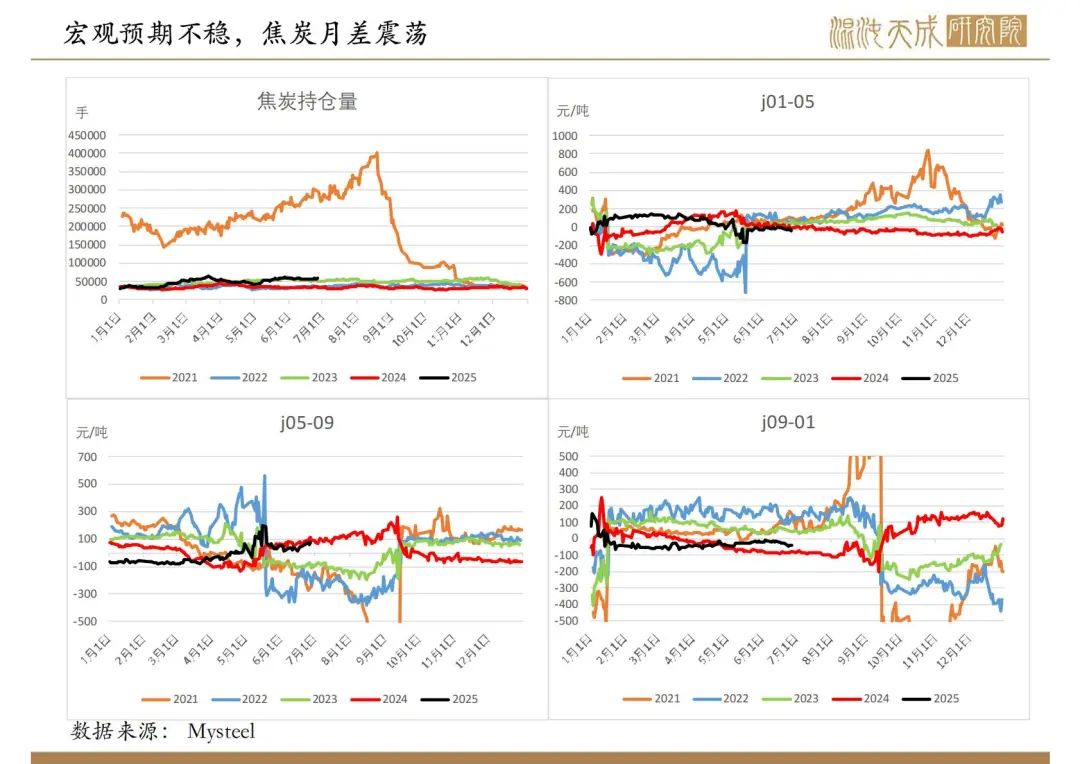

【双焦周报】焦煤产量持续下降,盘面较大幅度反弹

2025年6月28日 双焦

焦煤产量持续下降,盘面较大幅度反弹

观点概述:

供给:

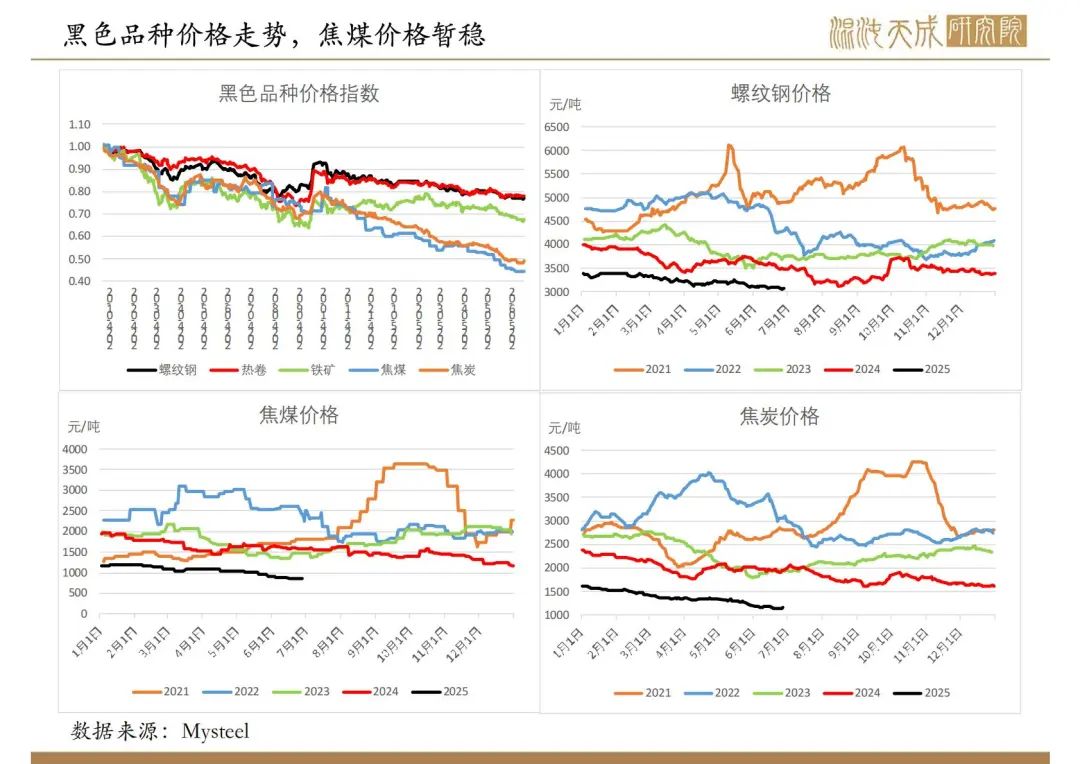

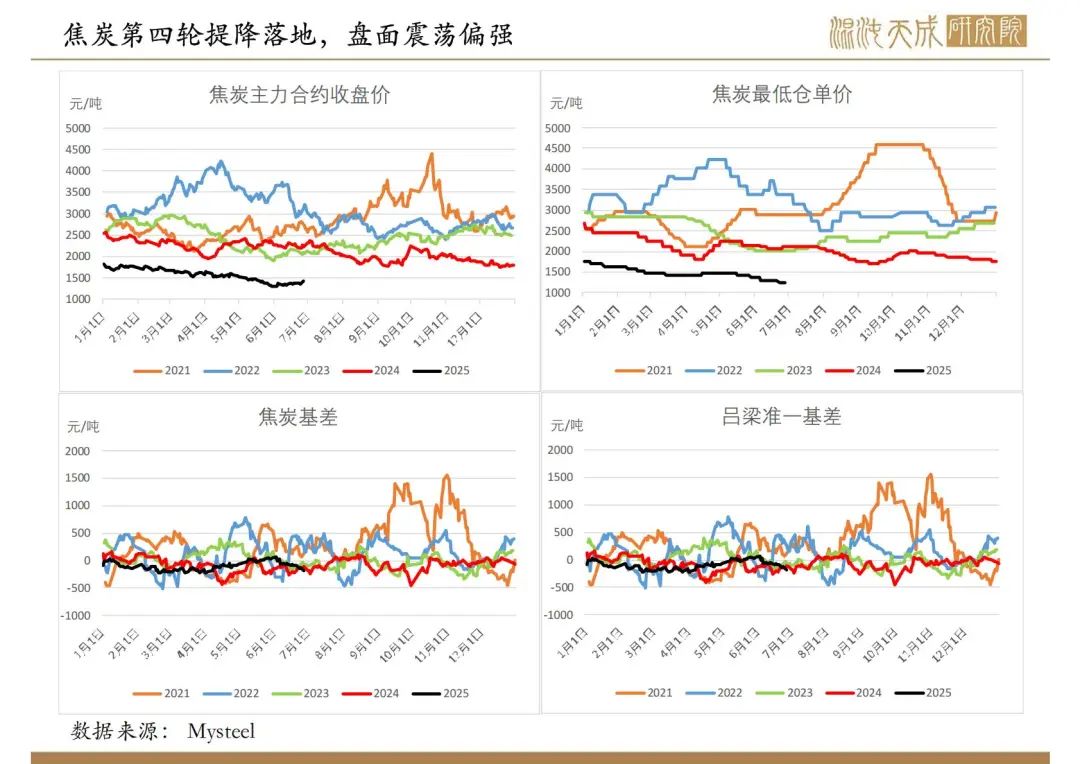

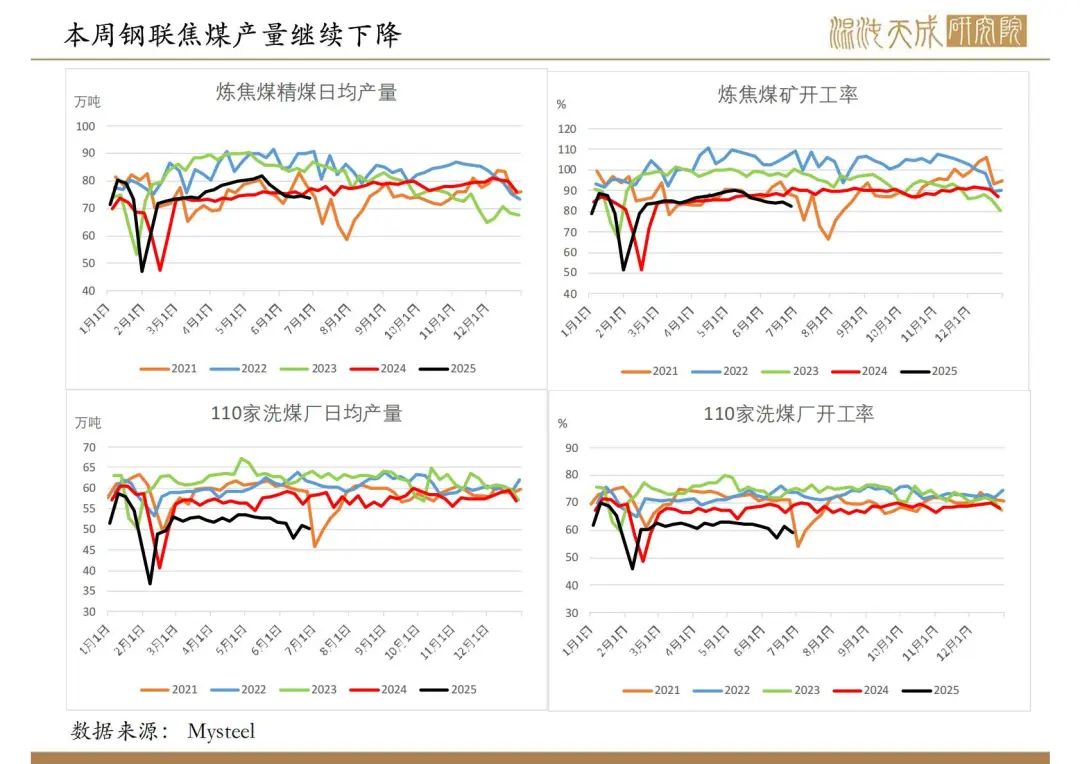

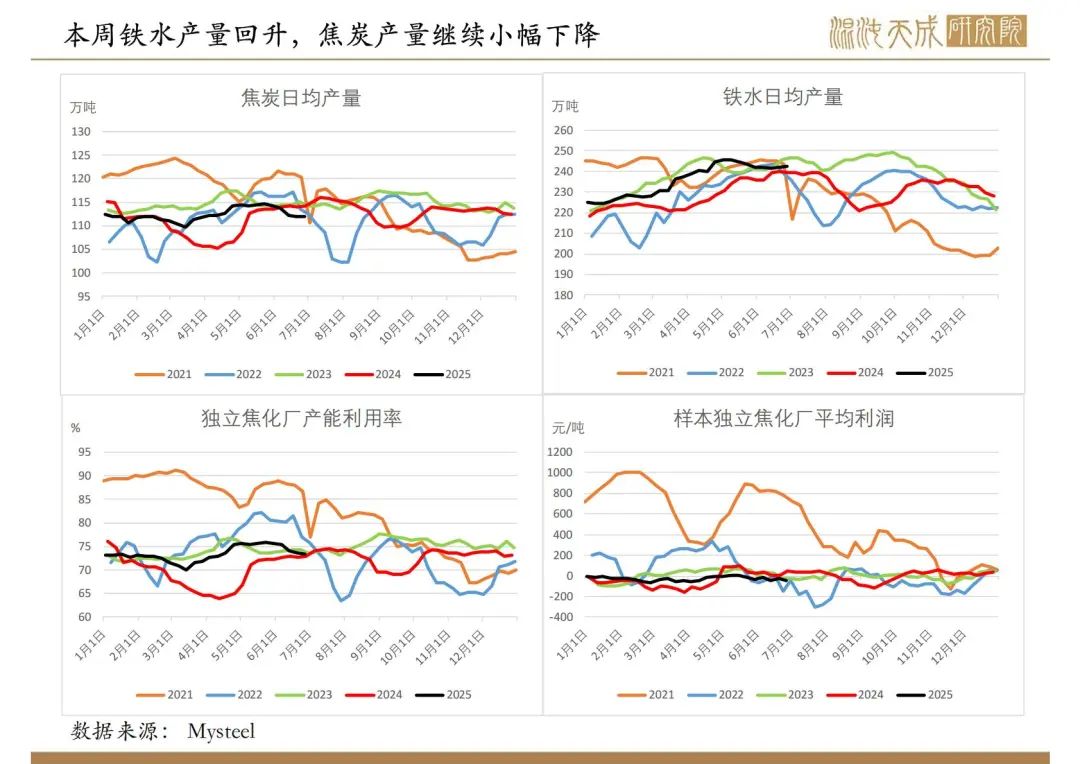

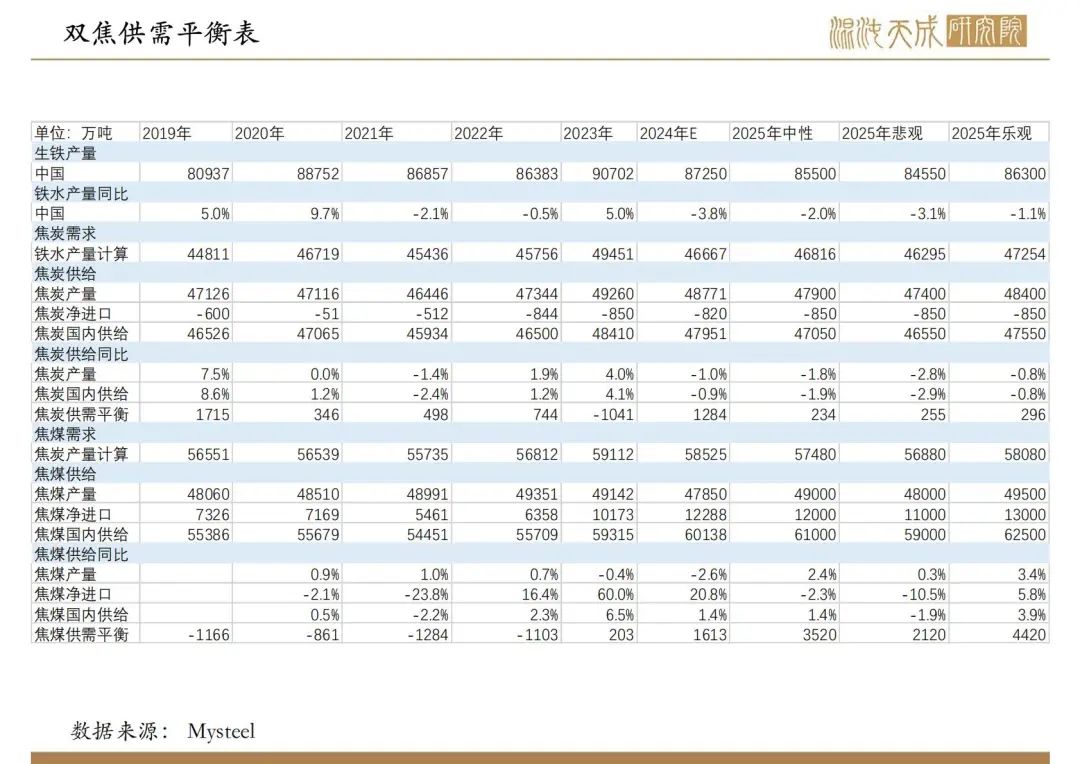

本周钢联焦煤日均产量73.82万吨,环比-0.7%,同比-4.5%。汾渭焦煤产量继续下降,低于去年同期水平。焦炭日均产量111.94万吨,环比-0.1%,同比-1.9%,焦炭第四轮提降落地。

需求:

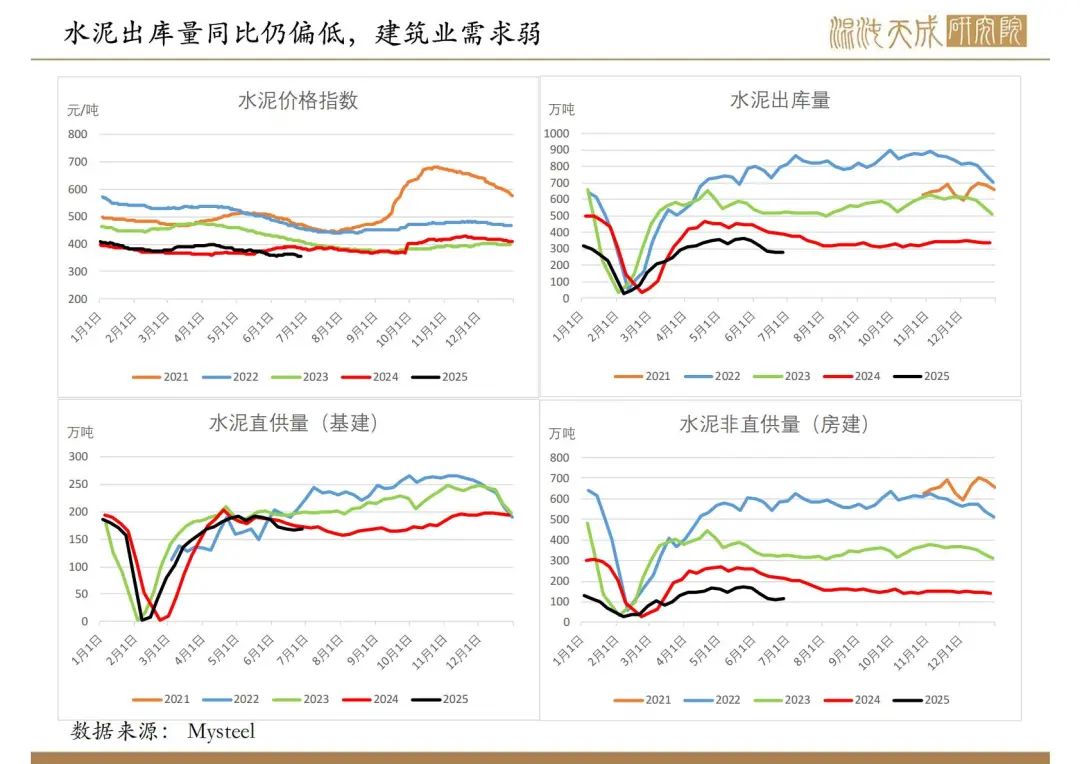

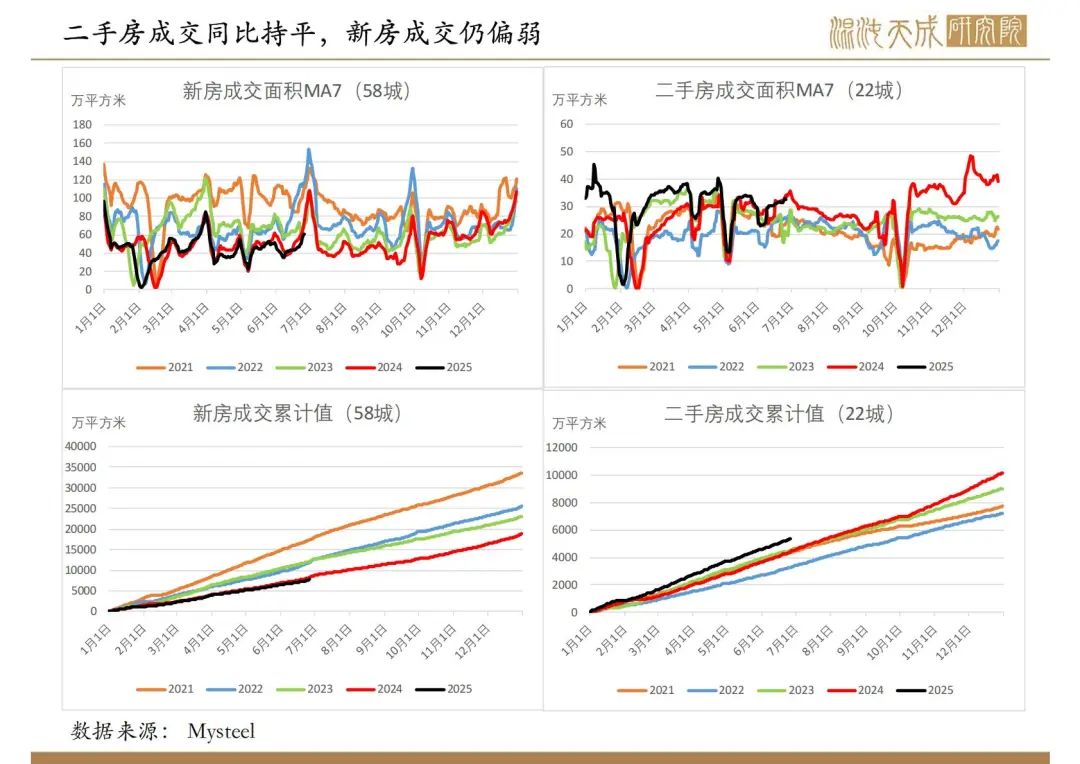

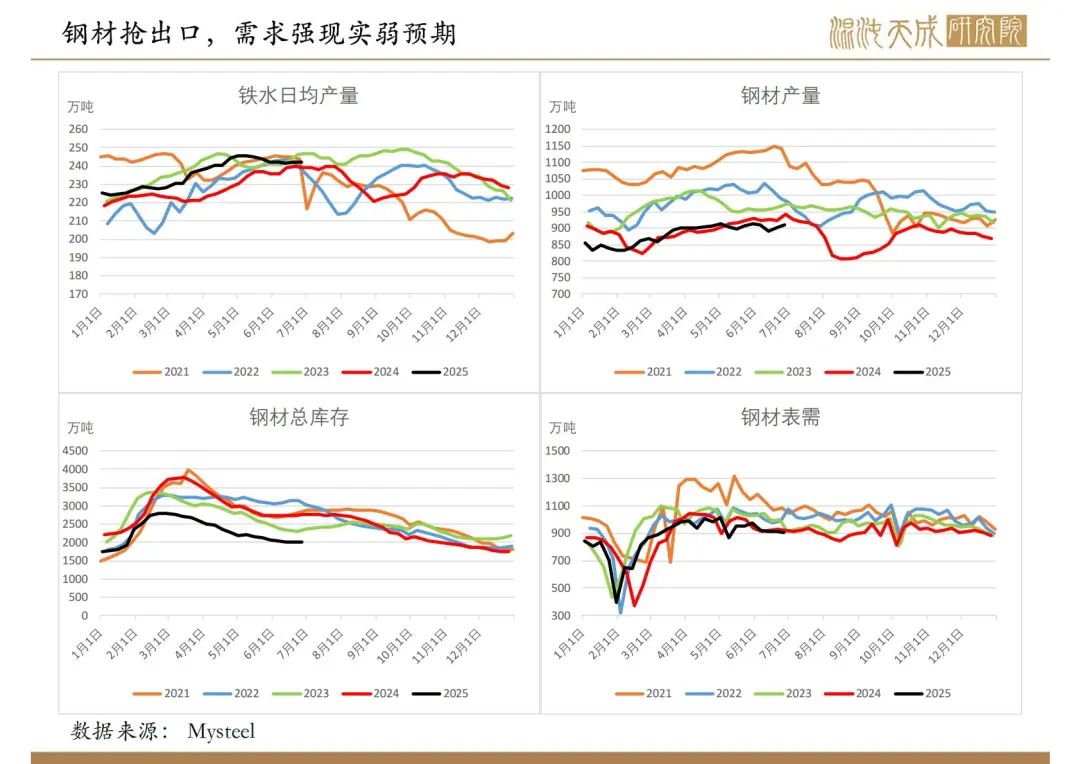

2025年政府政策主线在于化债和促消费,预期建筑业需求仍偏弱,钢材整体需求仍偏弱,铁水产量或下降1%左右。当前钢材抢出口,出口量高于去年,但有下降趋势,整体钢材需求较强,但远期预期较弱。

库存:

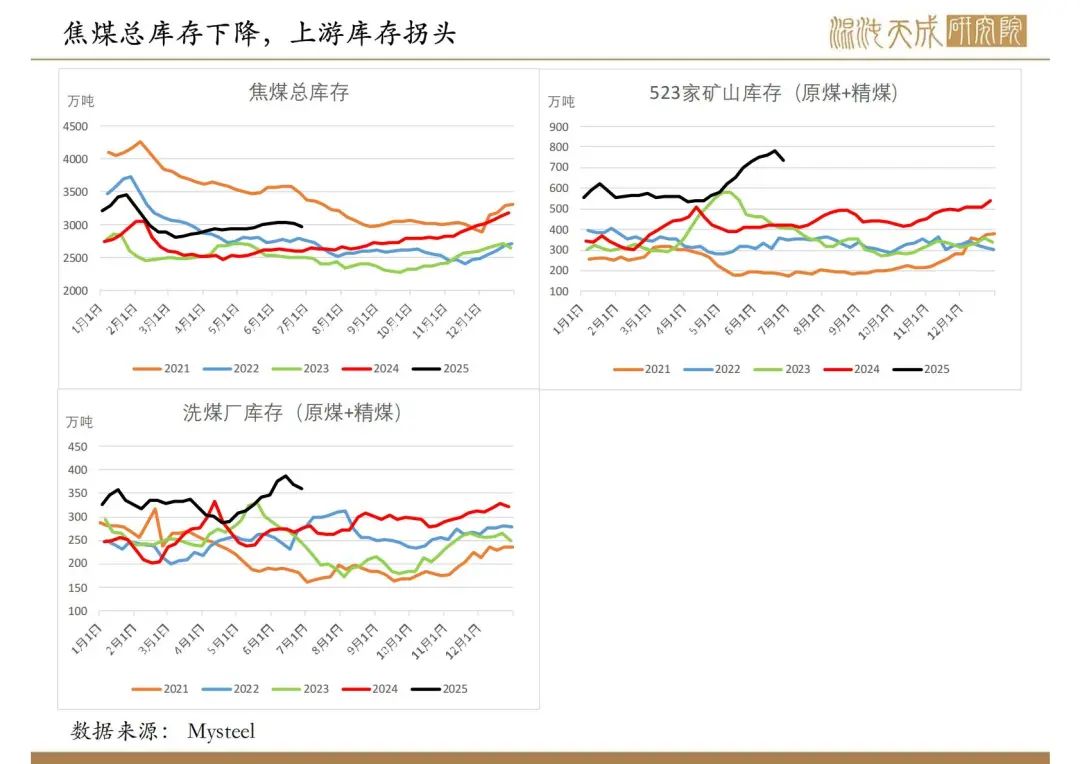

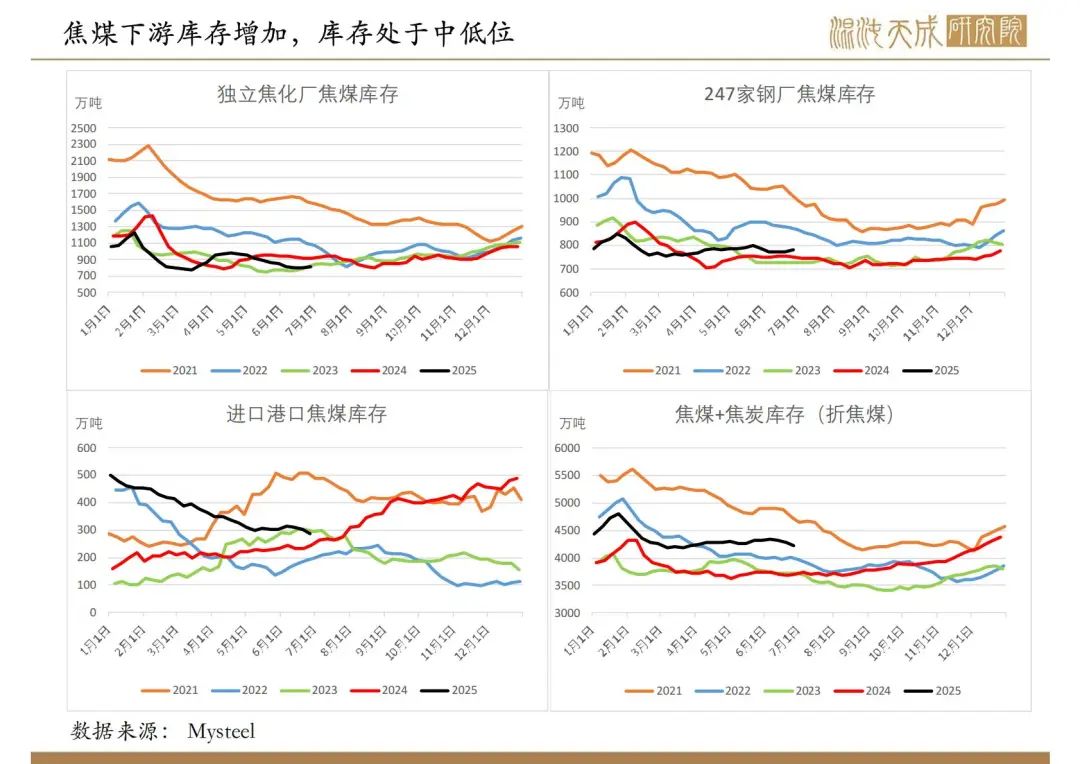

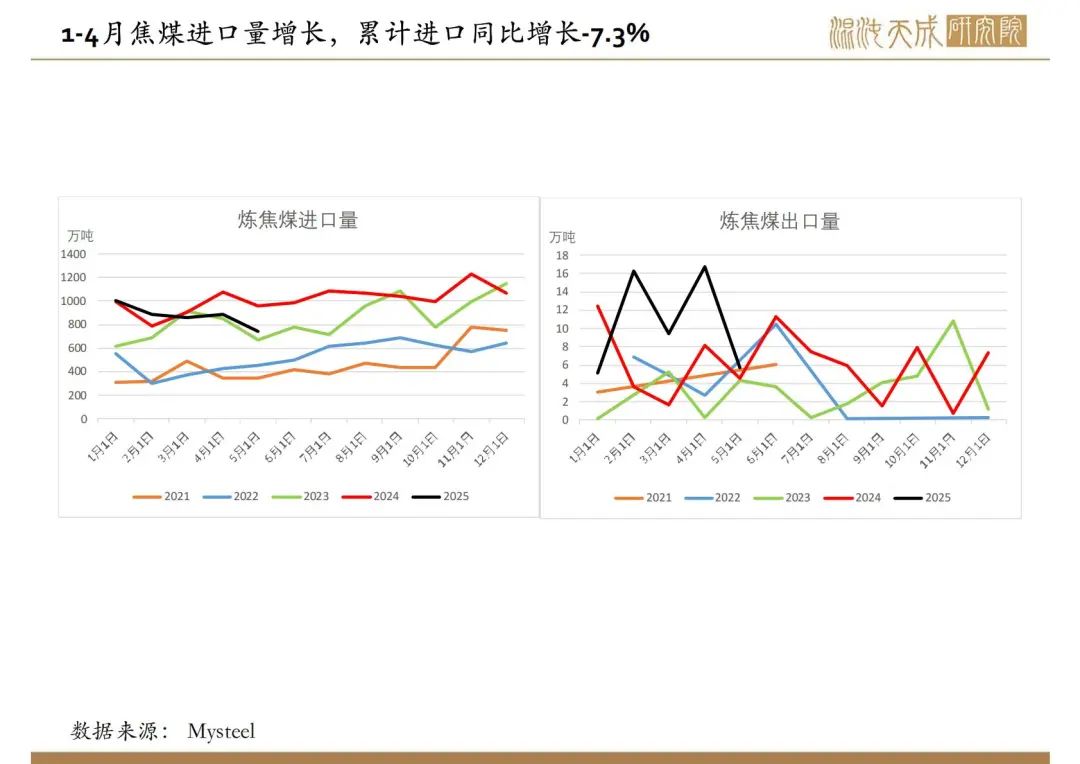

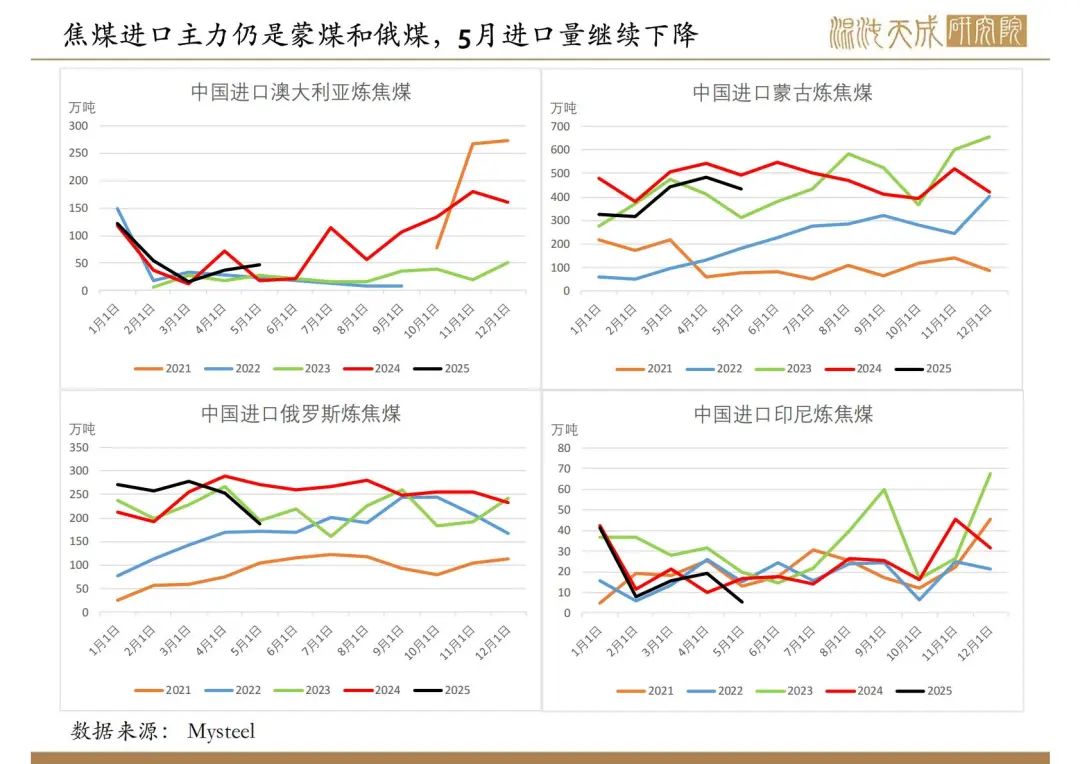

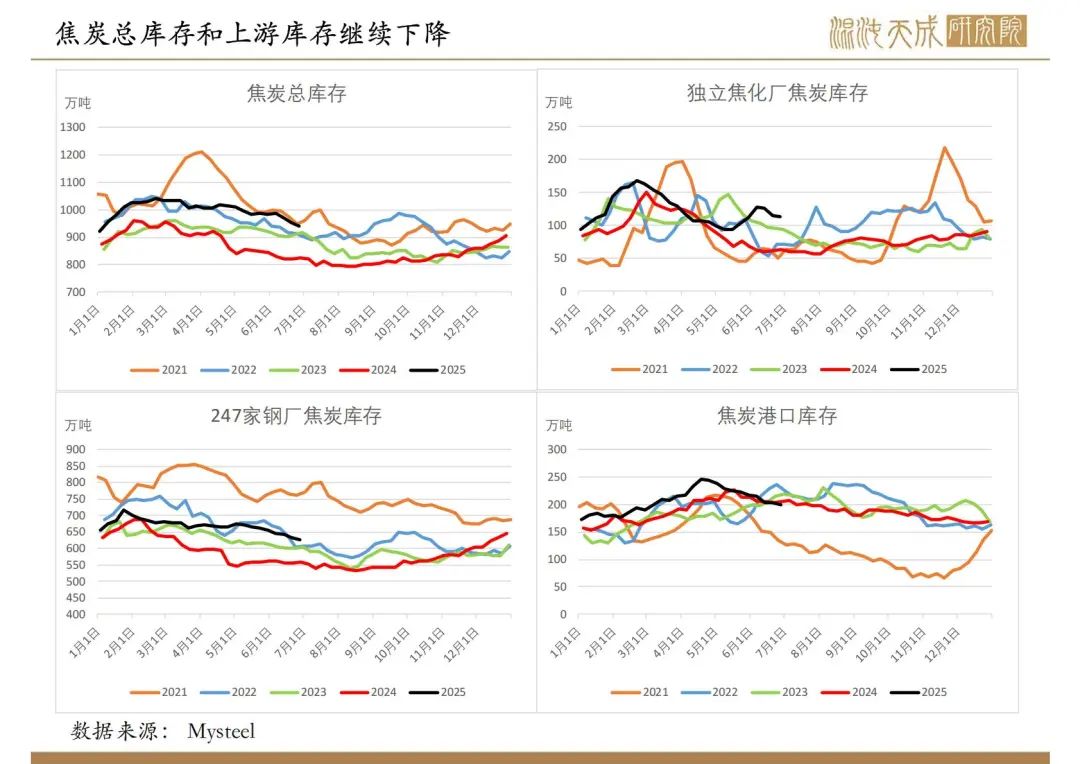

本周焦煤总库存2973万吨,环比-1.6%,同比14%,库存处于中高位,上游库存持续新高。焦炭总库存940万吨,环比-1.3%,同比14%,库存处于较高位,下游库存较充足。

总结:

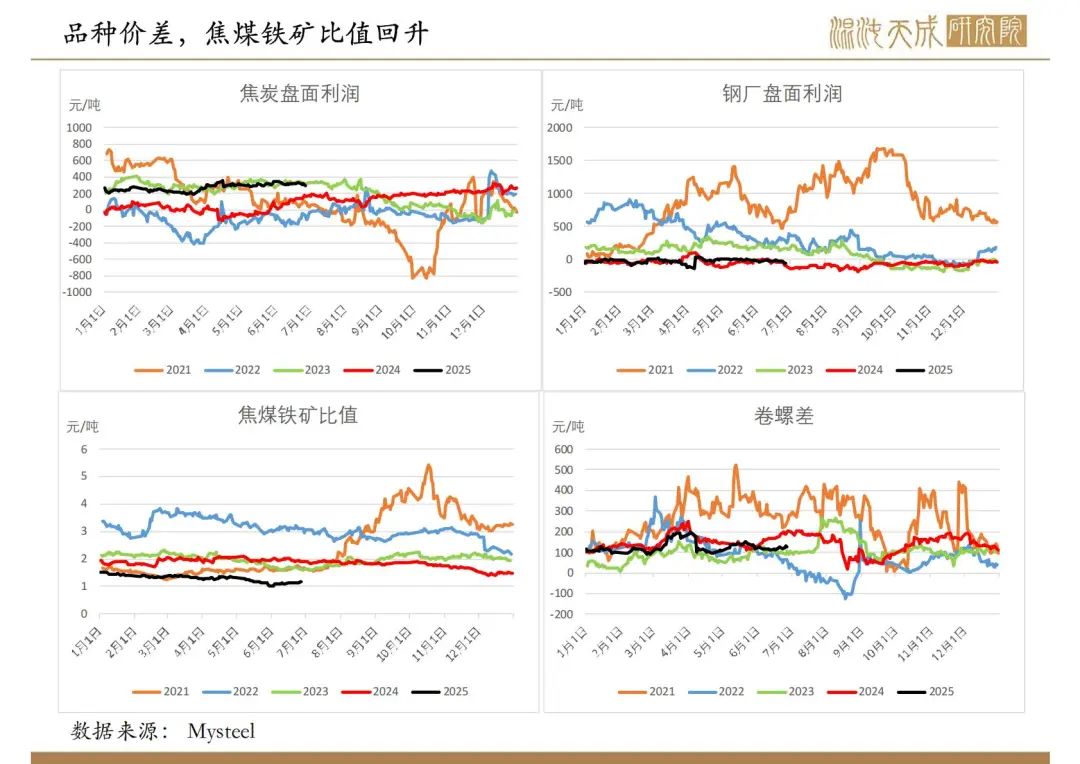

中长期矛盾:国内基础建设基本完成,房地产和基建需求弱,未来经济转向高质量发展,对基础钢材需求将持续走弱,钢材整体供需过剩,市场走势类似2014-2015年的情况,双焦中长期偏空。

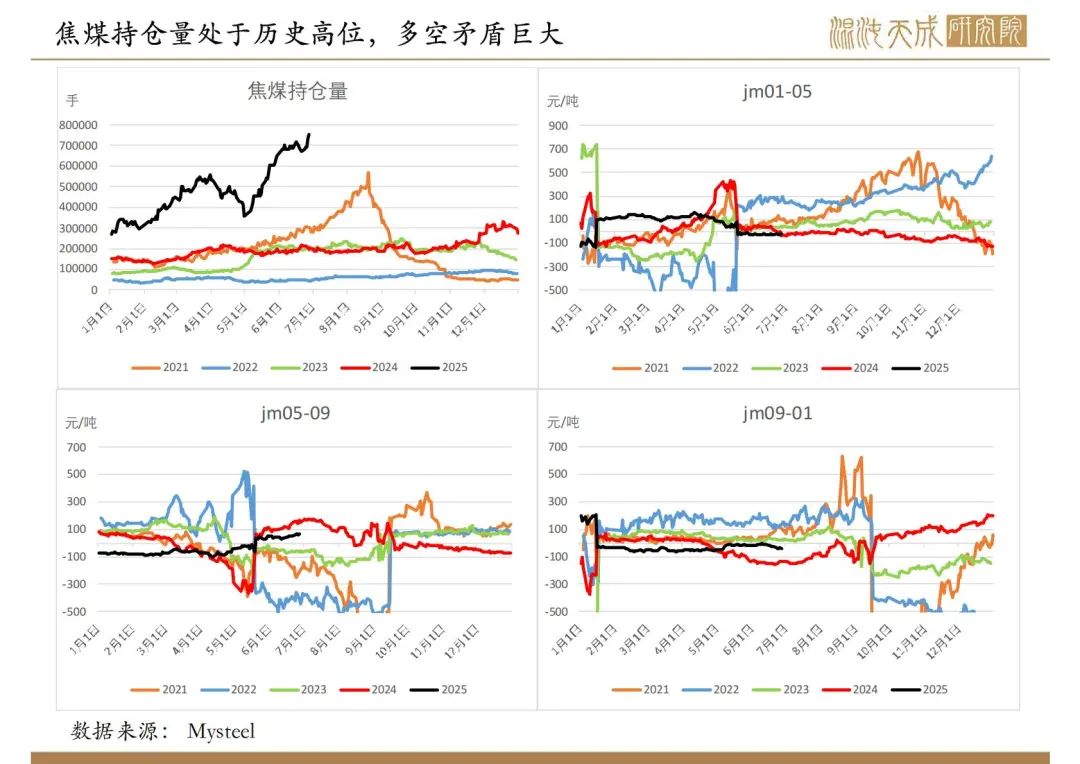

当前矛盾:本周铁水产量继续回升,钢厂盈利率处于较高位,预期铁水产量下降空间不大,双焦需求较好,当前钢材仍处于抢出口阶段,但出口有下降趋势,需求仍是强现实弱预期。供给端焦煤产量持续下降,市场情绪有所好转,下游补库,上游库存下降。而我们认为煤矿利润较好,减产不具有持续性,供需过剩格局较难改变,仍建议逢高空。

观点:偏空。

重要信息:

1、国内基础建设基本完成,房地产和基建需求弱,未来经济转向高质量发展,提高资源附加值,对基础钢材需求将减少,预期未来较长时间内钢材整体需求持续下降。

2、焦炭产能过剩,行业开工率根据利润实时调整,双焦矛盾主要集中在焦煤。

3、预期2025年政策对焦煤产量限制较少,煤矿利润较好,短期减产不具有持续性,供需过剩格局较难改变。

4、历史上煤炭价格周期清晰,趋势性很强,每次趋势改变需要重大事件或者政府强力政策,目前还未看到扭转趋势的力量,关注政策变化。

24小时热点