焦煤 上行高度受限

1月中上旬,焦煤期货迎来一波反弹行情。站在当前节点审视,流动性充裕叠加产业阶段性补库需求的释放,共同构成本轮行情的核心驱动力。不过,从基本面核心逻辑来看,供给端煤矿复产带来的增量压力,以及下游冬储补库心态相对谨慎的现实,又决定了这轮反弹的空间相对有限。整体来看,我们维持焦煤期货大概率偏强运行,但上行高度将明显受限的判断。

近期,宏观面暖风频吹,为大宗商品提供了坚实的底部支撑。海外降息预期虽有反复,但大方向已定。国内方面,2025年12月通胀数据边际改善,CPI数据超预期。央行在2026年工作会议中也表示,将继续实施好适度宽松的货币政策,把促进经济高质量发展、物价合理回升作为货币政策的重要考量。宏观预期的改善直接提升了商品的金融属性溢价。有色金属与贵金属近期的强势表现,尤其是白银与铜的破位上涨,对整个工业品板块形成了强烈的带动作用。在机构“高低切换”的逻辑下,估值处于相对低位的黑色系成为多头回补的洼地。焦煤作为黑色系中波动率较高的品种,自然享受了更高的贝塔收益。

市场情绪层面,近期陕西和内蒙古等地的煤炭产能核减传闻进一步放大市场的情绪波动。陕西榆林的核减计划主要针对未落实电煤保供任务的煤矿,仅占当地产量比重的3%,对焦煤供应直接影响有限。内蒙古减产传闻暂未得到官方证实。据机构调研,内蒙古煤矿多已完成核增产能置换,未收到相关通知文件,市场消息尚未对煤矿生产、销售环节产生实质性扰动。但在市场对利多事件敏感的背景下,此类消息强化了供应收缩预期,成为短期行情“催化剂”。

需要注意的是,现货市场成交氛围相对平淡,主产区煤矿成交虽有所回暖,但价格仅小幅上涨。期货与现货的背离反映出情绪驱动的脆弱性,一旦情绪退潮,价格回调风险较大。

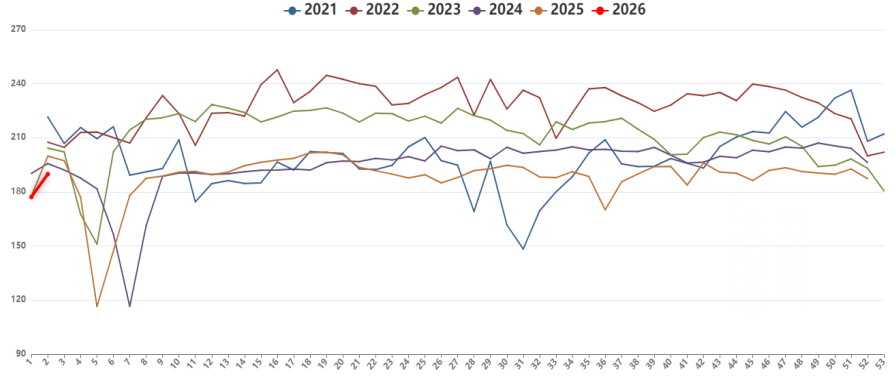

图为523家焦煤煤矿原煤产量(单位:万吨)

情绪只能决定短期爆发力,供需格局才是决定价格高度的因素。在供应端,进口蒙煤的通关节奏较之前放缓。回顾去年12月,为了冲刺年度通关任务,甘其毛都蒙煤通关量一度维持在1500~1600车的历史高位。进入2026年,之前的冲量动力减退,蒙煤现阶段的进口更多基于市场化利润和常规贸易流转,每日维持1200车左右的通关量,进口压力有所减弱。国内焦煤产量在1月迎来恢复。前期因事故、安监检查以及年度任务完成而停产检修的煤矿,开始恢复生产。虽然安全监管的高压红线依然存在,产量难以快速爆增,但边际增量是实实在在的。对期货市场而言,交易的是预期,既然看到了国内供应偏紧的时刻已经过去,后续随着复产范围扩大,供应宽松的预期就会压制价格的上涨斜率。我国的焦煤供应以国产为主体,进口为补充。综合来看,焦煤供给呈现出的是“有增量,但非激增”的格局。

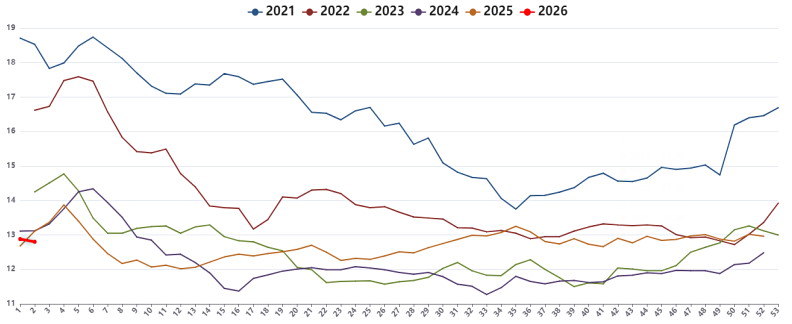

图为247家钢厂焦煤库存可用天数(单位:天)

铁水产量与冬储节奏是影响年初煤焦需求的重要因素。1月以来,钢厂铁水产量确实出现了一定程度的恢复。随着部分钢厂高炉检修结束,铁水日产数据止跌回升。钢厂日均铁水产量由227.43万吨增加至229.5万吨,对焦煤构成了刚性需求的支撑。近期,焦煤竞拍情况也确实有所好转,流拍率大幅下降,成交价格逐渐回稳。从下游需求企业的原料库存看,全国247家钢厂炼焦煤库存可用天数为12.8天,独立焦企炼焦煤库存可用天数为12.7天。正常情况下,下游企业一般会在春节前将原料库存补充至15天左右。从下游目前的库存水平来看,冬储补库的需求仍然存在,但力度预计有限。目前的冬储,更多是一种防御性策略:为了保证春节期间不停产,不得不买,但绝不多买。这种“低库存、低单量、刚需为主”的冬储特征,决定了需求端虽然有增量,但缺乏爆发力。因此,需求端支撑了反弹的发生,却无法支撑反弹演变成单边的大牛市。

综上所述,1月中上旬焦煤期货的上涨,本质上是在低估值背景下,由宏观流动性宽松预期、有色板块强势带动以及煤炭减产消息共同催化的一次估值修复,盘面从之前的贴水状态向现货回归。然而,我们不能忽视煤焦基本面依然偏弱势的底色。国内煤矿复产带来的供应增量是确定的,但下游冬储心态是谨慎的,焦煤上方存在明显的阻力。1月中下旬,焦煤或延续震荡偏强的态势,但也需时刻警惕“预期差”的出现。一旦铁水产量恢复不及预期,或者国内煤矿复产速度超预期加快,反弹随时可能戛然而止,切忌在反弹高位过度追涨。(作者单位:齐盛期货)

来源:期货日报网

24小时热点