甲醇 区间运行为主

关注2026年一季度反弹机会

在煤炭价格重心抬升且下游利润收缩的情况下,甲醇产业链估值将承压,全年价格或呈现中枢下移后的区间波动格局,重点关注明年一季度库存去化和MTO新装置投产后的价格反弹机会。

进入12月,伊朗甲醇装置集中限气检修,在港口库存出现拐点后,甲醇价格开始触底反弹。

供给格局变化与分析

1.非一体化投产基本达峰,产能增量主要由一体化装置贡献

2025年,国内甲醇产能增加705万吨,产能增速为6.51%。其中,一体化产能增加660万吨/年,非一体化产能增加10万吨/年,绿色甲醇产能增加35万吨/年。考虑到一体化产能配套有下游加工装置,而绿色甲醇对传统甲醇的替代作用不大,因此实际可流通的甲醇增量寥寥无几,仅在10万吨/年。2026年,虽然国内甲醇产能继续增加370万吨,但产能增速放缓至3.38%。与2025年类似,增量主要由一体化装置贡献,实际可以外放流通的甲醇增量仅有20万吨,国内甲醇的非一体化投产基本达峰。

图为国内甲醇产能变化及增速

2.“反内卷”背景下,存量装置产出受限,增量项目审批趋严

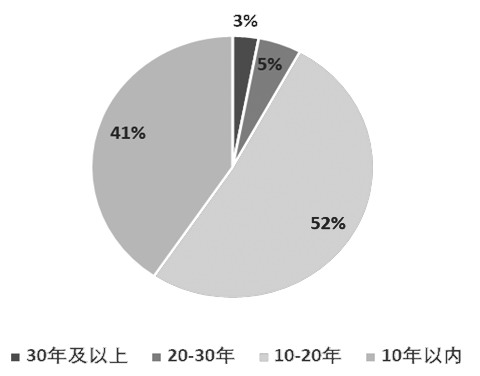

从投产年限上看,20年以上的甲醇产能约为880万吨/年,占国内甲醇总产能的8%左右,但2005年之前的很多装置已经被淘汰或者进行了节能减排技术改造。如果剔除这部分淘汰产能和正在技术改造及计划关停的装置产能,预计20年以上的甲醇产能仅剩下180万吨/年左右,约占国内甲醇总产能的1.6%。因此,落后产能的有序退出对甲醇的实际影响较为有限。不过,在防范煤制甲醇行业产能过剩风险的大背景下,未来甲醇新增产能速度将逐步放缓,项目的审批也会更加严格。从长远的角度来看,落后产能的逐步出清和新增项目的审批趋严,都将导致产业集中度加强、开工率提升,整体行业景气度上行。

图为国内甲醇装置年限统计

3.动力煤价格中枢抬升,原料端有望提供支撑

2026年,动力煤市场将进入“总量稳定、结构优化、价格修复”的新阶段。一是,在安全环保政策常态化、产能置换政策限制以及晋陕内蒙古等主产区超产核查等因素的影响下,2026年国内原煤产量增速将进一步放缓。二是,在国内产能释放的背景下,动力煤的进口依赖度将进一步降低。三是,2026年动力煤消费量预计小幅增长,需求增量主要由电力和化工行业贡献。总体而言,2026年动力煤价格中枢或上移至800~850元/吨。

4.创汇需求和印度进口缩减或导致伊朗甲醇流向改变

2025年以来,美国对伊朗能源领域的制裁持续升级,从液化石油气(LPG)产业延伸至相关运输网络,直接冲击伊朗外汇收入。在此背景之下,2026年伊朗需要通过出口甲醇等更多的化工品来进行创汇。

除此之外,2025年美国财政部外国资产控制办公室(OFAC)对印度实施了两轮大规模制裁,涉及的14家印度企业均为参与伊朗甲醇进口的核心贸易商,直接导致印度对伊朗货源的采购意愿明显降低。这使得原本流向单一的伊朗甲醇只能向中国转移,2026年这一趋势仍将延续。

5.非伊甲醇进口仍有增量预期,国内进口将延续增长

2025年1—10月,我国非伊甲醇进口量共计609.65万吨,同比增加32.56%,主要来源于沙特、马来西亚和委内瑞拉。在欧美需求偏弱的背景下,2026年我国非伊甲醇的进口量仍有增加预期。综合来看,2026年我国甲醇进口量有望达到1580万吨,同比增长11.27%。

消费格局变化与分析

1.MTO贡献需求主要增量,传统需求以醋酸和MTBE为主

2026年有两套MTO装置计划投产。联泓新科(36万吨/年)完全外采甲醇,对甲醇的月均需求量在10万吨左右,并且已经于2025年12月顺利投产,实际需求增量将在2026年完全释放。广西华谊(100万吨/年)和中煤榆林二期(100万吨/年)预计分别在明年二、三季度投产,两套装置各配套有180万吨/年和220万吨/年甲醇装置,均需额外采购甲醇用以补足。2026年,预计MTO对甲醇的实际需求增量在373万吨。

受益于旺盛的出口需求,2025年和2026年是醋酸和MTBE新装置的密集投放期。这类装置一方面以外部采购甲醇为主要原料,另一方面投产产能规模较大,由此形成的需求增量对甲醇市场构成显著支撑。2026年,传统下游对甲醇的实际需求增幅在201万吨。

综合来看,2026年甲醇MTO和传统需求的实际增量在574万吨,相较2025年的381.6万吨增加了51.42%。

2.下游利润收缩

2025年以来,传统下游综合加权利润基本维持在盈亏平衡线以下。在传统下游中,除醋酸的利润可观外,其他产品利润收缩。这最终会导致甲醇上涨空间受挤压。

3.内外价差维持高位,出口量将显著回升

2025年1—10月,国内甲醇累计出口量在21.75万吨,同比大幅增长134.38%。这是中国甲醇出口量在连续3年萎缩后首次出现显著回升。一方面,受益于内外价差维持高位,区域间套利窗口开启,出口利润改善后甲醇的转出口贸易持续放量。另一方面,国内沿海地区甲醇库存长期处于高位,部分厂商为缓解库存压力,主动寻求出口分流,推动了实际出口量的增加。考虑到我国甲醇仍处于价值低洼区,2026年我国甲醇出口量有望增至30万吨左右。

2026年行情展望

2026年,甲醇的非一体化投产基本达峰,而MTO和传统下游以及精细化工品产能仍有释放,整体新增需求体量大于新增产能,国内供需存在一定缺口。不过,在伊朗甲醇流向单一且非伊甲醇进口仍有增加预期的背景下,该缺口可由进口部分弥补。在煤炭价格重心抬升且下游利润收缩的情况下,甲醇产业链估值将承压,全年价格或呈现中枢下移后的区间波动格局,重点关注明年一季度库存去化和MTO新装置投产后的价格反弹机会。(作者单位:东吴期货)

来源:期货日报网

24小时热点