沥青 关注结构性交易机会

近日,沥青期货逐步止跌企稳。12月上旬原油反弹期间,沥青相较其他油系品跟涨乏力;而12月8日原油滞涨回落时,其跌幅又小于其他系油品。笔者认为,中短期来看,原油大概率维持弱势震荡格局。10月以来布伦特原油形成的 61~65美元/桶震荡区间仍具参考意义。当前多头缺乏持续上涨驱动与预期空间,空头则持续主导市场节奏。

冬储政策待定

从逻辑层面看,原油暂未形成突破性驱动。宏观面,整体呈温和中性态势:全球降息路径虽在延续,但缺乏强劲预期支撑;主要国家的调控改革存在后置性,因此当前宏观逻辑更多起到托底情绪、缓和悲观预期的作用。基本面,需求相对偏淡,目前既看不到欧佩克进一步调控产量的明确动机,也未到炒作需求向好的时间窗口,供大于求的负反馈尚未完全传导至价格。地缘方面,俄乌和平计划快速全面兑现的利空预期有所弱化,委内瑞拉相关问题也未引发市场过度关注与交易,整体上市场已再度进入观望阶段。

综合来看,中短期原油市场仍将维持震荡偏弱格局。缺乏成本端驱动,在完成淡季定价后,沥青市场焦点大概率转向结构支撑与冬储行情的博弈。

冬储作为冬季沥青市场的核心变量,当前已有试探性政策陆续释放。进入12月后,新疆、山东等地部分炼厂的冬储报价在2800~2900元/吨,处于近5年低位区间。该价格相较于炼厂当前约2700元/吨的成本底价亦属合理,这正是近期沥青期现货价格企稳的重要原因。

另据市场反馈,尽管当前炼厂利润相对稳定,或支撑其释放冬储意愿,但实际调研显示,炼厂对原油走势存在较明显的看空心态,并未锁定长期原料成本。

由此判断,今年冬储释放量或难有明显增量,大概率与2024年年底总量基本持平。在此背景下,市场对冬储的关注点已从价格转向利润和操作空间。若后续冬储释放量不足、持续时间偏短,那么在需求旺季到来前,现货底价仍存在松动可能,市场需重新评估明年上半年原油市场逻辑与价格波动对沥青炼厂成本端的传导影响。

中短期来看,冬储政策的落地情况仍是市场关注的核心。若价格让利到位,有望带动阶段性备货需求释放,从而对现货价格形成支撑。但相较于往年,其提涨幅度与行情持续性仍存在较大不确定性。

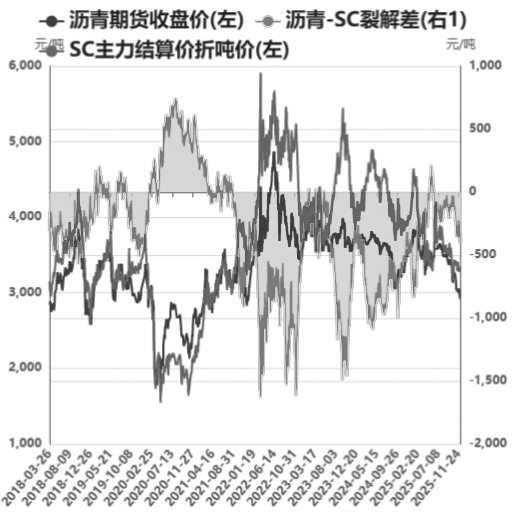

图为沥青与SC裂解差走势

需求端不确定性较强

近两个月来,国内沥青期现货价格累计下跌近600元/吨,当前价格相较于成本已具备一定的估值支撑。从比价关系看,沥青期货与布伦特原油比值最低触及0.89附近,现货与布伦特原油比值亦一度跌至0.88左右。该水平虽未达到季节性极端低位,但结合今年行业供给压力不大、库存整体保持健康的现状,已进入合理区间,尤其是随着冬储价格锚定初步显现,市场此前对价格的过度悲观预期已有所缓解。

后续若冬储价格正式落地,沥青基差有望逐步走强。尽管其反弹幅度可能受宏观环境、需求节奏等不确定因素影响,但这一逻辑获得市场认同的概率依然较大。综合来看,当前沥青裂解差与基差的结构性支撑已初步形成,具备一定的交易逻辑基础。

当前市场对沥青基本面的研判,普遍围绕淡季需求趋近于零、阶段性供大于求的主线展开。不过,基本面分析需综合多维度考量,同时关注投资者对交易逻辑的选择方向。

12月需求缺位背景下,沥青供应虽环比增加,但这属于典型的季节性特征,且增幅有限,行业开工率仍处于历史低位水平。尽管炼厂尚存一定利润空间,但经历近两个月现货价格大幅下挫后,利润已明显压缩,产量难以释放。此外,今年以来,厂库库存率持续处于多年低位,社会库存去化节奏同样较为顺畅,当前社会库存率已回落至相对合理区间。总体而言,沥青供应端整体保持健康态势。

不确定性则更多来自需求端。2026年是 “十五五”规划开局之年,预计从地方债环境到基建投资,均将保持温和向好基调,这有望为上半年沥青需求提供一定支撑。

综合来看,当前沥青市场处于成本端支撑乏力、供需双弱、冬储政策待定、市场结构存在支撑的格局中,短期价格大概率维持低位震荡运行。操作上,冬储落地后,现货及远月合约或逐步显现价值支撑。但在原油弱势震荡格局下,沥青单边行情仍会受到拖累,可适当关注基差与裂解差的结构性交易机会。(作者单位:齐盛期货)

来源:期货日报网

24小时热点