【年报】西芒杜正式入局,铁矿供需转折年

观点概述:

2026 Annual report

供应端,2026年全球铁矿供应将进入大幅增长期,主流矿、非主流矿及国内矿都有新矿山项目即将面临产能投放,尤其是随着几内亚西芒杜铁矿进入全球供应市场,整体2026年全球铁矿新项目可能带来的贡献量预期将超过1.3亿吨。考虑到一些新项目是对老旧枯竭项目的替代,另外一些高成本低品矿山可能会被高品低成本的新项目替代,预计2026年全球铁矿供应实际增量可能在8000万吨左右。

需求端,受益于全球经济的恢复预期,世界钢协预计2026年全球钢铁需求将温和增长,考虑到东盟和印度仍有新增高炉产能投放,或将带来7500万吨以上的需求增长,但基于印度铁矿的自给率较高,预计2026年全球铁矿需求实际增量可能在3000万吨左右。整体全球铁矿供需过剩量预期至少在5000万吨以上,过剩幅度达到2%以上,2026年铁矿市场供需将进入转折年。

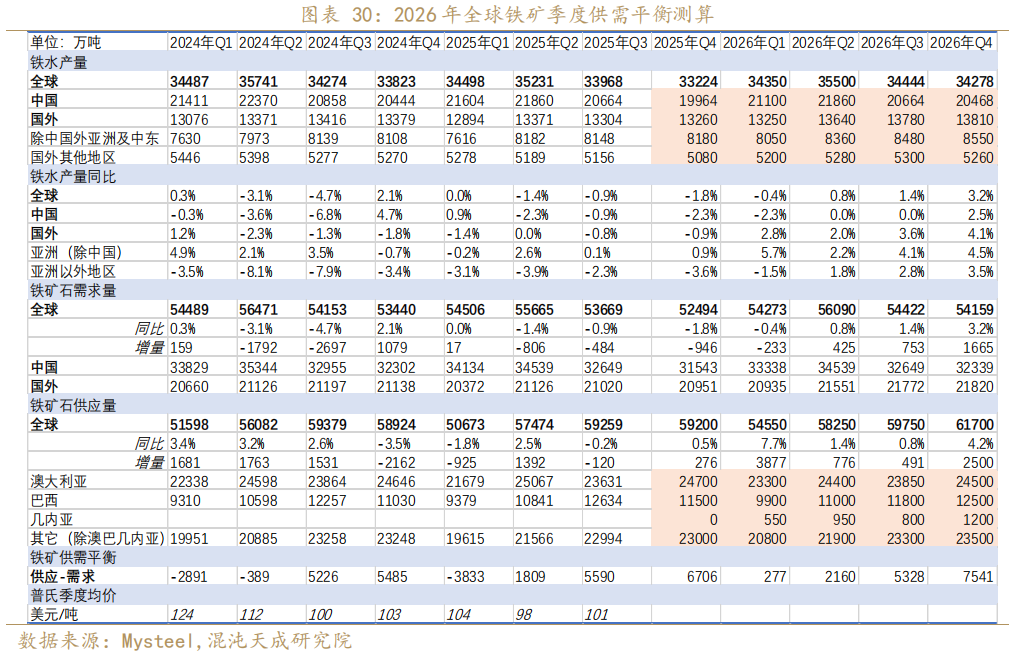

值得注意的是,尽管铁矿全年供需过剩的格局较为明确,但考虑到铁矿供应的季节性特征和新矿产能投放可能前低后高的特点,实际交易中需注意阶段性供需节奏对矿价的影响。从季节性供需平衡表推演来看,2026年一季度铁矿供需或仍处于相对紧平衡状态,但之后随着铁矿供应逐步进入旺季以及新矿项目的陆续释放,全年铁矿供需宽松局面也将越来越明显。

策略建议:逢高空配

风险提示:

1、国内外铁矿供应释放不及预期

2、全球经济复苏表现大超预期

一、 2025年铁矿市场简述

2025年铁矿石市场整体呈现的是一个宽幅震荡的走势,虽然年内680左右的底部支撑相对偏强,但全年价格顶部是在逐渐下移的。年初,在“抢出口”带来的需求支撑及国内政策向好预期的助推下矿价表现偏强并创出年内高点,之后受国内经济尤其是地产、基建等需求持续下滑及特朗普上任后带来的关税政策波动等影响,铁矿价格持续震荡走弱,直到中美日内瓦会议后关税影响有所缓和,铁矿才逐步震荡筑底。下半年,受益于国内“反内卷”政策带来的宏观向好预期,叠加国内出口保持强劲带来的需求支撑,钢厂在淡季仍维持了高产量运行,矿价也因此大幅走强,但未突破上半年高点。此后,由于国内需求弱现实仍未有明显改善,而钢厂在淡季高产后导致库存压力上升,对铁矿的采购也开始偏谨慎,市场陷入宏观强预期与产业弱现实的博弈格局。

此外,11月11日西芒杜铁矿项目正式投产,作为目前全球储量最大、品质最高的世界级大型优质露天赤铁矿,这一备受全球瞩目且由中资企业主导开发的铁矿项目未来有望成为全球“第五大矿山”,西芒杜项目的投产也意味着全球铁矿供应格局进入了新时代。

那么,随着西芒杜的入局,2026年全球铁矿供需格局会如何呢?

二、 2026年全球铁矿供应情况

2.1、 主流矿仍有一定的增量空间

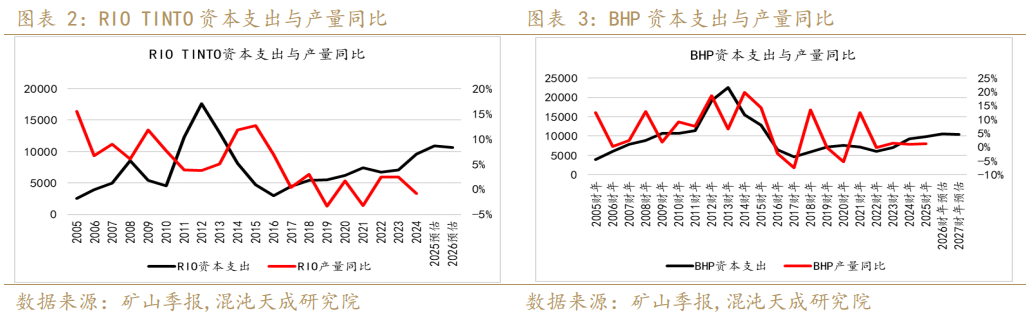

从近年来主流矿山的资本开支来看,除了RIO TINTO和VALE资本支出有小幅增长,BHP和FMG的资本支出基本保持平稳,说明主流矿山近年来没有显著的产能扩张计划。从四大矿的产量指引来看,2026年RIO TINTO的产量指引较2025年基本变动不大,BHP产量指引也仅有少量提质增效带来的增量,FMG产量指引随着Iron Bridge项目的投产有小幅增长空间。不过,VALE因为部分在建的新增项目有望在2026年下半年实现投产,其产量指引增幅相对较大。

具体来看,RIO TINTO目前已投产的都是对枯竭资源的替代补充项目,2026年产量增长预期不大,但需注意其2027年将有多个新增替代项目投产,届时产量或有部分增长空间。BHP目前也是以替代新项目的投产来弥补杨迪、纽曼等传统资源的减量,所以实际产量增长空间也较为有限。FMG仅有的新增项目Iron Bridge目前已经处于产能释放期,2026年产量或有进一步增长。VALE目前既有对老资源的扩产升级项目,也有在2026年可能投产的在建新增资源项目,是目前四大主流矿中有望在2026年实现产量增幅最大的矿山。

综合而言,由于主流矿的新增产能项目中有不少是替代产能,虽然这些项目在2026年的产量贡献可能达到3750万吨左右,但若考虑到对枯竭产能的弥补以及部分矿种铁品位的下降,实际主流四大矿在2026年的产量增量预期可能不足2000万吨。

2.2、 非主流矿新增产能主要集中在非洲

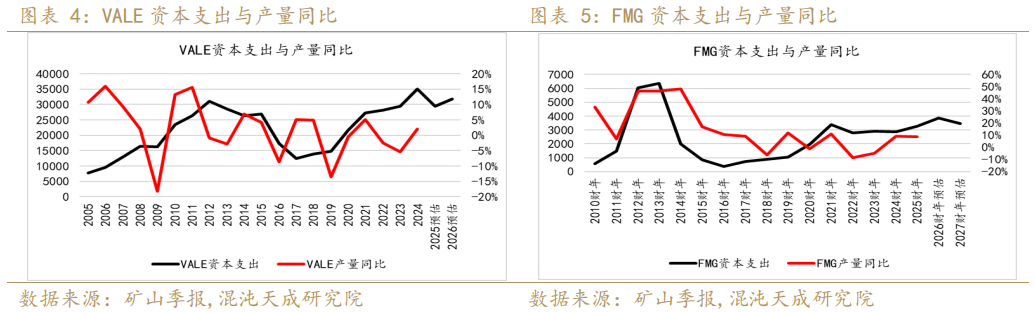

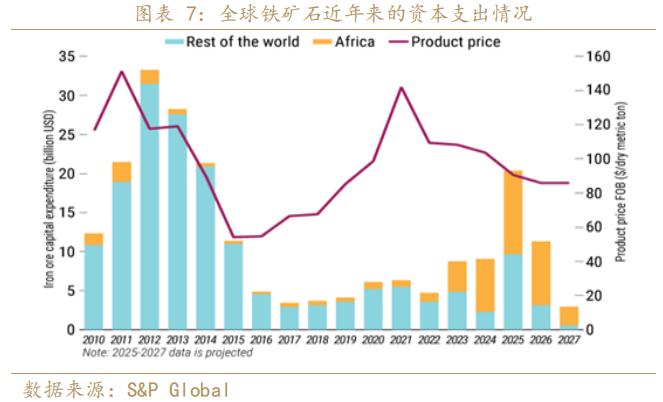

根据S&P Global的统计,2020年以来全球铁矿整体资本支出并不多,近几年的资本支出高峰是在2025年,从2026年开始将逐年下降,其中主要的资本支出大多都集中在非洲地区,全球其他地区的资本支出相对较少。

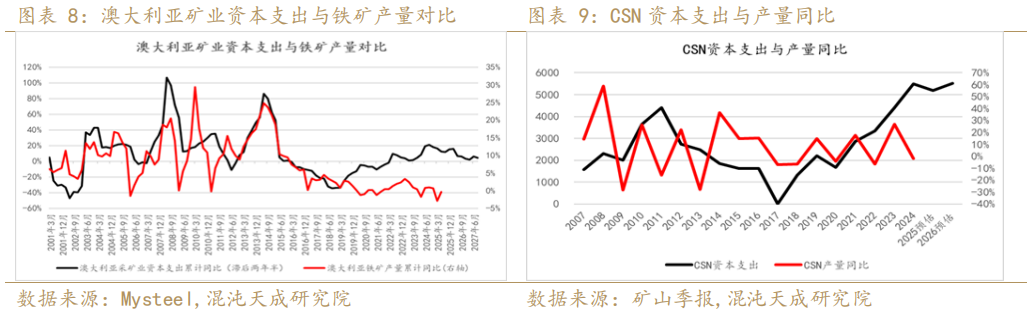

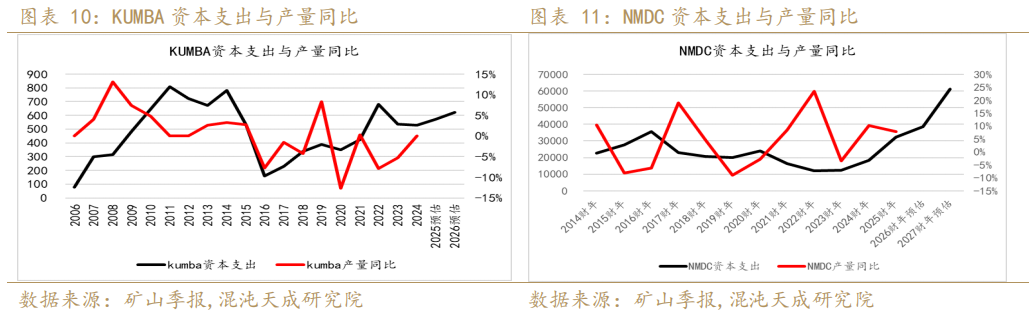

从澳大利亚矿业资本支出来看,近年已经开始呈现小幅下滑态势。不过,从巴西、南非、印度主要上市矿企的资本支出来看,巴西CSN的资本支出自2018年开始持续增长后到2025年已有所放缓,南非KUMBA的资本支出近两年仍在小幅上升,印度NMDC资本支出则从2024财年开始持续快速上升,这也在一定程度上反映了这些地区非主流矿的增长潜力。

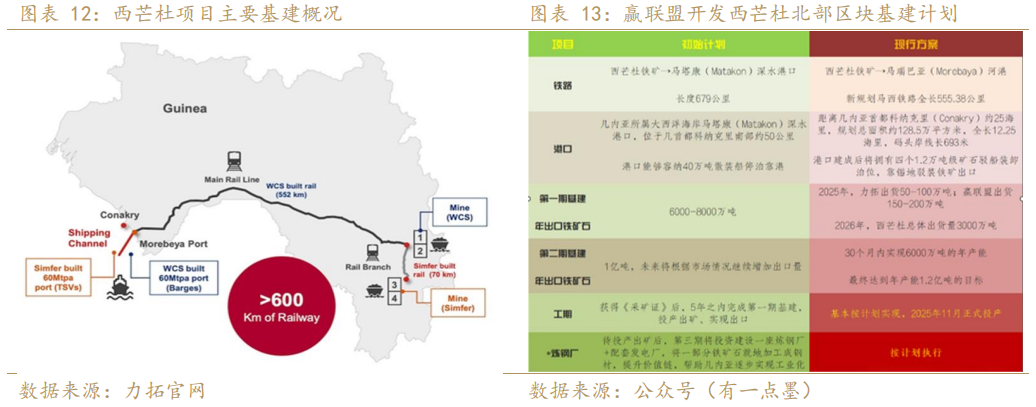

非洲是近年来全球铁矿资本支出增加最多的地区,西芒杜铁矿又是其中最重要的一个项目。作为全球储量最大、品质最高的露天矿,西芒杜铁矿项目的开采难度其实并不大,其产能释放的主要瓶颈在于基建。不过,自从中国力量成为西芒杜项目的主导,这个全球最大铁矿项目的进度明显加快,2025年11月西芒杜已按计划实现了投产。

目前,由赢联盟负责的北部矿区已实现每小时4000吨的产能,未来计划提升至每小时9000吨,最终年产量目标为6000万吨。由Simfer负责的南部矿区2025年10月已实现首批铁矿出运,待3个月系统调试后,计划在30个月内进行产能爬坡直至实现6000万吨的产量目标。结合两大矿区的建设进度和规划以及外资投行的预判,预计西芒杜铁矿在2026年产量可达3000-4000万吨,2027年有望实现6000万吨以上的产量,2028年或将达到9000万吨左右。

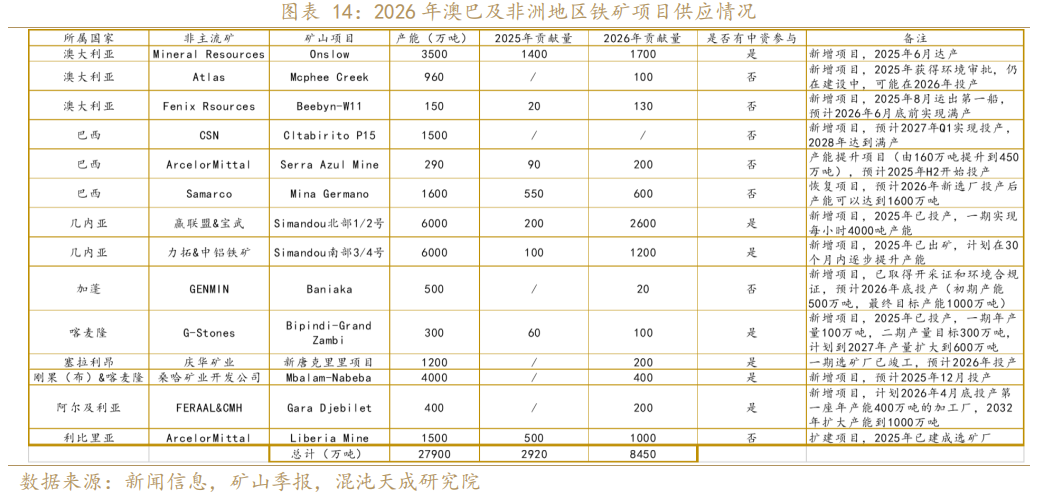

除了西芒杜铁矿项目将逐渐进入产能投放,2026年非洲地区还有不少其他铁矿项目也面临产能释放或即将进入投产周期,叠加澳洲和巴西也有部分新增铁矿产能进入释放期,整体2026年澳巴及非洲地区的铁矿项目预计可释放的铁矿产量或将超过8000万吨,相较2025年的铁矿产量增量预计至少在5000万吨以上。值得注意的是,这些新增铁矿项目有将近一半是中资参股,涉及的矿山总产能占比超过75%,这意味着中国力量或将成为本轮新增矿山产能投放的主导。

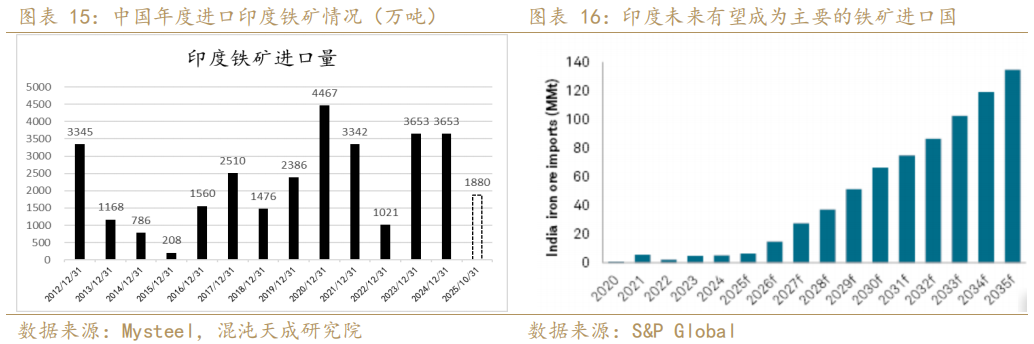

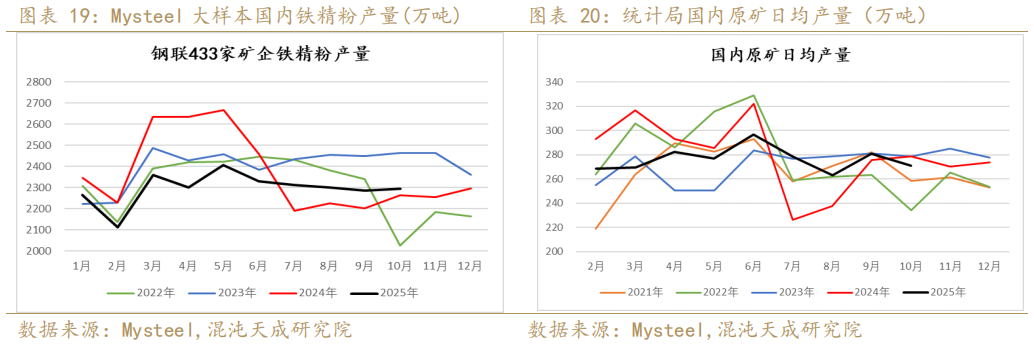

此外,印度未来仍可能是全球铁矿市场供应变数最大的地区,一方面因印度自身钢铁行业发展导致对铁矿的需求增大,近年来印度政府一直有计划提升对铁矿的出口征税;另一方面传统印度铁矿出口品种是以含铁量低于58%的低品矿为主,但随着中国对钢铁行业环保要求的提升,对这类低品资源需求下降,2025年中国从印度的铁矿进口量已有明显减少,截止到2025年10月末的数据显示对印度铁矿的累计进口量同比降幅超过40%。另根据S&P Global的预测2026年开始印度有可能从传统的铁矿出口国逐渐转变为主要的铁矿进口国。

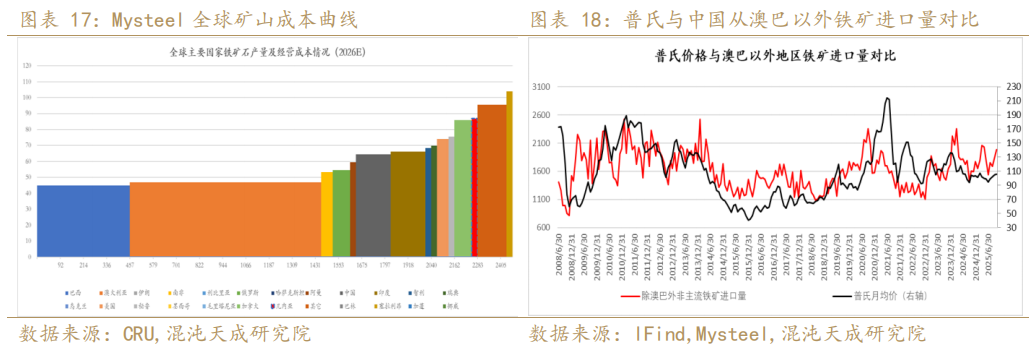

最后,考虑到非主流矿的供应与矿价的相关性较高,而2026年全球最主要的非主流矿增量将来自西芒杜铁矿,根据CRU测算的全球主要国家铁矿石经营成本情况,几内亚西芒杜铁矿在2026年的平均成本预期接近90美金的偏高水平,也就意味着若要保证西芒杜铁矿的顺利出货,早期矿价长期低于90美金的概率可能不大。不过,随着西芒杜铁矿产量的释放,其后期成本也将不断下移。另外,考虑到澳大利亚、巴西及非洲其它矿区新建产能的投放,中长期非主流铁矿市场或将迎来低成本高品铁矿不断取代高成本低品铁矿的过程,全球铁矿的内卷时代或将到来。

2.3、 国内矿的供应也有增量预期

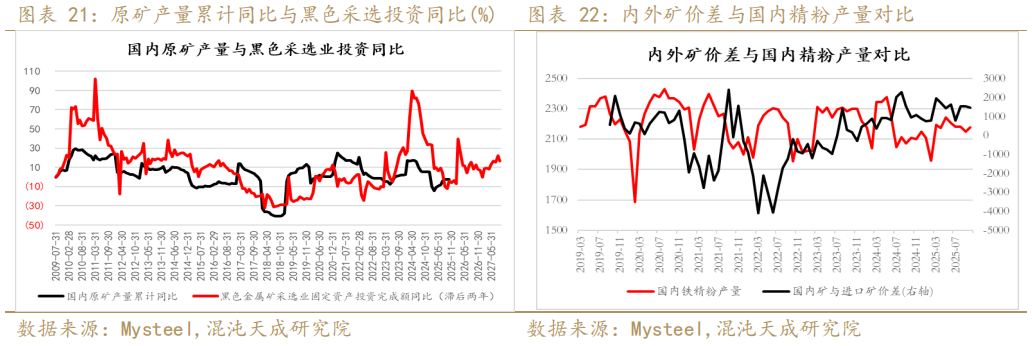

根据钢联的大样本统计,2025年1-10月国内铁精粉产量累计达22966万吨,同比下滑3.7%。2024年国内铁精粉产量28401.6万吨,同比降1.5%。这意味着连续两年,国内铁精粉产量都未有增长。从统计局原矿产量来看,2025年1-10月国内原矿产量累计85173.6万吨,同比也下降2.3%。

然而,从原矿产量与黑色采选业投资的对比来看,近几年国内黑色采选业投资同比处于高位,理论上国内矿产量也应当进入较高增长,那为什么国内矿供应反而是有减量呢?我们从内外矿价差与国内精粉产量对比来看,二者通常有一定的负相关关系:当内外矿价差处于低位,说明国内矿性价比更好,这时铁精粉产量往往处于高位;反之,当内外矿价差处于高位,说明进口矿性价比更好,这时铁精粉产量往往处于偏低水平。从近两年内外矿价差表现来看,一直是进口矿性价比较高,这也就导致铁精粉的需求相对偏弱,国内矿企业的生产积极性也不强。此外,近年来国家对安全生产、环保要求趋严,也在一定程度上影响了部分内矿企业的供应。

不过,受益于“基石计划”,近年来国内是有不少新老矿山的建设和改造项目在进行中,2025年公布的《钢铁行业稳增长工作方案(2025-2026年)》中明确提出,要强化产业科技创新,增强高端产品供给能力,稳定原燃料供给,加快国内重点铁矿项目开工建设、扩能扩产。支持合规矿企正常生产,避免行业整顿“一刀切”。实际上,这些新建、扩建的铁矿有不少是国家“两重”建设项目,随着2025年这些矿山工程建设的加速,预计2026年有不少可能实现投产或达产。根据国内主要铁矿项目统计,2026年国内矿供应增量预期可能在1000万吨左右。

三、 2026年全球铁矿需求分析

3.1、 全球高炉新增产能主要在东盟和印度

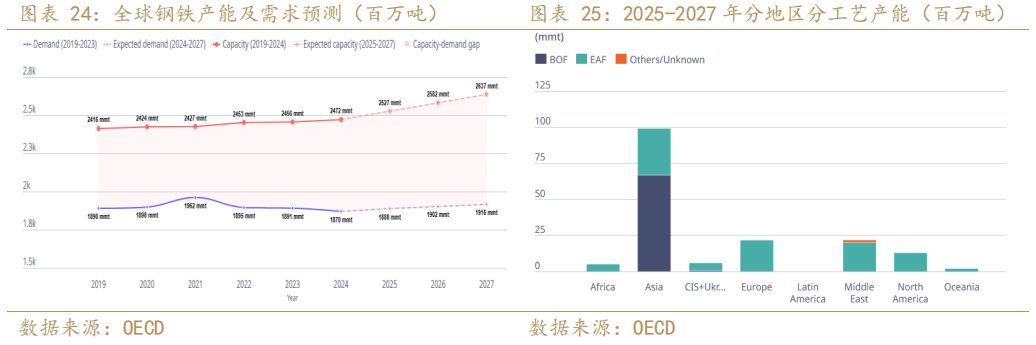

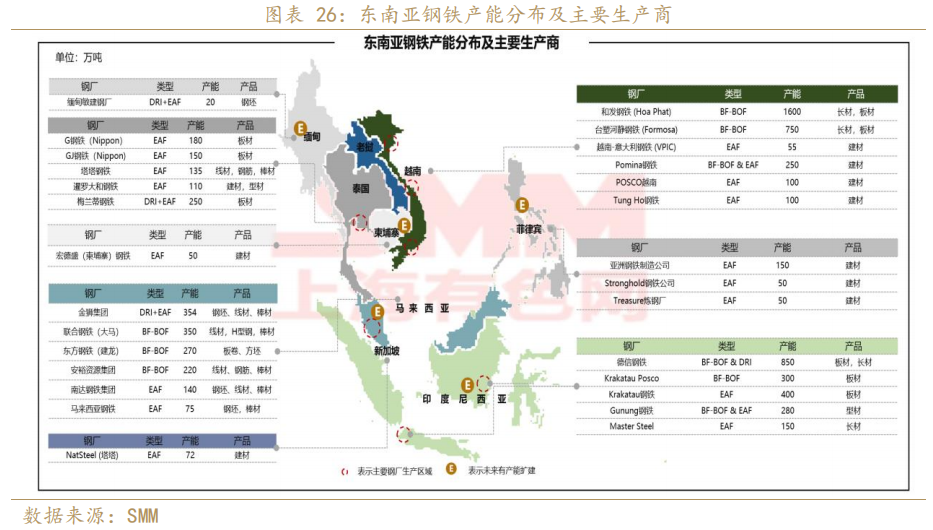

根据0ECD的统计,2025-2027年全球钢铁产能预计将增加1.65亿吨, 其中有超过40%的新增产能是采用高炉/转炉炼钢工艺,而这些产能基本都集中在亚洲地区,预计这些产能全部建成后可能会带来约1亿吨左右的铁矿需求。

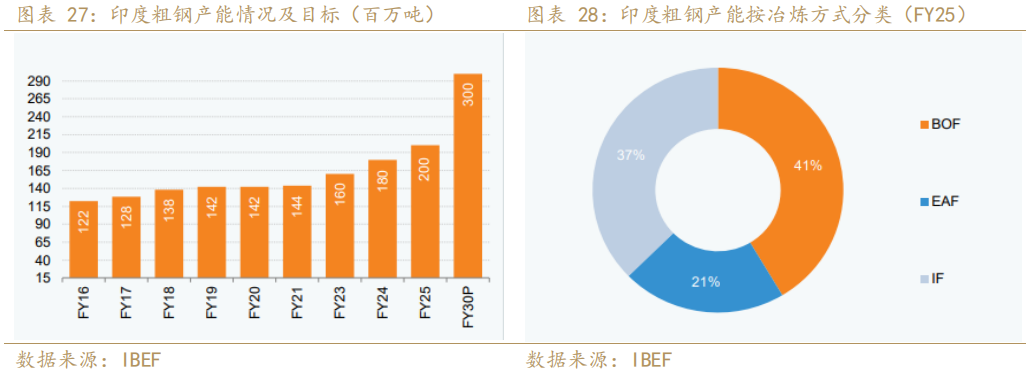

具体到亚洲地区来看,高炉/转炉新增产能主要是在东盟和印度。其中,2026年东盟地区新增高炉产能预期在800万吨左右,主要是在马来西亚和菲律宾。印度的钢铁产能扩张也在稳步推进,根据印度品牌价值基金会(IBEF)的最新报告,2025财年印度钢铁产能已经增长至2亿吨,2026财年印度将新建约4000万吨钢铁产能,建成后印度钢铁产能的高炉/转炉冶炼占比将达到65%。

综合以上分析,就新增产能而言,2026年全球高炉新增产能主要在东盟和印度地区,合计产能增量预期在4800万吨,折合对铁矿的需求可能在7500万吨以上。不过,考虑到印度的铁矿自给率较高,即便印度因为钢铁产能增长从铁矿出口国转变为进口国,短期对海运铁矿市场的需求增量预期也有限,整体预计2026年新增高炉产能可能带来的铁矿市场需求增量在3000万吨左右。

3.2、 世界钢协对全球钢铁消费需求的预测

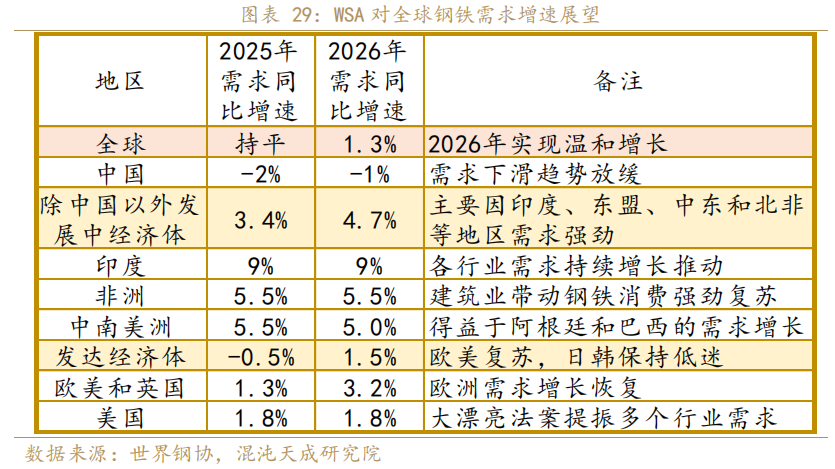

世界钢铁协会最新发布的全球钢铁需求展望报告认为2025年全球钢铁需求将与2024年持平,约为17.49亿吨。预计2026年全球钢铁需求将小幅反弹1.3%,达到17.73亿吨。受益于全球经济恢复,世界大部分经济体建设和投资需求的强劲以及宽松的融资环境,世界钢协预计2026年全球主要发达及发展中经济体的钢铁需求均有增长,中国需求降幅也将放缓,但日韩可能维持低迷。

四、 2026年铁矿供需平衡测算

综合以上分析,供应端,2026年全球铁矿供应将进入大幅增长期,主流矿、非主流矿及国内矿都有新矿山项目即将面临产能投放,尤其是随着几内亚西芒杜铁矿进入全球供应市场,整体2026年全球铁矿新项目可能带来的贡献量预期将超过1.3亿吨。考虑到一些新项目是对老旧枯竭项目的替代,另外一些高成本低品矿山可能会被高品低成本的新项目替代,预计2026年全球铁矿供应实际增量可能在8000万吨左右。

需求端,受益于全球经济的恢复预期,世界钢协预计2026年全球钢铁需求将温和增长,考虑到东盟和印度仍有新增高炉产能投放,或将带来7500万吨以上的需求增长,但基于印度铁矿的自给率较高,预计2026年全球铁矿需求实际增量可能在3000万吨左右。整体全球铁矿供需过剩量预期至少在5000万吨以上,过剩幅度达到2%以上,2026年铁矿市场供需将进入转折年。

值得注意的是,尽管铁矿全年供需过剩的格局较为明确,但考虑到铁矿供应的季节性特征和新矿产能投放可能前低后高的特点,实际交易中需注意阶段性供需节奏对矿价的影响。从季节性供需平衡表推演来看,2026年一季度铁矿供需或仍处于相对紧平衡状态,但之后随着铁矿供应逐步进入旺季以及新矿项目的陆续释放,全年铁矿供需宽松局面也将越来越明显。

24小时热点