【有色早评】日央行加息预期引发流动性收紧担忧,基本金属偏强震荡

有色早评 | 2025年12月2日

品种:铜、铝、锌、镍、不锈钢、碳酸锂

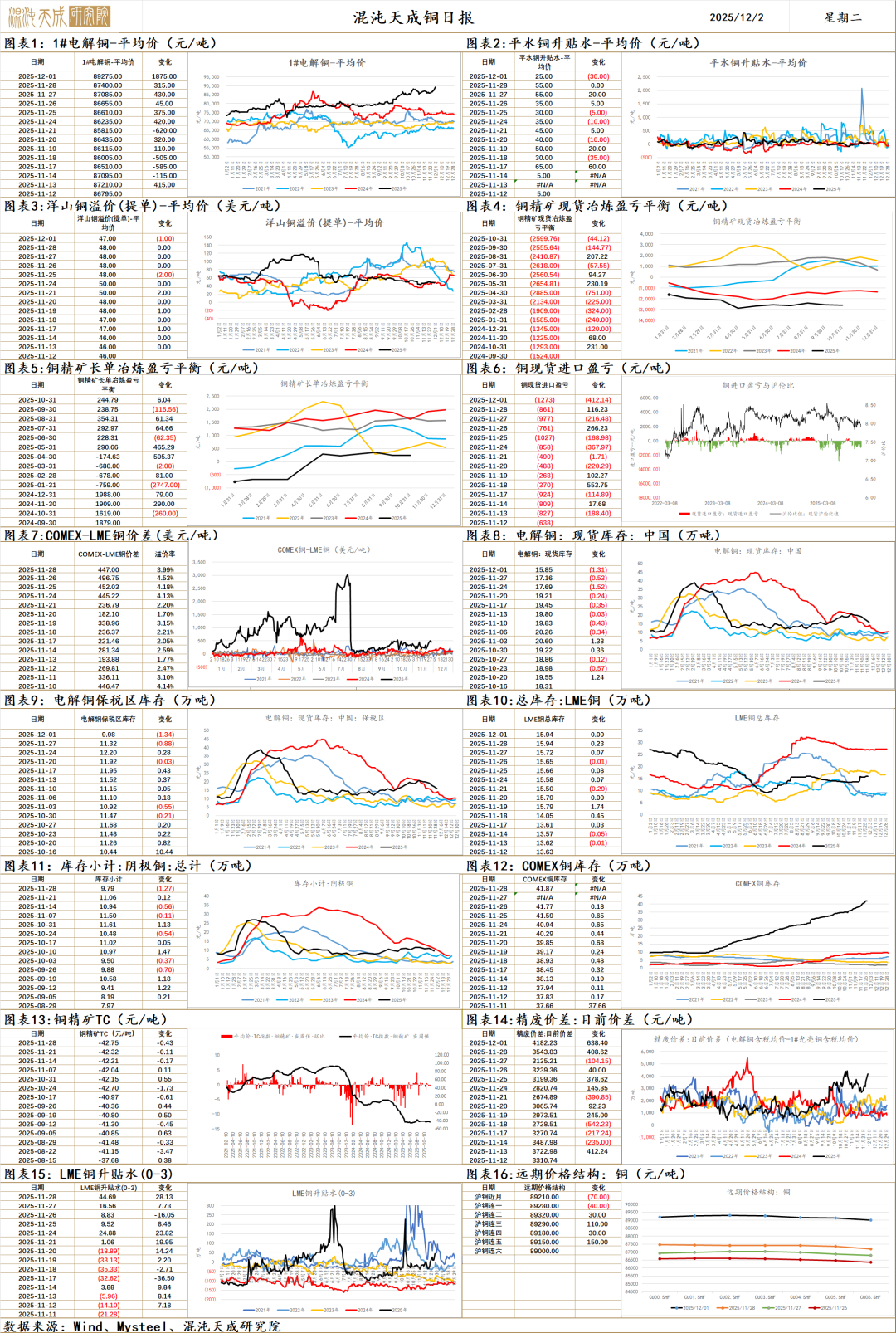

铜

铜价在跟随金银上涨触及前期高点后仍有所顾忌,尚未形成有效突破。主要原因是实际供需仍有抑制,PMI相对放缓形成压力;但美债利率和美元指数相对偏弱提供相对宽松的宏观环境;铜价维持相对强势等待多驱动同步形成突破。

宏观环境上,伴随美联储鸽派言论和美股的止跌反弹,流动性风险暂缓,同时降息预期回升减缓对市场的抑制,但美国11月标普全球制造业PMI终值 52.2;11月ISM制造业PMI为48.2,不及市场预期的49,连续第九个月处于收缩区间;标普PMI虽强势,但此次增长主要源于生产的上升,而新订单流入增速大幅放缓,导致库存出现急剧上升;ISM PMI数据同步显示关税抬升部分商品价格,抑制了需求,未完成订单持续收缩。国内方面,10月社会融资规模与信贷投放规模较历史同期水平仍显偏弱,这使得投资消费环境有所放缓。

供给端,冶炼环境仍较差,部分冶炼厂仍面临亏损状态,含硫酸的冶炼利润再次转弱,铜冶炼厂检修高峰,10月和11月电解铜产量偏低。需求端,全球显性库存开始出现回升,LME开始累库,Comex库存高位震荡;截止到11月27日国内市场电解铜现货库存17.16万吨,较20日降2.05万吨,较24日降0.53万吨;下游企业逢低采购,但整体备货情绪相对有限,进口铜到货相对较少 ,库存小幅下降,但供应压力尚未明显出现。伴随着不确定的宏观环境,终端消费需求仍存在一定的不确定性。

铜价受到宏观影响显著,近期宏观宽松带动铜价触及高位,但宏观环境仍存风险,日元套利交易反转是其一,且等待实际数据的验证到来,PMI数据显示需求放缓下仍形成价格抑制;宏观环境仍是主导,长期向上的情况下,警惕短期风险。

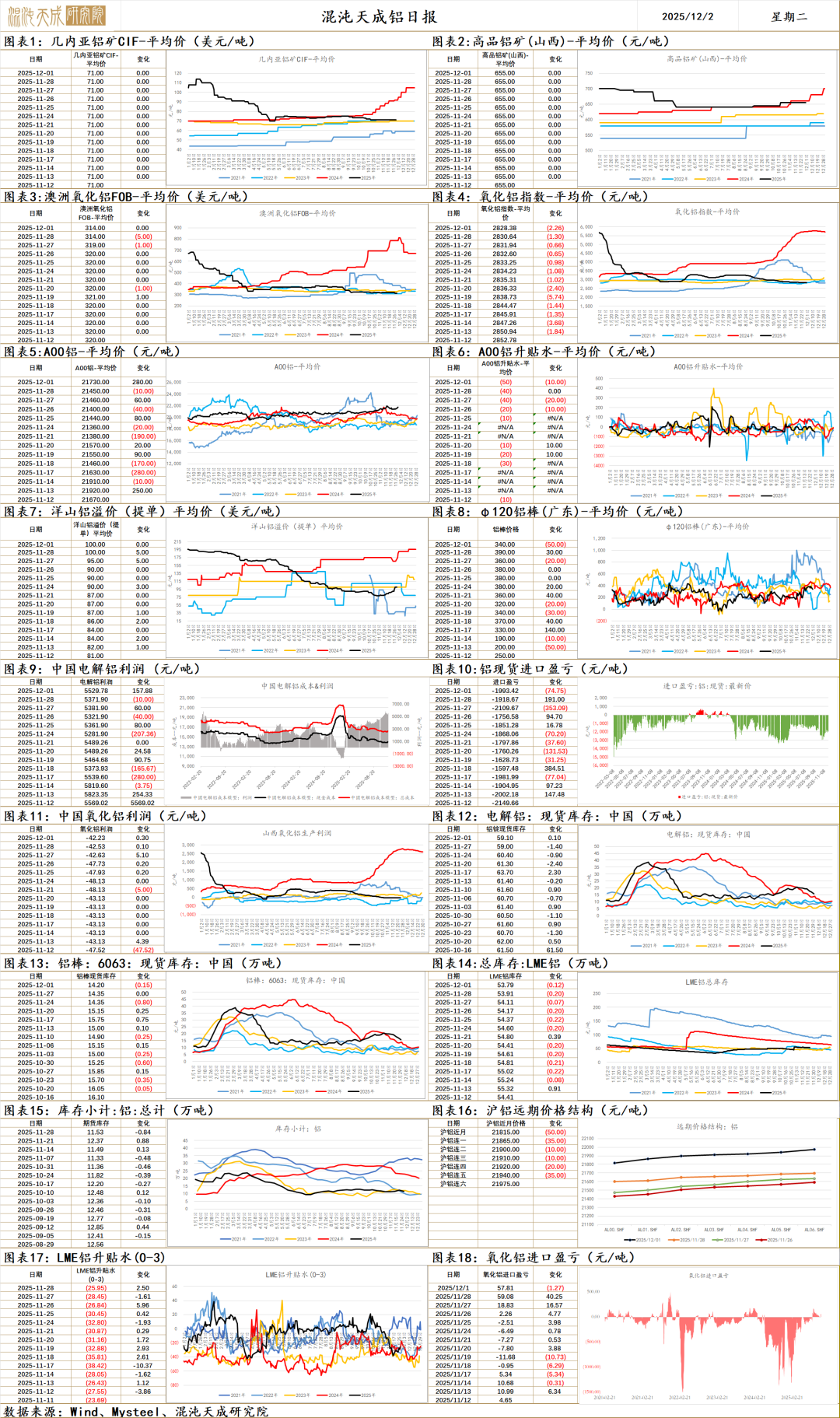

铝

铝 2025.12.2

一、市场观点

美联储12月降息25bp概率升至88%,降息预期持续上行,日央行行长称若经济活动和物价的预测如期实现,将根据经济和物价的改善情况继续上调政策利率,引发日央行加息预期,美日利差有收窄预期,全球流动性存在收紧风险。美国11月ISM制造业PMI为48.2,不及市场预期的49,连续第九个月处于收缩区间。国内反内卷仍是主线,工业和信息化部等八部门印发《有色金属行业稳增长工作方案(2025—2026年)》,对于产能仍是以能耗和环保作为抓手,给出的产量整体增速指引为1.5%,需要看到实际的供需好转才能作为价格上行的驱动。

供给端,全球电解铝2026-2030年复合增速仅0.8%, 国内临近产能天花板,海外因电力供应压力引发欧美地区减产担忧,但从欧美铝厂的电力合同来看,2026年除了Mozal铝厂,其余减产概率较低。天山铝业140万吨电解铝绿色低碳能效提升项目首批电解槽通电投产,新增产能20万吨,一阶段投产这算产能6万吨,年内计划启动12万吨。

需求端,周度表需环比+1.9至93.7万吨,铝锭+铝棒库存环比-0.1至73.3万吨,国内库存去库,现货小幅贴水。电改政策刺激光伏抢装需求,530抢装结束后装机同比持续负增,光伏用铝需求有下行压力,10月新增装机12.6GW,同比-38.3%。白色家电12月排产同比仍难贡献增长,新能源汽车去年产销基数大,同比增速有放缓压力。

原料端,进口矿供应仍有增量,成本侧无硬支撑,同时过剩严重下氧化铝现货难以给出期价共振上行的可能。库存持续累库,基本面仍偏空。

整体来看,美联储12月降息预期持续上行,日央行加息预期引发全球流动性收紧担忧,需持续关注美日利差。铝供应增量已步入低增速阶段,需求一旦启动,价格弹性是比较高的,世纪铝业因故障减产(-16万吨),Mozal因电力问题明年计划减产(-40万吨),印尼投产计划有所延后,明年供应增量有所下修,中长期仍低多思路为主。国内氧化铝期价破位下跌检验现金流成本支撑,或将倒逼减产,建议等待减产兑现给出空间后再进场做空。

二、消息面

1.【美联储12月降息25个基点的概率为87.6%】SHMET12月02日讯,据CME“美联储观察”:美联储12月降息25个基点的概率为87.6%,维持利率不变的概率为12.4%。美联储到明年1月累计降息25个基点的概率为69.3%,维持利率不变的概率为9.3%,累计降息50个基点的概率为21.3%。

2.【BMI下调2025年全球铝土矿产量预期】外电11月28日消息,惠誉解决方案旗下BMI公司在本周发布的《全球铝土矿开采展望》报告中指出,2025年全球铝土矿产量增速预计放缓至2%将达4.513亿吨,较此前预期有所下调。此次预期调整主要受中国产出不及预期、几内亚军政与监管风险升级影响——尽管澳大利亚产量预期上调部分抵消了上述负面因素,但BMI警示,若政治不确定性与监管干扰持续影响行业,不排除进一步下调产量预期的可能。报告显示,2025-2034年全球铝土矿产量年均增速预计为2.3%,核心支撑因素包括:几内业与澳大利亚的新建项目投产;终端领域铝需求持续增长,尤其清洁能源技术(如新能源汽车、可再生能源设备)对铝材的需求提振。尽管短期存在波动,但上述趋势将支撑全球铝土矿产量持续扩张。BMI强调,未来十年全球铝土矿产量增长将主要依赖几内亚、澳大利亚等关键市场的丰富储量,而铝需求(尤其清洁能源领域)的持续上升将主导长期供应趋势。短期来看,几内亚军政动荡、中国国内产量收缩是2025年全球产量增速放缓的核心因素,而澳大利亚的扩产与巴西、印度的稳步增长将部分抵消上述压力。(上海金属网编译)

3.【越南调整部分钨、铜和铝土矿的利用规划】SHMET12月01日讯,越南《越南经济时报》11月26日报道,11月24日,越南副总理陈红河签署第2581/QD-TTg号决定,对《2021—2030年矿产勘探、开发、加工和利用规划(2050年愿景)》中涉及的太原省炮山钨矿、老街省塔普铜矿以及同奈省寿山和统一铝土矿三处矿产区域的规划内容作出调整,具体如下:调整太原省炮山(Nui Phao地区及邻近地区)钨矿勘探开发项目清单和角坐标;调整老街省塔普伊铜矿的勘探开发项目清单与角坐标;修订原属平福省(现划归同奈省)的铝土矿开采与加工项目清单。该决定明确规定,农业与环境部、工贸部以及老街省、同奈省和太原省人民委员会须对上报信息和数据的准确性向总理承担全部责任。同时要求农业与环境部会同相关部委和机构,依据本决定所划定的矿区范围及相关法律规定,及时颁发矿产开采许可证。

4.【神火股份:拟向全资子公司神火新材增资10亿元 支持其完善铝加工业务的产业布局】SHMET12月01日讯,神火股份公告,公司于2025年12月1日召开董事会第九届二十三次会议,以9票同意,0票反对,0票弃权的表决结果,审议通过了《关于向全资子公司神火新材增资的议案》,同意公司以现金方式向神火新材增资10.00亿元。本次增资事项不构成关联交易,不构成《上市公司重大资产重组管理办法》规定的重大资产重组,也不构成重组上市。本次增资主要是为了增强神火新材的资金实力,支持其完善铝加工业务的产业布局,进一步巩固并提高公司铝加工产品的市场地位和品牌影响力,进而增强公司及神火新材的持续盈利能力和核心竞争力,实现整体高质量发展。

5.【快讯】SHMET12月01日讯,日本央行行长植田和男:若经济活动和物价的预测如期实现,日本央行将根据经济和物价的改善情况继续上调政策利率。

6.【美国11月ISM制造业PMI不及预期】SHMET12月01日讯,美国11月ISM制造业PMI为48.2,不及市场预期的49,连续第九个月处于收缩区间。

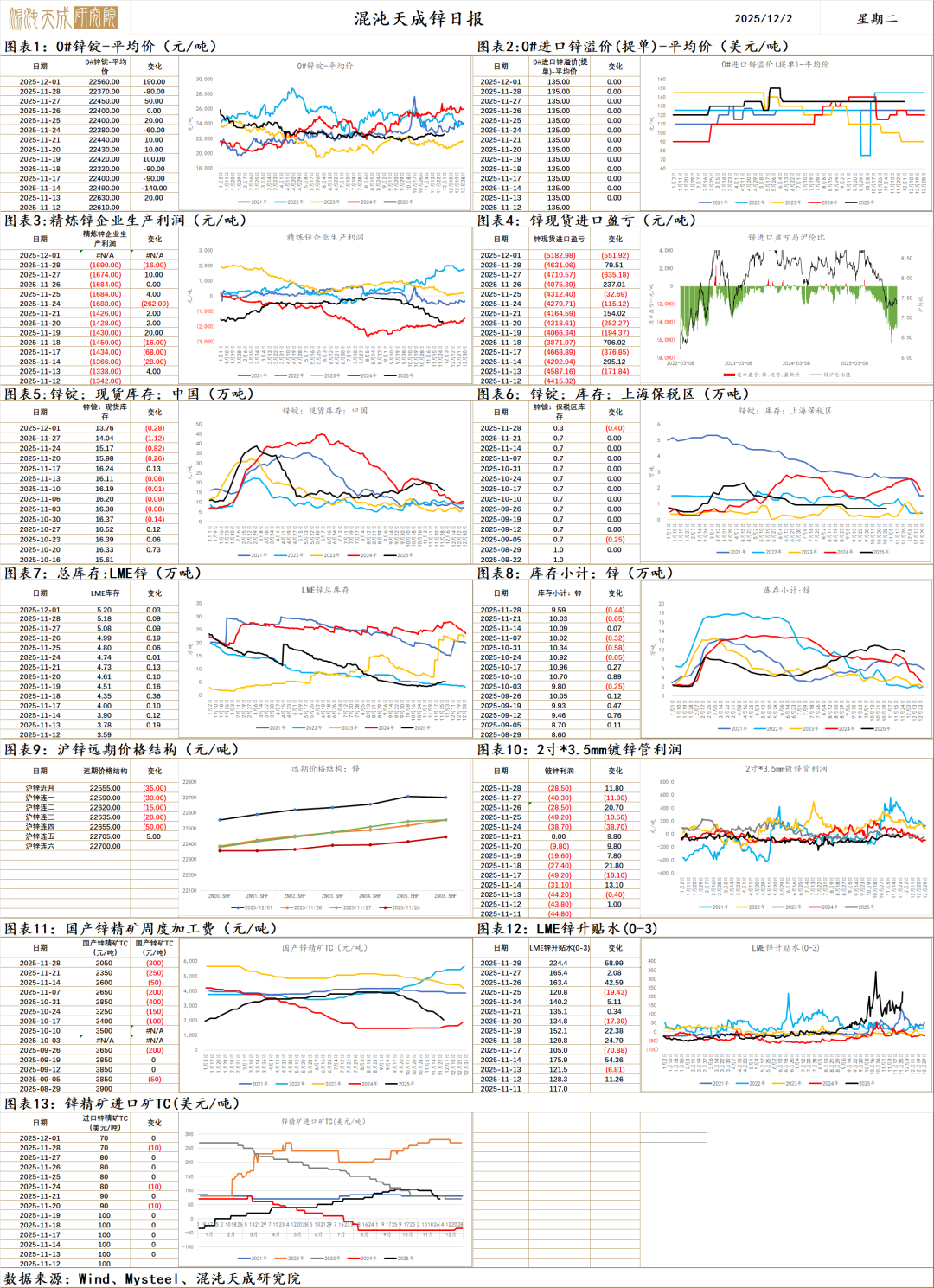

锌

锌 2025.12.2

一、市场观点

美联储12月降息25bp概率升至88%,降息预期持续上行,日央行行长称若经济活动和物价的预测如期实现,将根据经济和物价的改善情况继续上调政策利率,引发日央行加息预期,美日利差有收窄预期,全球流动性存在收紧风险。美国11月ISM制造业PMI为48.2,不及市场预期的49,连续第九个月处于收缩区间。国内反内卷仍是主线,工业和信息化部等八部门印发《有色金属行业稳增长工作方案(2025—2026年)》,对于产能仍是以能耗和环保作为抓手,给出的产量整体增速指引为1.5%,需要看到实际的供需好转才能作为价格上行的驱动。

供给端,中国2025年10月锌矿砂及其精矿进口量为34万吨,环比-32%,矿端供应开始趋紧,国产锌精矿TC环比下行,矿端供应收紧,冶炼利润下行,据钢联调研12月冶炼厂减产增多,环比预减2.3万吨。

需求端,国内库存环比-0.3至13.8万吨,社库继续去库。随着国内出口窗口打开,国内过剩压力和海外锌供应偏紧的情况有望缓解,lme注册仓单增加,库存持续累库。

总体来说,美联储12月降息预期持续上行,日央行加息预期引发全球流动性收紧担忧,需持续关注美日利差 。内外比价走扩至出口窗口打开,lme注册仓单逐步增加,库存持续累库,国内出口要形成一定量级才能缓解海外供应偏紧的现状(部分企业出口流程不熟悉+可海外交割锌锭流通少),内外比价修复会是一个较长周期的叙事,国内12月存减产预期+国内库存去库,沪锌价格仍有支撑。

二、消息面

1.【美国11月ISM制造业PMI不及预期】SHMET12月01日讯,美国11月ISM制造业PMI为48.2,不及市场预期的49,连续第九个月处于收缩区间。

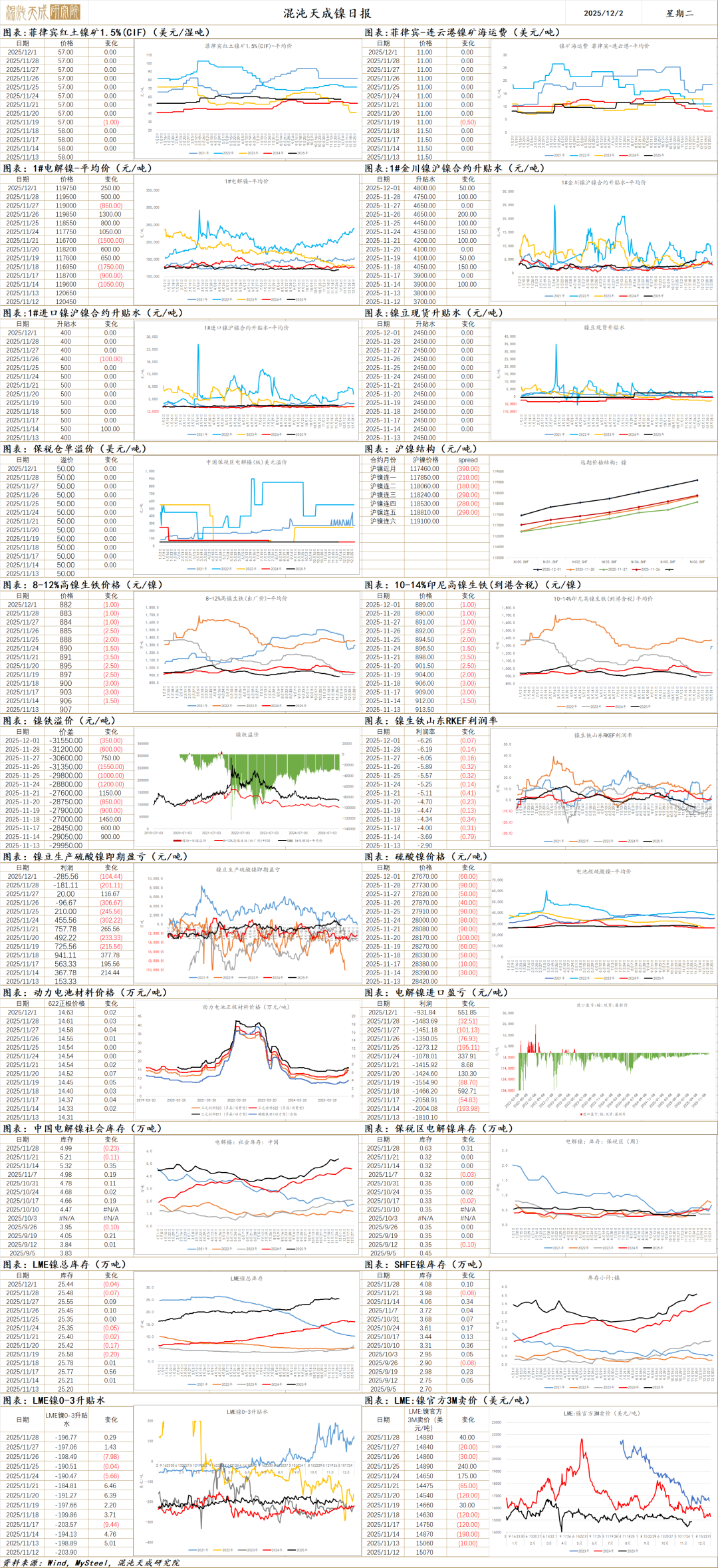

镍

镍 2025.12.02

一、市场观点

昨日沪镍主力合约收盘价117790元/吨,涨跌幅+0.26%。金川镍升贴水升+50至4800元/吨,进口镍升维持至400元/吨,镍豆升贴水维持2450元/吨。伦镍3M升贴水+0.29至-196.77美元/吨。

供应端,印尼政府暂停了镍冶炼项目的建设许可,但当前镍冶炼产能过剩较为明显,因此短期对供应影响有限,后续仍要关注镍矿RKAB配额审批具体数量。此外印尼政府对非法采矿进行打击,同时对部分加工厂审查力度提升,进一步限制当地镍资源供应。

需求端,现货需求相对偏弱,下游仍以刚需采购为主。不锈钢需求相对稳定,新能源需求由于三元锂电的势弱增长近期相对缓慢。

库存端,伦镍库存维持高位,当前库存超25万吨。国内库存同样维持高位,过剩格局较为明显。

整体来看,资源端目前印尼有部分动作限制了镍资源供应,但整体影响有限。加工端,国内精炼镍产线有所减产。需求端,镍下游传统需求相对稳定,新能源需求几乎无增长。当前全球镍元素供需过剩的格局未改,海内外库存维持高位。近期印尼与国内镍资源与加工端皆有主被动减产,对短期镍供需有所改善,镍价小幅反弹,但价格回升后,其过剩的产能与偏弱的需求仍对价格有明显的压制。后续关注全球需求走向情况以及印尼RKAB政策调整后镍矿供应是否有收紧可能。

二、消息与数据

1、【市场现货趋紧 精炼镍社会库存略有累库】据Mysteel调研统计,截至2025年11月28日中国精炼镍27库社会库存增加1572吨至54716吨,增幅2.96%;仓单库存减少476吨至33309吨;现货库存增加2048吨至17637吨,其中镍板增加2048吨,镍豆持平;保税区库存持平至3770吨。上周镍价止跌回升,精炼镍生产企业四季度多有减产,精炼镍市场现货趋紧,社会库存小幅抬升。(文华财经)

2、【印尼10月镍铁出口量为969044吨】印尼统计局公布的数据显示,2025年10月,印尼硫酸镍出口量为17475吨,当月对中国出口17455吨,占比99.89%;印尼镍铁出口量为969044吨,当月对中国出口952000吨,占比98.24%;印尼镍铳出口量为31072吨,当月对中国出口17054吨,占比54.88%;印尼镍湿法冶炼中间产品出口量为150667吨,当月对中国出口150667吨,占比100%;印尼未锻轧的非合金镍出口量为10495吨,当月对中国出口4244吨,占比40.44%。(印尼统计局)

3、【IWIP支持青山与UNIDO深化合作共同推进印尼可持续镍产业建设】SHMET12月01日讯,印尼威达湾工业园区公司(IWIP)近日表示,将全面支持青山控股集团与联合国工业发展组织(UNIDO)开展的战略合作,以加快构建印尼可持续镍产业生态体系。IWIP管理层于11月28日在东爪省外南梦发布的一份书面说明中介绍,青山与UNIDO在11月24日于沙特阿拉伯利雅得举行的联合国工业发展组织第21届大会暨全球工业峰会期间共同签署了《镍产业链可持续发展联合宣言》,标志着双方合作迈出重要一步。说明指出,在合作框架下,IWIP被确定为试点区域,并正式启动为期三年的初始阶段合作,旨在推动印尼镍产业在可持续发展方向上实现系统化、长期性进展。根据说明,合作内容聚焦四大重点领域:一是发展循环经济体系;二是推进产业技能培养;三是加强社区赋能;四是完善绿色供应链管理。这四个方面将构成巩固可持续发展理念、提升运营效率、增强印尼镍产业国际竞争力的重要支撑。(SHMET)

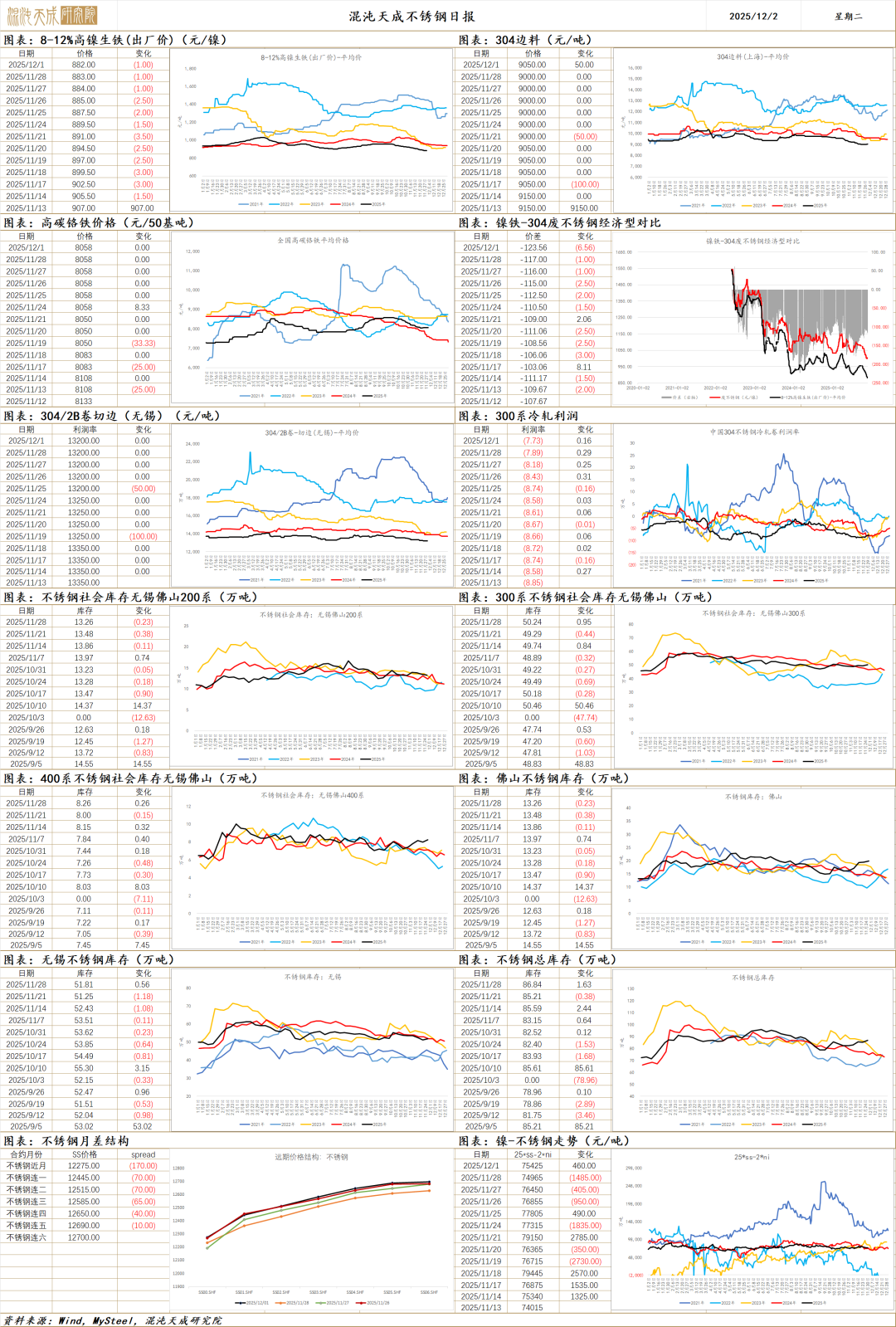

不锈钢

不锈钢 2025.12.02

一、市场观点

昨日不锈钢主力合约收盘价12415元/吨,涨跌幅+0.16%。无锡现货基差升水-40至545元/吨;主力合约持仓-8957至1208469手;仓单-121至62998吨。

原料端,昨日印尼高镍生铁到港价-1至889元/镍点,当镍铁价格仍未止跌。

供应端,不锈钢前期有供应压力缓和有限,不锈钢厂四季度减产范围扩大,供应压力或有缓解。

需求端,由于地产基建传统需求相对较弱,且不锈钢处于淡季振,需求相对偏弱。

当前不锈钢原料进口资源充足,价格维持回落趋势。冶炼端近期不锈钢厂开始陆续有减产动作,同时资源端印尼对镍供应有小范围限制动作,原料与不锈钢供需过剩压力或小幅缓解,价格小幅回升。但由于不锈钢需求端偏弱,上方压力仍较强,预计价格维持底部震荡。后续观察不锈钢减产力度与持续性,工业品实际需求走向、供需两端政策力度与落地情况以及原料端价格走向。

二、消息与数据

1、【太钢绿钢产品(304L不锈钢中板)首次出口欧洲】日前,太钢出口欧洲的首批绿钢产品(304L不锈钢中板)启运,标志着太钢绿钢突破欧盟绿色产品市场,正式跻身产业链中高端。作为国有骨干钢铁企业,太钢出海的绿钢产品,是其深耕绿色制造的阶段性成果,也为行业参与全球绿色竞争提供了实践范本。(山西日报)

2、【响水县1-9月份不锈钢产业规上工业产值同比增长0.5%】2025年1-9月份,响水县规上工业总产值784.1亿元,同比下降0.3%。从行业看,不锈钢产业同比增长0.5%,造纸行业同比下降5.2%,汽车部件产业同比增长17.9%,能源产业同比下降21.4%,食品加工产业同比增长2.7%。(盐城市响水县政府办公室)

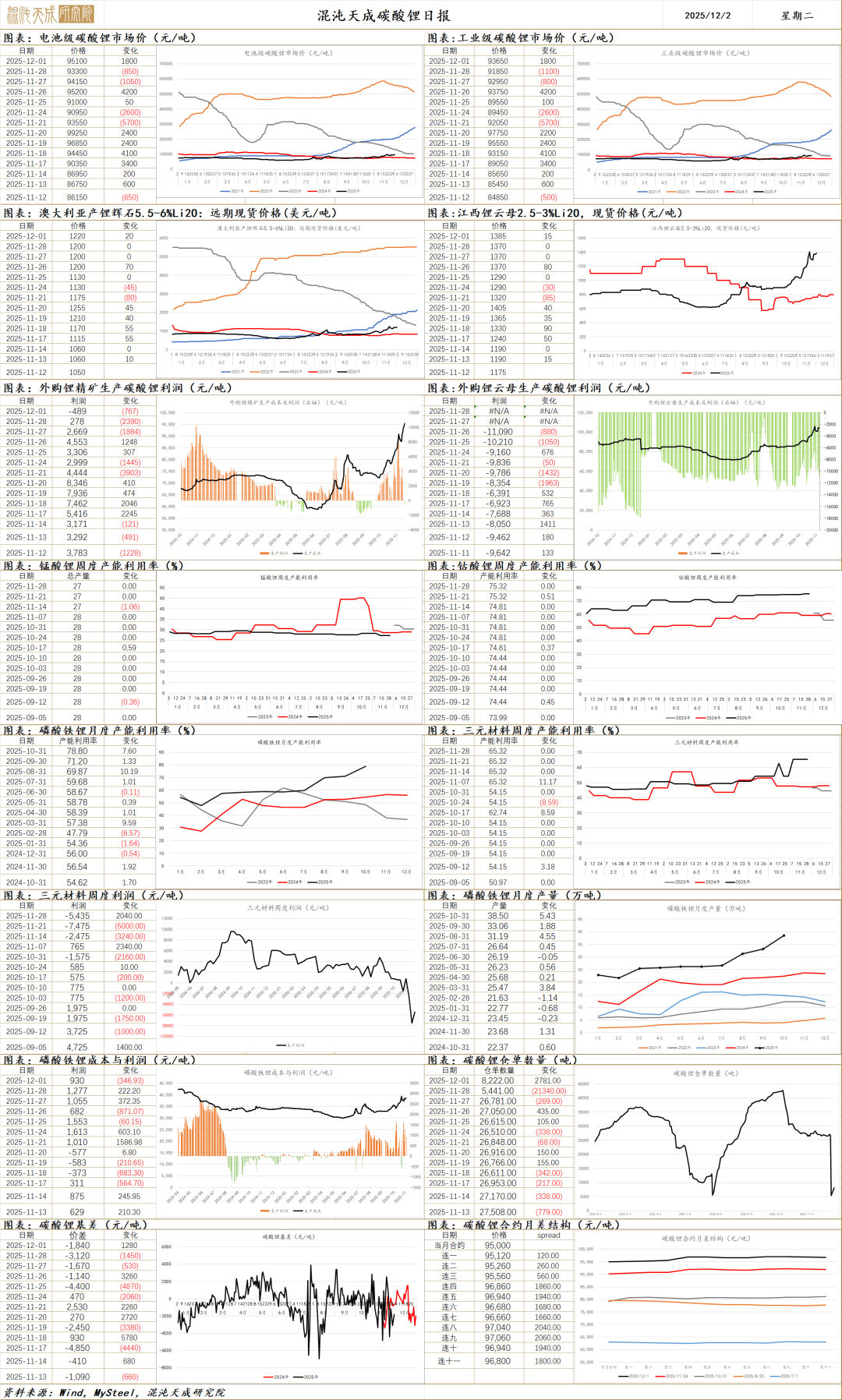

碳酸锂

碳酸锂 2025.12.02

一、市场观点

昨日碳酸锂主力合约收盘价96940元/吨,涨跌幅0.56%。主力合约持仓+26635至543633手,仓单+2781至8222吨。现货方面,电池级碳酸锂报价+1800至95100元/吨,工业级碳酸锂报价+1800至93650元/吨。锂精矿均价+5至1223美元/吨。

供应端,国内碳酸锂加工产量小幅下降,总产量降至2.2万吨以下。部分盐湖季节性减产。盘后传出枧下窝换证申请受理文件,后续审查流程计划在20个工作日内,但存在一定的弹性。

需求端,当前动力电池需求维持较高增速增长,此外储能电池需求火爆,锂电产业景气度提升,锂电产业链各环节价格有显著上涨。但正极材料企业12月排产或小幅下滑。

库存端,国内显性总库存维持去库趋势,但目前去库的速度有放缓。下游库存持续降库,贸易商库存显著上升。仓单强制注销后迅速回升。

当前江西锂矿复产进程推进,但具体时间仍未确定。盐湖产线有季节性减产。需求端虽然目前电池厂及正极材料排产环比略有下滑,但整体需求维持高位水平,因此短期去库的趋势仍延续,碳酸锂价格维持高位震荡。但高价环境下,供应积极释放,下游排产下降后,短期供需是否仍有缺口须持续跟踪。中长期逻辑则需后续储能系统招标等终端需求数据验证。预计在逻辑验证期间碳酸锂整体维持宽幅震荡。

二、消息与数据

1、【宜昌新建6万吨动力电池回收项目强化锂电产业链闭环】宜昌邦辉循环新能源有限公司年处理6万吨动力电池再生循环梯次利用项目启动环评公示,项目选址五峰民族工业园,总投资4888万元,将建设1.5万平方米厂房及电池破碎、金属回收自动化生产线,配套环保处理系统。宜昌依托占全国15%的磷矿资源基础,近三年已布局81个超5亿元新能源新材料项目,总投资超3400亿元,目前在建磷酸铁锂电池产能达70GWh,2024年新能源电池材料产业产值同比增70.6%至427亿元。该项目落地将助力形成电池“生产—使用—退役—梯次利用—资源再生”全产业链闭环。(SHMET)

2、【工信部:鼓励中国光伏、风电、锂电池、新能源汽车等优势企业“走出去”】2025年12月1日,《中国日报》刊发工业和信息化部党组书记、部长李乐成署名文章,题为《加快中国制造绿色低碳转型 促进全球可持续发展》。文章指出,加强绿色产业国际合作。中国制造将秉持共商共建原则,利用好双边和多边国际合作机制,深化绿色技术、绿色装备、绿色贸易、绿色标准等方面交流合作。鼓励中国光伏、风电、锂电池、新能源汽车等优势企业“走出去”,在“一带一路”等国家投资建设绿色能源项目,推广绿色基础设施和交通解决方案。积极参与绿色低碳国际规则制定,加强国际公约履约能力建设。(中国日报)

混沌天成研究院是一家有理想的大宗商品及全球宏观研究院。

在这个研究平台上,我们鼓励跨商品、跨资产、跨领域的交叉研究,传统数据和高科技结合,致广大而尽精微,用买方的态度去分析问题,真理至上,关注细节,策略导向。

中国拥有全世界最全面的工业体系,产业链上下游完整,各类原材料和副产品把产业链连接成复杂的产业网。扎根于中国,我们有着产业研究最肥沃的土壤;深度研究中国也一定可以建立投资全球的优势。

中国的期货市场正趋于专业化和机构化,我们坚信这样求真的研究也必将给投资者带来有效的服务和真正的价值。

我们关于商品研究提升的三点结论:

第一是要提高研究效率:要提高快速学习、快速反应的能力。我们这份职业的目的是研究最重要的矛盾点,把握行情,不是做某个商品的百科全书。所以要有针对当前矛盾,迅速搜集相关信息,并形成有依据的见解。通过国内外网络资料,各方数据库,新闻媒体,电话产业人士,遍读行业报告等方式,用一切可能的手段,不辞辛苦,把问题搞清楚。研究员只有具备这样的快速研究能力,才能让一丝丝的灵感不被错过,拨开云天见月明,形成有洞察力的见解。

第二是要提升魄力格局:利用产业周期的思维,把眼光放长放远,对于行情要有想象力,也要有判断大行情的魄力和格局。把未来20%以上的价格波动作为自己的研究目标,而不能仅盯着短期的一个开工率或库存来做短期行情。决定商品大方向的就是产业周期,不能解决的矛盾点可能会产生极端行情,研究员应该把产业周期和关键矛盾点作为价格判断的发力点。大格局出来后,去跟踪每个阶段的利润、库存、开工等短期指标,看是否和大格局印证从而做出后续的思考和微调。长周期和短期矛盾共振行情会大而流畅。

第三是要树立求真精神:以求真的态度去研究和交易。不要怕与众不同,不要怕标新立异,要有独立思考的精神。创造价值的过程一定不是寻找同行认同的过程,而是被市场认同的过程。

24小时热点