螺纹钢 关注逢低做多机会

随着10月底一系列内外宏观影响因素陆续落地,在市场参与者“买预期、卖现实”心态主导之下,螺纹钢期货价格反弹结束并开始向下调整。然而,就在市场普遍认为主力合约即将跌破3000元/吨大关之际,近期盘面出人意料地反弹,呈现出再度向上突破的势头。当前,螺纹钢主力合约已临近关键点位,接下来的价格走势备受市场关注。

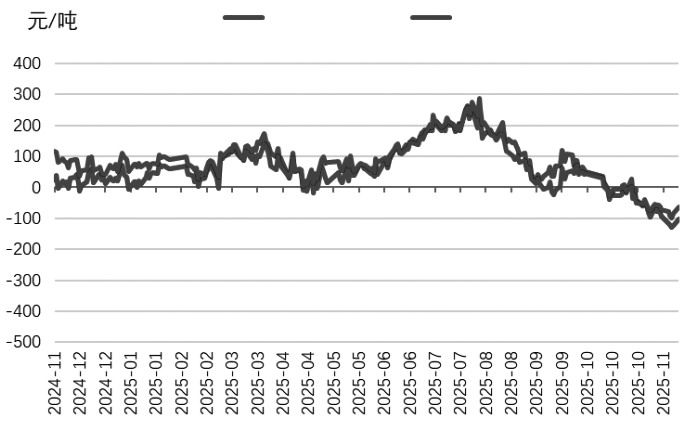

图为长流程螺纹钢、热轧卷板生产毛利

临近年末,宏观政策预期整体偏乐观。国际方面,在美联储10月议息会议宣布降息25个基点之后,由于部分美联储官员的偏鹰表态,市场对12月继续降息的预期持续降温。据CME“美联储观察”,美联储12月降息25个基点的概率一度降至30%左右。这引发了全球金融市场的动荡,国内股票市场以及大宗商品都有所调整。但在上周美国9月就业数据公布之后,市场又加大了对12月继续降息的押注力度。目前12月降息25个基点的概率已回升至81%,有力地提振了市场情绪。此外,11月24日中美两国元首通话,这是继10月中美两国元首釜山会晤之后再次直接沟通。此次通话有利于双方进一步落实釜山会晤重要共识,确保接下来的一段时间内中美经贸关系保持稳定。国内方面,党的二十届四中全会结束后,国内迎来了阶段性的政策真空期。但进入12月,中共中央政治局会议以及中央经济工作会议将陆续召开。考虑到2026年为我国“十五五”开局之年,预计这些重要会议将在财政政策、促消费、稳地产、“反内卷”等方面作出针对性部署,螺纹钢以及黑色系有望再次阶段性地转向强预期交易。

螺纹钢库存持续去化,弱需求对价格的利空影响有限。根据国家统计局公布的数据,1—10月地产、基建投资增速分别为14.7%和1.51%,10月地产新开工、施工、竣工及销售等环节同比增速继续调整,螺纹钢需求走出底部或许还需要较长一段时间。从周度数据来看,Mysteel螺纹钢周度表观消费量持续处于近5年低位。截至11月21日,今年以来螺纹钢累计表观消费量同比下降727.5万吨或7%。从生产端来看,1—10月全国粗钢产量同比下降3.9%,Mysteel螺纹钢周度产量亦持续处于历史同期偏低水平。截至11月21日,今年以来螺纹钢累计产量同比下降519.3万吨或5.1%。在终端需求疲弱的情况下,螺纹钢产量亦跟随调整,螺纹钢库存有所累积。当前,螺纹钢总库存虽然较去年同期高出108.2万吨或 24.3%,但为近5年的中低水平,与2023年、2024年相当,库存压力并不明显。另外,螺纹钢库存在9月底触顶后便开始回落,库存同比差距不断缩小。预计在库存拐点出现之前,基本面不会成为价格的拖累因素。

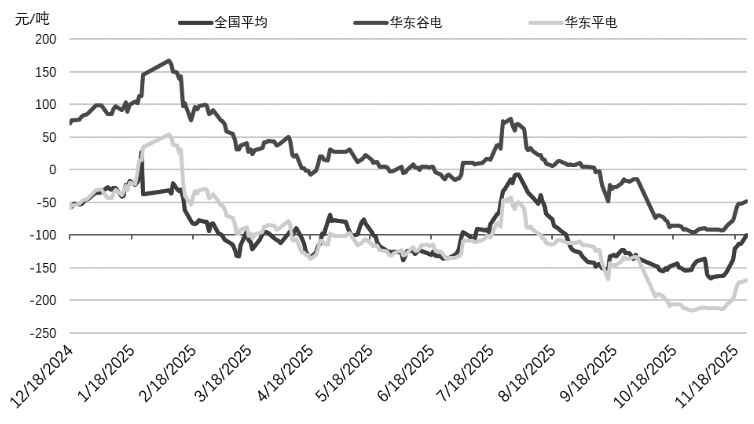

图为全国电炉平均利润、华东地区谷电及平电生产利润

螺纹钢长、短流程均有一定幅度亏损,成本支撑显现。电炉方面,由于螺纹钢价格表现不佳,叠加成本端废钢价格相对坚挺,电炉利润整体呈现震荡下行之势。9月底以来,电炉利润又开启一轮下跌走势,并不断刷新年内低点。11月中旬起,随着螺纹钢价格止跌反弹,电炉生产利润有所回暖,但并未摆脱整体亏损的境地。截至11月24日,全国电炉平均生产利润为-100元/吨,华东地区平电生产利润为-169元/吨,华东地区谷电生产利润为-48元/吨。高炉方面,螺纹钢长流程利润上半年维持小幅盈利,并随着国内“反内卷”预期升温,在7月底到达年内顶点,之后便持续下滑。截至11月24日,据粗略估算,螺纹钢长流程生产利润为-64元/吨,接近年内最低水平。当前长流程螺纹钢的亏损幅度虽不至于引发钢厂大规模减产,但持续亏损状态将限制价格下跌空间,对价格形成一定支撑。

综合来看,在美联储降息预期再度升温、中美经贸关系趋于稳定的情况下,外部宏观环境整体偏暖,加上12月国内重要会议召开,强预期将支撑螺纹钢乃至整个大宗商品市场。虽然当前螺纹钢需求表现不佳,但库存持续去化且同比差距不断收缩对冲了弱需求的影响,叠加螺纹钢长、短流程均有不同程度的亏损,螺纹钢下方的成本支撑较强。预计在国内重要会议结束之前,强预期将推动螺纹钢期货价格偏强运行,但也需注意预期落地后价格的回落风险。操作上,螺纹钢主力合约已成功突破60日均线重要压力位,技术面亦维持偏强态势,单边上以回调低位做多为主。套利方面,因螺纹钢、热轧卷板库存走势有可能出现分化,且当前盘面卷螺价差明显偏离现货价差,可以关注逢高做空卷螺价差机会。

图为螺纹钢总库存走势

(作者单位:大有期货)

来源:期货日报网

24小时热点