美元指数缺乏持续走强动能

11月以来,美元指数两度站上100点。回顾两轮突破100点的过程,我们认为,美元指数走强主要受五方面因素支撑:

第一,非美货币集体走弱形成被动提振。非美货币走弱对美元指数构成有效支撑。日元方面,日本央行在10月议息会议上维持基准利率不变,市场对日元贬值的预期持续升温。近期,日本推出经济刺激方案,且日本首相高市早苗的相关错误言论进一步加剧了日元贬值压力,日元持续走弱。英镑方面,受英国失业率上行、通胀边际回落、秋季预算案引发债务攀升担忧等因素拖累,英镑持续承压。英镑与日元同步疲软,进一步强化了美元指数的上行动能。

第二,降息预期降温强化美元韧性。尽管美联储在10月如期降息,但美联储主席鲍威尔在发布会上释放“鹰派”信号,导致市场对美联储12月再度降息的预期显著降温。随后,10月非农数据取消发布,叠加美联储10月会议纪要暴露严重分歧,降息预期进一步回落。美国联邦基金利率期货数据显示,美联储12月降息概率降至50%以下,推动美元指数走强。近期,少数美联储官员表态支持12月降息,使得降息预期再度升温,但大部分官员立场仍偏“鹰派”,12月降息的不确定性仍存。这一局面限制了美元指数进一步上涨的空间,美元指数维持高位震荡格局。

第三,数据暂停发布使得就业担忧暂缓。前期美国政府“停摆”导致多项核心经济数据暂停发布,市场对就业情况的短期担忧逐步缓解。另外,前期公布的美国ADP就业数据边际改善且超市场预期,一定程度上减轻了市场对美国经济衰退的担忧,为美元指数提供支撑。随着美国政府恢复运作,相关经济数据逐步发布。最新公布的美国9月就业数据呈现明显矛盾特征:9月新增非农就业人口录得11.9万,大幅超出市场预期,但前两个月数据合计下修3.3万;失业率意外攀升至4.4%,创4年新高。市场对这一矛盾数据反应平淡,美元指数短暂下跌后迅速收复跌幅,表明投资者倾向于等待后续数据进一步验证。此外,9月数据仅反映前期就业状况,美国就业市场真实景气度仍需11月非农数据验证,而该关键数据已推迟至12月16日发布,短期市场对就业情况的担忧缓解。

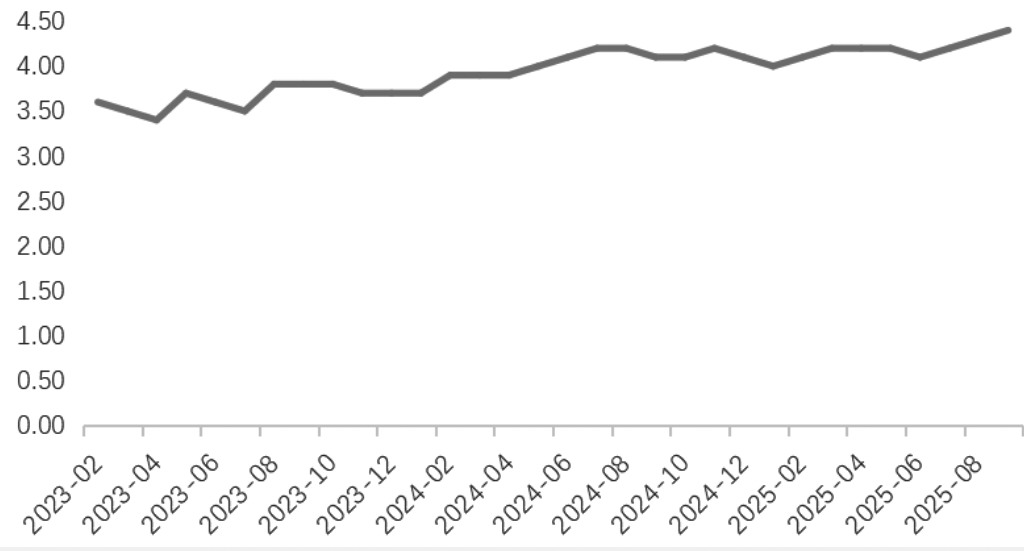

图为美国失业率(单位:%)

第四,美联储独立性担忧阶段性缓解。前期,美国总统特朗普频繁施压美联储,要求解雇鲍威尔、理事库克,市场对美联储独立性的担忧逐步升温。随着美国最高法院宣布将于明年1月21日就特朗普试图解雇库克一案听取辩论,市场对美联储独立性的担忧缓解。目前市场对新一届美联储主席候选人的交易尚未发酵,主要因特朗普政府称候选人可能在圣诞节前选出,距离当前仍有一段时间。

第五,避险情绪升温推动美元避险买盘。11月初,美国科技股因估值高企、业绩不及预期而出现回调,市场对AI、芯片等热门赛道的担忧加剧,部分投资者选择获利了结,资金转向美元等避险资产。另外,美国流动性阶段性紧张进一步强化了美元的避险属性,推动11月初美元指数走强。

综合来看,近期美元指数走强并非源于美国自身经济表现强劲或就业风险彻底消退,更多是受非美货币走弱、就业担忧暂缓等外部因素驱动。

展望后续走势,我们认为,美元指数进一步上行空间相对有限,核心制约因素包括四方面:

首先,就业市场风险未根本缓解。尽管部分就业数据短期好转,但关键的11月非农数据尚未发布。9月就业数据中的失业率上行趋势或更具参考价值,且历史经验显示超预期的9月新增非农就业人口数据后续可能下修。另外,美国政府“停摆”对经济可能带来滞后冲击,未来非农就业人口、失业率等核心数据仍有超预期走弱的可能,进而压制美元指数。

其次,降息交易仍有回归空间。当前市场分歧主要集中于今年12月或明年1月的降息节奏,对远端降息预期分歧较小。若美国在圣诞节前确定下一届美联储主席候选人,且候选人偏向“鸽派”,市场降息预期可能升温,进而对美元指数形成利空。

再次,非美货币对美元的支撑并不牢固。近期,美元兑日元汇率突破前期高位,日元持续贬值已引发日本央行关注,日本政府顾问称“日元跌至160之前可能触发干预”。若日本政府出手干预日元汇率,日元对美元指数的支撑力度将显著减弱。

最后,技术面压制明显。美元指数在100点附近面临前期高点压力,若想进一步上行,需要更多利好因素支撑,而短期美元指数缺乏足够上行动能。

短期来看,美元指数或维持高位震荡走势。待11月非农数据公布及新一届美联储主席候选人确定,美元指数的韧性将得到进一步考验。(作者单位:南华期货)

来源:期货日报网

24小时热点