沪铜 高位整理为主

在新的驱动因素出现之前

一方面,供应端持续偏紧。受印尼Grasberg铜矿停产等事件影响,全球铜矿供应扰动加剧。另一方面,需求端表现偏弱,社会库存预计继续累积。

沪铜主力合约自10月30日触及89270元/吨的阶段高点后,受宏观情绪降温、多头获利了结及现货需求疲软的影响,期价运行重心有所下移。在强供应约束与弱消费现实的博弈下,预计后期沪铜以高位震荡为主。

全球铜矿步入短缺常态化阶段

智利国家统计局数据显示,因矿山运营中断及矿石品位下降,9月铜产量为456663吨,环比回升7.79%,但同比仍下降4.5%。受8月Codelco最大矿场坍塌事故影响,尽管产量有所恢复,但仍低于去年同期。秘鲁能矿部数据显示,8月铜产量同比减少1.6%,至24.27万吨。国际铜研究组织预计,2025年全球铜矿短缺约15万吨,2026年缺口将扩大至30万吨,全球铜矿供需格局步入短缺常态化的阶段。

2025年,中国进口铜精矿现货加工费(TC)长期深陷-40美元/干吨以下的负值区间。相关数据显示,10月31日,进口铜精矿指数报-42.15美元/干吨,同比大幅下滑53.24美元/干吨。尽管2026年铜精矿长单加工费谈判仍在胶着中,但市场普遍预期最终结果将显著低于2025年21.25美元/干吨和2.125美分/磅的基准价,并可能指向零水平,个别谈判存在出现负值的可能。

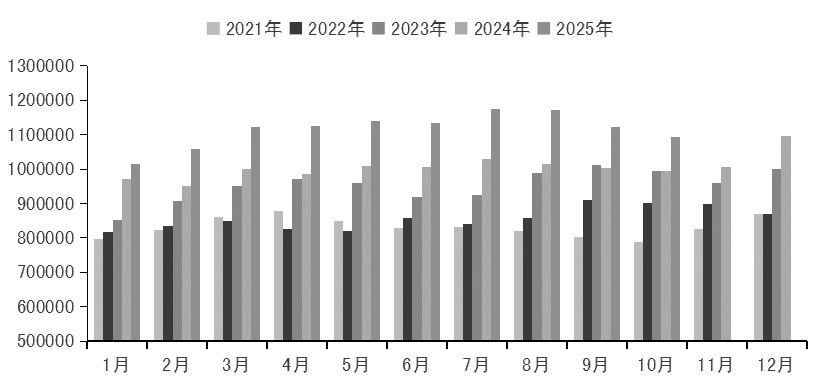

相关数据显示,10月中国电解铜产量为109.21万吨,环比下降2.94万吨,降幅2.62%,同比增长9.63%。产量环比下降主要受集中检修压制供给、原料供应区域分化的影响。11月,计划检修的冶炼厂减少至5家,涉及粗炼产能150万吨,预计影响产量4.8万吨。在高铜价环境下,精废价差扩大有利于以废铜或阳极铜为原料的炼厂提升开工率。预计11月电解铜产量环比下降0.37%,同比增幅收窄至8.21%。

此外,在旺季需求的带动下,中国9月精炼铜进口呈现总量回升、来源集中的态势。海关总署数据显示,9月精炼铜进口量为37.41万吨,环比增长21.76%,同比亦上升7.44%。从来源国看,刚果(金)是第一大供应国,进口量为12.68万吨,环比微增0.42%,同比增3.27%,整体供应保持稳定;俄罗斯则位居第二,进口量达4.84万吨,环比大幅增长91.76%,同比上升37.4%,增速显著,进一步巩固了其作为中国主要铜供应国的地位。

全球铜库存分化明显

近期全球三大交易所的铜库存呈现总量攀升、内部分化的特征。数据显示,截至10月31日,三大交易所铜库存总量为57.34万吨,较9月底增加4.1万吨。但库存地理分布极为不均,全球超过40%的显性库存集中在美国的COMEX仓库,导致美国以外地区的可见库存相对偏紧。具体来看:COMEX铜库存近7个月以来持续累积,已升至35.57万短吨。LME铜库存走势相反,在8月底触及15.89万吨的3个月高点后,于9月转入新一轮去化周期,已降至13.46万吨;上期所铜库存10月先降后增,增至11.61万吨,创6个月新高。

图为中国电解铜产量(单位:吨)

国内铜社会库存方面,相关数据显示,截至11月3日,铜社会库存为20.01万吨,周度增加1.56万吨,同比亦增长0.2万吨。本周国内部分冶炼厂仍有减产及检修计划,预计电解铜到货量将继续回落;消费端虽有望小幅抬升,但整体提振有限。在供应收缩、需求略增的背景下,预计国内电解铜库存将小幅去化,现货升水亦可能温和上行。

电网投资需求仍具韧性

目前国内电网投资已从高速增长转入高质量发展阶段。今年1—9月,国家电网完成固定资产投资超4200亿元,同比增长8.1%,创历史新高,全年有望首次突破6500亿元。

相关数据显示,上周SMM国内铜线缆企业开工率为60.8%,环比下降1.54个百分点,同比下降20.22个百分点。具体来看,汽车线束订单保持平稳,国网订单以刚性需求为主,其余多数行业受终端需求疲软与高铜价的双重影响,新增订单明显收缩。尽管近期部分企业已开始为年度生产目标进行备产,但在需求未明显改善、铜价高企的背景下,市场预计仍以刚需为主,开工率上行空间有限,预计本周铜线缆企业开工率将小幅回升至61.24%。

宏观面上,当前国内经济在结构转型中保持复苏势头,后续“稳中求进”的宏观政策有望继续为经济修复提供支撑。与此同时,美联储货币政策陷入两难局面,这种谨慎态度削弱了市场对宽松政策的预期。

基本面上,当前铜市呈现典型的“强供应约束”与“弱消费现实”之间的博弈。一方面,供应端持续偏紧。受印尼Grasberg铜矿停产等事件影响,全球铜矿供应扰动加剧。在原料压力传导至国内冶炼环节的同时,铜加工费维持负值及副产品价格回落令炼厂利润显著承压,预计11月电解铜产量将环比下降。另一方面,需求端表现偏弱。尽管前期处于传统旺季,但高铜价显著抑制了下游采购意愿。若后期消费端仍疲软,社会库存继续累积,难以支撑铜价进一步上行。

总体而言,当前市场的核心矛盾在于供应紧张预期与需求疲软之间的博弈。在新的驱动因素出现之前,铜价大概率以高位震荡格局为主,沪铜主力合约下方关键支撑区间参考84800~85000元/吨。(作者单位:中国国际期货)

来源:期货日报网

24小时热点