金银延续强势-2025年9月8日申银万国期货每日收盘评论

当日主要新闻关注

1)国际新闻

德国7月工业产出增幅超出预期,为该国这一关键经济领域或正趋于稳定、且有望早日摆脱持续数年的低迷态势带来一线希望。德国联邦统计局(Destatis)于本周一公布的数据显示,受机械设备行业推动,7月德国工业产出环比增长1.3%。这是自今年3月以来的首次增长,且高于媒体调查预期中值1%。

海关总署今天对外公布,今年前8个月,我国货物贸易延续平稳增长态势,进出口总值29.57万亿元,同比增长3.5%。8月当月,出口2.3万亿元,增长4.8%;进口1.57万亿元,增长1.7%。

据工信部消息,按照《关于优化业务准入促进卫星通信产业发展的指导意见》有关部署,近日,工业和信息化部向中国联合网络通信集团有限公司(以下简称中国联通)颁发卫星移动通信业务经营许可。中国联通可依法开展手机直连卫星等业务,深化应急通信、海事通信、偏远地区通信等场景应用,丰富通信服务与产品供给。

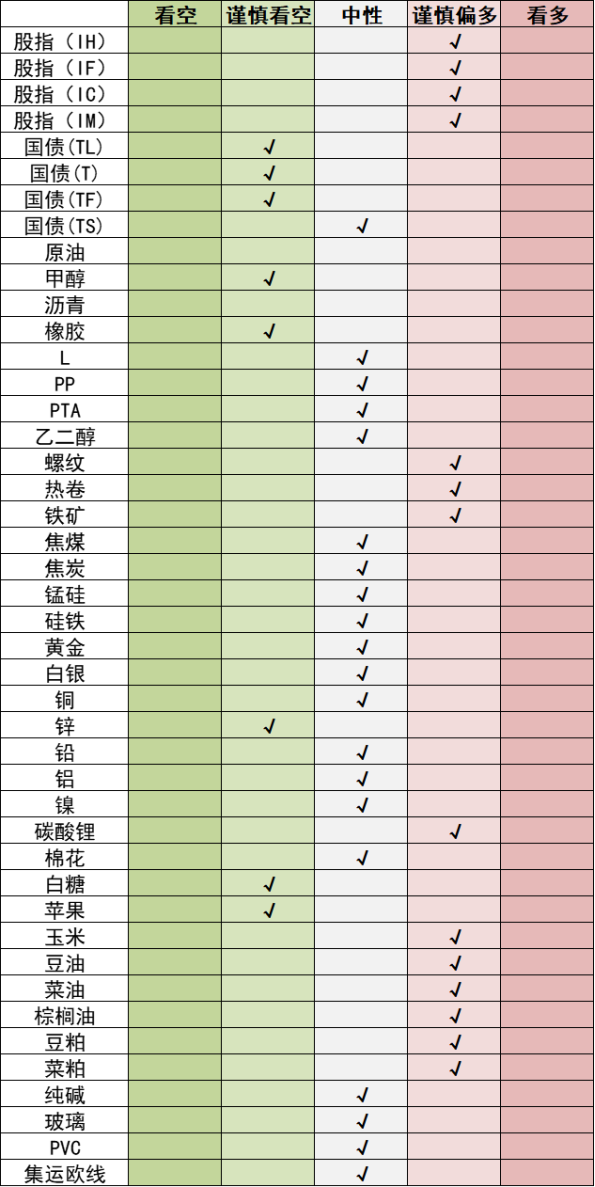

品种日度观点汇总

主要品种收盘评论

1)金融期货

股指震荡分化,基础化工板块领涨,通信板块领跌,市场成交额2.46万亿元。资金方面,9月5日融资余额增加70.96亿元至22713.07亿元。2025年我们认为国内流动性延续宽松,同时处于政策窗口期,四季度为提振实体经济可能会出台更多的增量政策,同时外部风险逐步缓和,美联储9月降息概率增加进一步提升人民币资产吸引力。当前市场处于“政策底+资金底+估值底”共振期,但需适应板块轮动加速与结构分化。科技成长成分居多的中证500和中证1000指数更偏进攻,波动较大,但可能可以带来更高的回报,而红利蓝筹成分居多的上证50和沪深300则更偏防御,波动较小,但是价格弹性可能相对较弱。自7月以来股指持续上涨且涨幅较大,短期可能进行震荡整理,但中长期行情延续概率较高。

【国债】

长端下跌,10年期国债活跃券收益率上行至1.7825%。央行公开市场净投放88亿元,Shibor短端品种多数上行,不过仍维持在政策利率附近,资金面保持合理充裕。美国8月ISM制造业指数微升,非农就业人口超预期放缓, 美联储9月份降息预期增强,美债收益率显著回落。8月官方制造业PMI、非制造业PMI和综合PMI环比均有所回升,经济景气水平总体继续保持扩张,不过房地产市场仍处于调整过程中,北京上海深圳陆续优化房地产政策,关注“金九银十”期间商品房成交情况。随着市场资金面保持宽松和权益市场波动加大,国债期货价格有所企稳,不过权益市场企稳后,国债期货价格继续再度下跌,股债跷跷板效应延续,关注权益市场变化对债市情绪的影响。

【原油】

SC上涨1.7%。八个OPEC+国家于2025年9月7日举行虚拟会议确认继续增产,声明中称鉴于全球经济前景稳定以及当前健康的市场基本面,沙特阿拉伯、俄罗斯、伊拉克、阿联酋、科威特、哈萨克斯坦、阿尔及利亚和阿曼八个参与国决定在10月份将石油产量提高13.7万桶/日。地缘政治因素导致的供应方面的风险仍在支撑市场,任何对俄原油出口的削减或其他供应中断都可能推高全球油价。路透社援引一位白宫官员的话说,特朗普周四告诉欧洲领导人,欧洲必须停止购买俄油。疲软的美国非农就业数据再次强化美联储降息预期。CME“美联储观察”最新数据显示,美联储9月维持利率不变的概率为0,降息25个基点的概率为88.3%,降息50个基点的概率为11.7%。后续关注OPEC增产情况。

【橡胶】

周一橡胶走势小幅回落,目前胶价支撑主要仍依赖于供给侧影响,主产区正值雨季,原料支撑较强,但随着时间推移,供应周期性释放仍在预期之中。下游需求方面处于终端消费淡季,且出口仍存在不确定性,需求端支撑相对偏弱。国内库存近期有所去化,减轻了供给压力,短期走势预计震荡偏强。

【甲醇】

甲醇上涨0.21%。进口船货到港卸货入库数量增多,整体到港卸货船货数量环比增加6.7万吨,涨幅为17.16%。整体沿海甲醇库存宽幅上升。截至9月4日,沿海地区甲醇库存在139.85万吨(目前库存处于历史的高位),相比8月28日上涨9.9万吨,涨幅为7.62%,同比上涨19.71%。整体沿海地区甲醇可流通货源预估在73.1万吨附近。预计9月5日至9月21日中国进口船货到港量为74.35万-75万吨。截至9月4日,国内甲醇整体装置开工负荷为74.21%,环比提升2.02%,较去年同期提升1.45%。国内煤(甲醇)制烯烃装置平均开工负荷在82.37%,环比上升0.13个百分点。甲醇短期偏多为主。

【聚烯烃】

聚烯烃期货整理运行。现货方面,线性LL,中石化平稳,中石油部平稳。拉丝PP,中石化平稳,中石油平稳。目前基本面角度,聚烯烃现货行情仍以供需面为主,今年夏季检修平衡进行,目前PE库存缓慢消化,PP库存也有好转。上周两者排产比例有所下降,供给收缩,市场压力缓解,同时国际原油价格也止跌反弹助力聚烯烃止跌。短期而言,关注下游备货对于原料的支撑力度。

【玻璃纯碱】

玻璃期货今日小幅反弹。基本面,短期市场供需修复平稳,市场聚焦供给端收缩带来的进一步成效。数据方面,上周玻璃生产企业库存5604万重箱,环比增加50万重箱。纯碱期货今日整理为主。数据层面,上周纯碱生产企业库存161.3万吨,环比下降4.5万吨。综合而言,国内玻璃和纯碱都处于存量消化的过程,期货盘面表现弱势并向现货回归。后市角度,回归基本面供需的视点,尤其是秋季的消费能否进一步助力存量的消化。同时长周期关注一些新的政策面变化对于基本面的修复力度。

【焦煤焦炭】

今日双焦主力合约呈高位震荡走势,两者持仓环比基本持平。上周钢联数据显示,五大材产量环比出现下降,总库存延续累库走势,其中热卷库存增幅环比有所增加,整体表需环比回落、主要由热卷贡献,铁水产量环比出现明显下降、环保限产所致。整体来看,当前市场对“反内卷”政策的预期仍在,再加上国庆节前的刚需补库预期均能为盘面提供支撑,但需求淡季致使钢材出现阶段性的库存压力、焦炭提降预期的出现、以及同期低位的近远月价差均会对盘面走势形成压力,因此判断当前盘面呈高位震荡走势。

【贵金属】

金银延续强势。上周公布的多项数据显示美国经济就业市场疲弱,尤其是周五公布的非农就业2.2万人,大幅低于低于市场预期的7.5万人,提前确认9月降息前景,进一步推升金银。市场炒作降息50bp可能,但更大概率还是呈现年内的多次降息。另一方面,特朗普试图解雇美联储理事库克,挑战美联储独立性的行为令市场感到不安,令避险情绪升温。贸易谈判呈现多方进展,但整体贸易环境恶化,美国财政赤字、债务持续膨胀,以中国为代表的央行持续增持黄金,黄金方面长期驱动仍然有支撑。金银整体或在降息临近以及特朗普干预美联储独立性下呈现偏强走势,短期注意可能的获利回吐。

【铜】

日间铜价收低。精矿供应延续紧张状态,冶炼利润承压,但冶炼产量延续高增长。国家统计局数据显示,电力行业延续正增长,光伏抢装同比陡增,未来增速可能放缓;汽车产销正增长;家电产量增速趋缓;地产持续疲弱。多空因素交织,铜价可能区间波动。关注美元、铜冶炼产量和下游需求等变化。

【锌】

日间锌价收涨。锌精矿加工费总体回升,冶炼利润转正,冶炼产量有望持续回升。中钢协统计的镀锌板库存周度增加。基建投资累计增速小幅正增长,汽车产销正增长,家电产量增速趋缓,地产持续疲弱。短期供求差异可能向过剩倾斜,锌价可能区间偏弱波动。建议关注美元、冶炼产量和下游需求等变化。

【蛋白粕】

今日豆菜粕震荡收涨,虽然目前美豆出口仍受到中美贸易关税的影响存在不确定性,但由于美豆种植面积的大幅调降,以及8月以来天气有所转差美豆单产预计将较美国农业部此前预估水平下调,因此美豆下方支撑仍较强,整体下行空间较为有限。国内方面,国内原料供应宽松的预期延续,现阶段缺乏明显利好题材驱动,预计短期继续窄幅震荡为主。

【油脂】

今日油脂偏强运行,根据MPOA数据显示,2025年8月1-31日马来西亚棕榈油产量预估增加2.07%;出口方面,ITS数据显示马来西亚8月1-31日棕榈油出口量环比增加10.2%。8月马棕出口环比明显增长,产地出口持续增加,国际豆棕价差扩大,棕榈油性价比凸显,需求强劲将继续支撑棕榈油价格,关注本月mpob报告数据对于行情的指引。

【集运欧线】

EC低开震荡,下跌2.71%,10合约收于1283点。盘后公布的SCFIS欧线为1566.46点,对应于09.01-09.07期间的离港结算价,较上期下跌11.7%。欧线现货运价仍处于季节性的淡季之中,运价延续下行态势,从往年的情况来看,9月运价降幅大多高于8月,10月运价下降斜率或有收窄,船司国庆黄金周停航能否带来10月运价的企稳仍有待确定。目前第38周大柜均价已降至1850美元左右,最低报价HPL的大柜已降至1535美元,9月底现货降价博弈进一步趋于激烈。近期联盟相继公布国庆假期停航计划,相对于去年来说,MSC停航班次持平,MSK停航班次低于去年,空班力度有限下假期前揽货降价压力增加,预计现货运价将延续下行态势,市场或更以偏震荡为主。

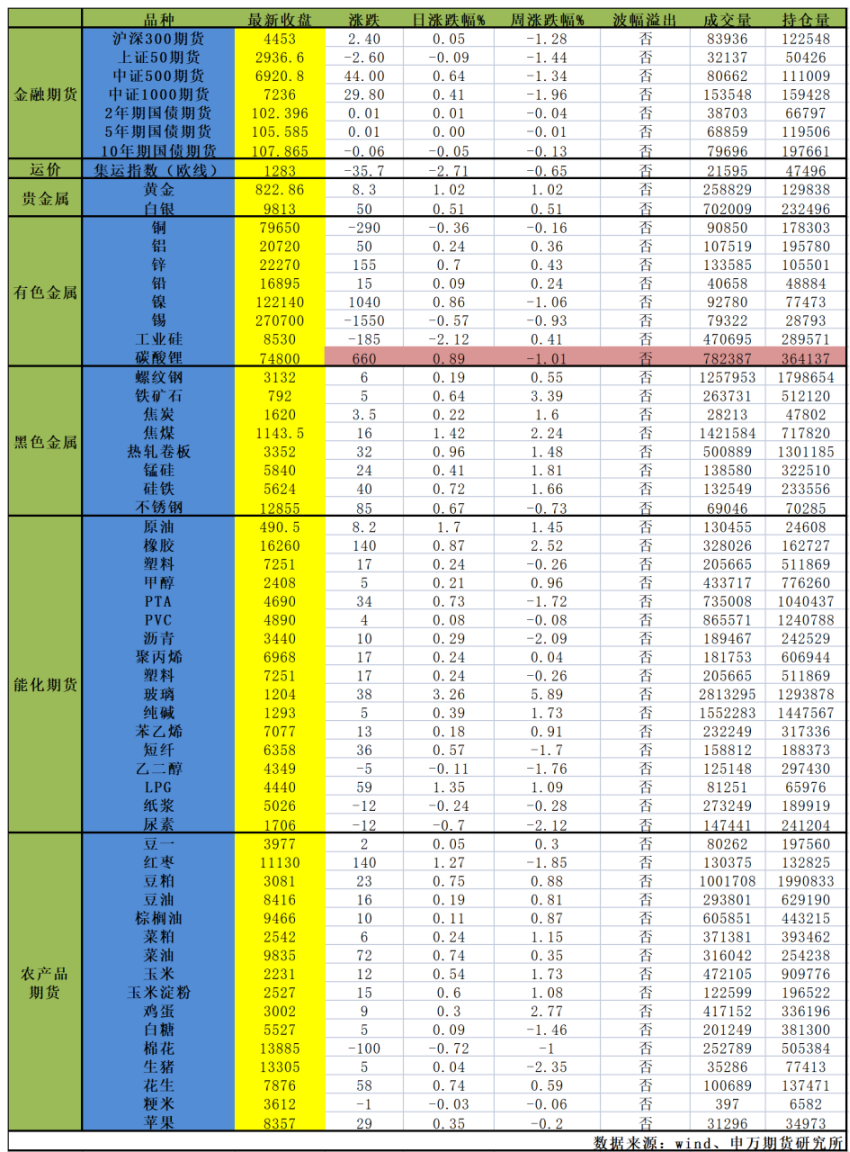

当日主要品种涨跌情况

24小时热点