期债 震荡调整

近期国债期货市场快速调整,总体表现为“偏弱震荡、长端承压”。10年期国债收益率自8月初的1.69%左右上行至8月18日的1.79%;30年期国债收益率重返2%上方,一度升至2.05%。同时,市场结构性特征明显,收益率曲线呈陡峭化趋势,属于典型的“熊陡”走势。

在基本面数据无明显变化的情况下,市场焦点转向权益市场与商品市场。8月以来,A股延续放量上涨走势,上证指数创阶段性新高,股债“跷跷板”效应愈发明显,市场风险偏好不断抬升,债市出现持续调整走势。从债市供给情况看,8月利率债净供给维持高位,叠加税期影响,资金面出现局部紧张的情况。DR001、DR007分别回升至1.40%、1.48%,但央行逆回购、买断式逆回购等操作保证了资金面的整体均衡。此外,债券市场的连续调整给债基带来了一定的赎回压力。

国内宏观基本面仍在持续发力。2025年9月,我国经济处于“政策托底+结构转型”阶段,政策工具仍在发力。从经济周期角度看,我国仍然处于补库周期的扩张期。消费与投资仍需政策的持续呵护。上半年GDP同比增长5.4%,三季度预期增速回落至4.5%以下,主要受内需不强、出口退坡影响。全年GDP增速预期为5.1%,但下行压力仍存。出口短期仍具有韧性,预计四季度出口增速有所回落,预测全年增速为3.6%。我国政策工具箱呈现“财政扩张+货币宽松+房地产转向+消费刺激”四线并进格局。

笔者认为,当前我国金融市场所处的阶段为“稳杠杆的再平衡期”。监管部门的核心诉求是既要守住不发生系统性风险的底线,又要避免过度宽松导致杠杆再次抬头。2024年四季度以来,社融和M2的剪刀差已连续三个季度收敛,意味着资金空转情况减少、杠杆去化见效。从宏观杠杆率看,2025年上半年政府加杠杆、居民稳杠杆、企业结构性去杠杆,整体表现为“横盘整固”。

具体看,一是财政稳杠杆,主要是提高专项债的资本金比例,并对消费贷给予贴息。8月12日财政部等部门推出3000亿元贴息方案,用财政端的“定向降息”,弱化货币端大幅宽松的必要性。二是金融稳杠杆,主要是央行实行“精准滴灌”与MPA动态考核。央行二季度货币政策执行报告删除“加大逆周期调节力度”的表述,潜在的市场信号是未来资金面“量足价升”,DR007在1.5%附近形成隐性利率底。三是监管稳杠杆,央行对银行理财的监管更加灵活,对基金久期进行窗口指导,意在平稳市场波动。7月25日央行通过7893亿元的逆回购操作对冲基金赎回压力。

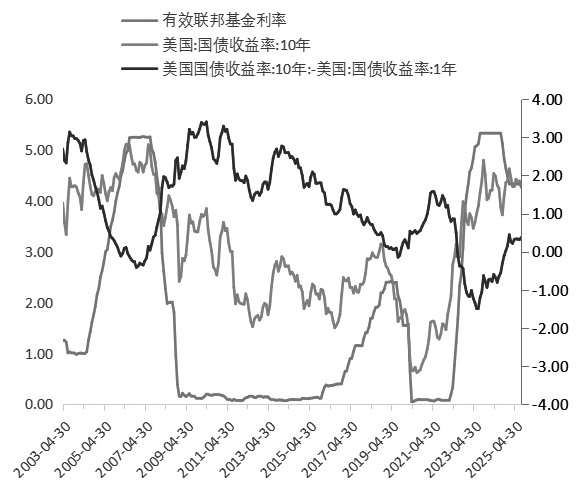

虽然全球央行货币政策总体呈现宽松态势,但在具体落实时间上仍然有一定差异。2025年8月杰克逊霍尔全球央行年会后,美联储主席鲍威尔释放鸽派信号,市场普遍预期9月美联储将启动降息。CME FedWatch工具显示,美联储9月降息25个基点的概率高达92%,甚至有部分观点认为降息幅度为50个基点。8月8日欧洲央行连续八次降息后按兵不动,预计2025年剩余时间欧洲通胀将维持在当前水平,但2026年第一季度通胀可能跌至1.5%左右,市场普遍预期欧洲央行年内仍将降息两次。日本央行鹰派基调明显,按兵不动但加息预期升温,市场普遍预期其首次加息时间在10月或2026年年初。从节奏上看,四季度是国内货币政策再次发力的较好时间窗口。

从长期视角看,全球央行仍然维持宽松的货币政策基调,这是国债市场不会轻易转熊的基本逻辑。从时间节点看,9月美联储议息会议是利率市场面临的第一个重要时间窗口,美国降息落地将打开国内货币政策的空间。近期市场开始预期央行将重启在二级市场的国债买卖操作,这有助于债券市场情绪的好转。此外,“金九银十”也是国内稳增长政策加码的窗口期,比如“反内卷”“扩内需”等文件的落地容易推动市场风险偏好提升,从而再次引发股债“跷跷板”现象。

图为美国国债收益率走势(单位:%)

从全年视角看,10年期国债收益率在1.75%~1.80%,是监管可容忍的“再平衡区间”。近期的市场波动是上半年债券市场波动率极低的反馈。当前,投资者需要适应市场波动升高的过程。另外,需要注意的是,如果10年期国债收益率快速向上突破1.9%,或触发维稳监管,市场降准降息预期升温。预计短期国债期货价格仍然处于明显的震荡格局,调整需要一定的时间。国债期货市场结构分化行情持续,收益率曲线陡峭化概率上升。(作者单位:国投期货)

来源:期货日报网

24小时热点