【专题报告】股指主题会议纪要

正文共4948字,阅读时间约10分钟

观点概述:

4月以来,股市走出“慢牛”行情,大盘托底+“反内卷”驱动+小盘轮动,带动上证屡创新高。本轮牛市是否可持续,还有多少上涨空间,节奏上如何把握,各品种间又有哪些投资机会,是我们本次股指会议研讨的重点。

2025年4月大跌后,“国家队”救市为大盘托底,但前期市场仍聚集在EPS存在改善预期的行业和中证1000等小盘股,指数并未出现明显抬升,7月,美国经济数据走弱,海外降息空间打开;中央财经委员会强调“反内卷”, 引发供给侧改革2.0遐想;股市财富效应显现,流动性向股市转移,“水牛”出现,指数突破上涨。但国内数据显示经济动能开始走弱,与股市持续上涨形成背离,在“居民存款搬家“和“风险偏好抬升”外,是否还有其他关键因素引导了此次上涨,我们是否处在某个周期性的拐点?

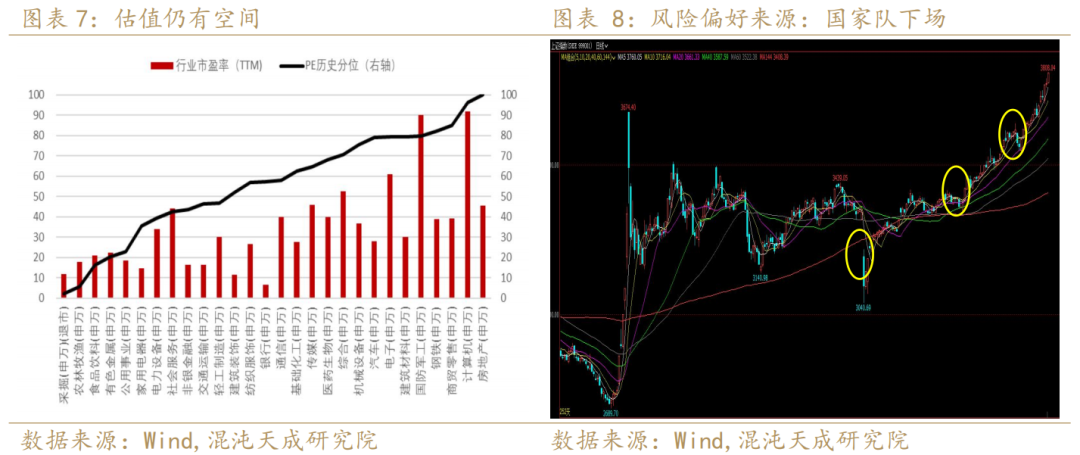

此次会议后,我们认为空间上,长期还有上涨空间,从“水牛”转向“盈利牛”是主要方向;节奏上短期未见顶,但上行趋势中指数有波动可能;品种推荐从中证1000转向沪深300和中证500,以垄断性龙头和周期性板块EPS修复为主线。

具体品种:

沪深300。具备全球定价权或高集中度龙头,估值仍处低位,戴维斯双击空间最大;国家队持续托底,融资盘/减持均处低位,供给收缩+分红提升带来“紧平衡”;海外流动性被动扩张(美债利率高位回落、美元下行),外资回流首选大盘蓝筹。

中证500。周期板块EPS扩张型特征明确,地产链利润下滑已计价,成本端地价见顶回落带来毛利修复;财政扩张若转向有效投资,周期品需求弹性最大,有色、化工等龙头集中在中证500;贴水尚未极致,量化与雪球资金持续增配,β收益+估值修复双击。

风险:政府加税和地产超预期走弱是需要关注的风险,海外环境也需要持续跟踪,尚不做预测。

一.国内外宏观情况分享

1、当前海外宏观环境

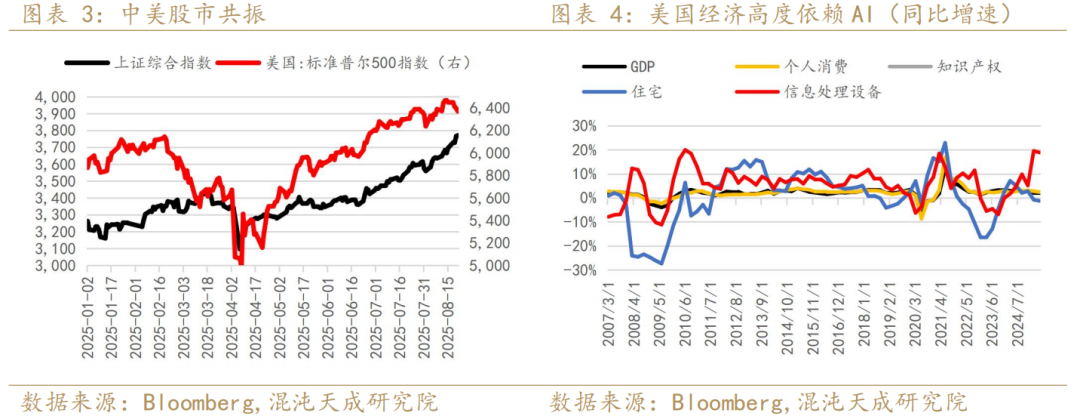

货币政策环境,汇率市场波动,基本面和地缘(关税)是4-7月中美股市共振的主要因素。

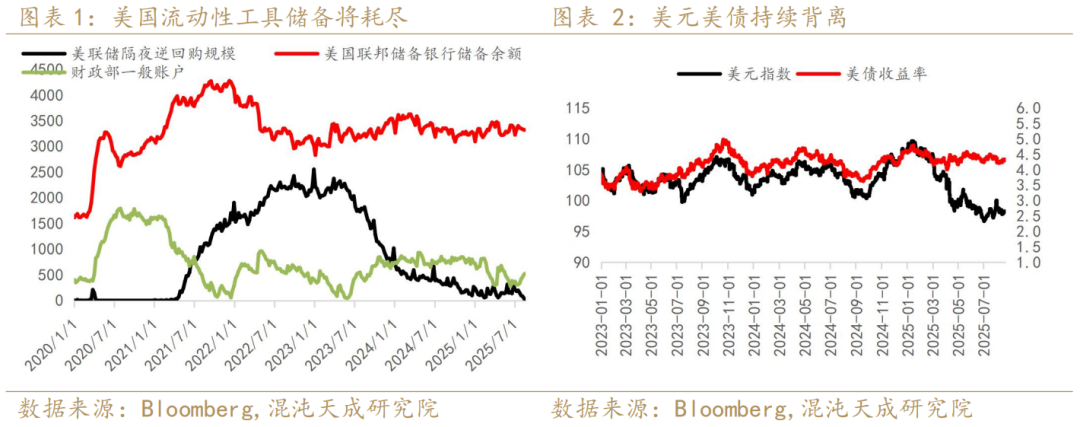

① 货币政策方面,中美同步交易降息预期。美国近期经济硬数据有波动,但长期看美国政策端对货币环境引导加强,美联储理事任命受政治影响,鹰派声音减弱,大概率降息;且美国流动性工具储备情况及财政税收季需求,将倒逼美联储采取行动。

② 汇率市场方面,美元指数年初至今整体走弱,人民币被动企稳。美元指数虽 7 月有小反弹,但长期向下趋势不变。美欧、美日利差缩小,资金回流美国动力不足,且美国债务问题将持续施压美元指数,美元美债背离将可能持续。

③ 基本面方面,中美股市主线均集中于盈利改善的互联网金融,创新药和通信设备。美国经济依赖美股涨势和 AI 叙事,实体经济发展受金融市场挤压,房地产未复苏,需求增量难寻。不过,市场对美国衰退预期不明显,CPI 数据对其降息节奏影响不大。

④ 地缘(关税)方面,中美贸易与地缘风险处于低位,谈判阶段的利好频出。

总体来看当前海外宏观环境较为友好,中美股市已经成为两国战略竞争的一部分。

2、股指行情探讨

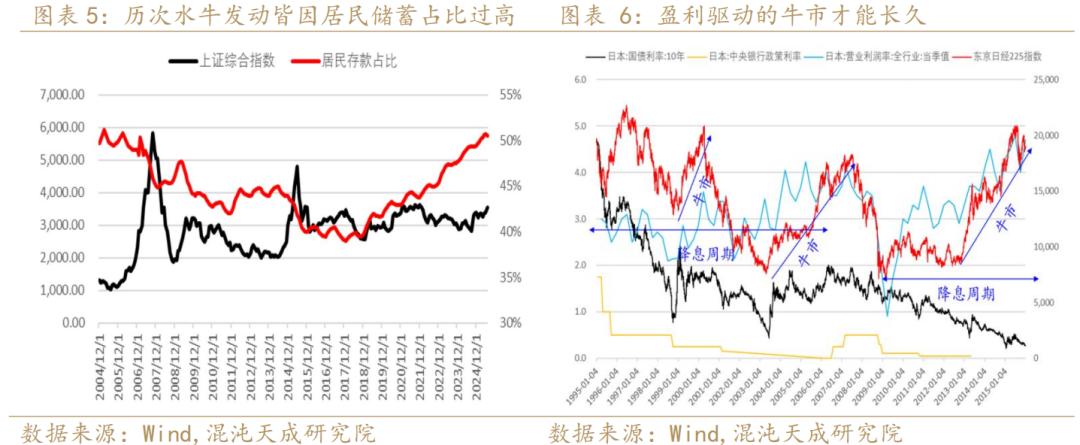

国内股市为政策市。当前宏观矛盾集中表现为“居民超额储蓄上升—企业/政府资本金下降”,金融体系不缺钱、缺本金。其次房地产失去了需求储蓄的能力,资金留在银行体系造成经营压力。最后就是发展模式从规模增长转为利润增长,历史上A股牛市分“快水”与“慢流”两类,前者靠储蓄搬家制造估值泡沫,后者需无风险利率持续低于中性利率、企业EPS趋势上行。只有盈利驱动的牛市才能长久。

政策方向,一是房地产作为“居民储蓄→政府/企业资本金”的传统转换器已失灵,必须靠资本市场接力。二是将实际利率降至中性利率以下,才能促使企业盈利的回升,日本从安倍经济学三支箭,以及进入零利率环境后,才走出了衰退。三是继续结构性改革(类似90年代),包括供给侧行业集中度提升、优胜劣汰、产权保护,需求侧以消费者引导替代政府主导的投资,以及对重复投资,过度投资的纠偏和债务置换。

每次居民超额储蓄高位都带来牛市,股市正被用作“以时间换空间”的过度投资损失再分配工具(股权并购,坏账管理,调动投资意愿)。国家队二季度已买入2000亿ETF托底,减持与IPO节奏被精准控制,杠杆资金尚未失控,汇率、通胀无掣肘,“水牛”仍在早段,本轮行情并未结束。从估值分化的角度,比较看好沪深300,这类具备全球定价权或高集中度龙头企业的指数。

目前需要担心的问题在于政策节奏风险,即股市过快上涨导致监管层窗口指导/严查杠杆/加速 IPO;财政加税风险,政府认为经济企稳,减少补贴、提高社保费率(已经实施的强制社保)、推出资本利得税;盈利证伪风险, PPI 二次探底、地产销售继续下滑拖累整体利润。

二、圆桌嘉宾观点

嘉宾A:本轮行情本质是流动性驱动,与基本面无关,存款搬家只是赚钱效应的结果而非原因。指数层面,中证1000弹性最大、成长占比最高,优于上证50、沪深300;交易热度除两融外其余指标仍远低于去年“9·24”高点,目前仅是私募、两融等高净值资金推动,散户尚未大规模进场,行情尚未出圈,呈轮动而非普涨,主线集中在科技(NV链+国产替代)与金融(券商、互联网金融叠加“稳定币”概念),高股息、白酒等则仍在熊市体感;节奏上,阅兵前指数大概率维持震荡上行;风格上,量化资金青睐微盘股增强策略,但当前大逻辑硬的大票同样强势,建议“两头”配置;风险方面,短期需防阅兵前过快拉升后的日内回撤,宏观层面紧盯地产再恶化可能引发的回调,但政策已将股市纳入中美博弈工具箱,重演2015年“一刀切”概率极低。

嘉宾B:一线体感显示资金正从微盘向各细分龙头集中;节奏判断仍处早中期,NV链热度已外溢至国产链及AI应用标签股;消费旅游仅看个股α。海外风险方面,4月已将最悲观情形定价,后续中美博弈至多触发回踩而非破趋势,且大量增量资金借雪球、量化中性产品入场,底层逻辑是“国家托底+类固收”,中美关系以跟踪为主、不预设更坏情景。

嘉宾C:当前行情看似“水牛”,实则处在典型的戴维斯双击前夜——估值先拔、盈利随后。海外端,4月后美元指數自104回落至97、美债利率却高位未跌,相当于给全球释放约100bp流动性,9–12月无论美联储是否降息,流动性都将被动扩张并流入非美资产,因此外部风险已被计价,不存在系统性冲击。国内方面,A/H本轮上涨并非纯拔估值,而是由“EPS扩张型”板块驱动,国家队托底只是熨平波动。全球正进入财政大扩张+货币竞争性贬值时代,中国制造业成本端的最大拖累——地价、房价——已见顶回落,地产链利润下滑早已计价,反而使企业盈利不再被土地要素吞噬,“反内卷”从静态角度较为悲观,但是长期来看是行业景气度的拐点;居民与企业“有钱不再买房”转而把现金流投入股市回购、分红及员工激励,形成增量资金,制造业回报率进入长周期回升通道,美国商品消费自22年加息后持续走弱仅靠财政赤字维系,一旦美联储预防式降息或扩表,流动性将率先推升中国相关科技及上游材料。节奏上,9月3日阅兵前后或有波折,但指数回撤即是买点;配置上坚持“300科技+500周期”杠铃,长期看地产下跌对股市是成本端利好而非拖累,戴维斯双击的空间仍在扩张。

嘉宾D:把A股当商品看“平衡表”,每年IPO+定增抽血效应正在减弱,而分红效应正在提升,这可能形成“紧平衡”的状况,且供给压缩、分红提升的趋势仍在延续。更大的增量是居民22-24年淤积的超额储蓄(几十万亿)因4月国家队成功兜底、股债收益比逆转,开始从3-5年期定存及固收理财搬家,年底-明年迎来到期高峰,只要几万亿流入40-50万亿自由流通市值,平衡表将被进一步撕裂。长期高点可远高于想象,可交易未来2-3年EPS扩张;短期看,反转驱动未现、沪深500贴水尚未极致、明星分析师/交易员尚未“出圈”,行情仍处加速段。

嘉宾E:坚持“资产负债表衰退”观点,现实体感仍是经济差、居民缩表、贷款意愿低迷,超额储蓄只敢提前还贷或存定期;但巨量流动性一旦找到宣泄口便爆炒,形成脱离基本面的“水牛”。商品端所谓“反内卷”仅靠供应端自律无法消化中国过剩产能,玻璃等跟风品种已跌回起点,最纯正的多晶硅亦终将验证联盟托价能否持续。股市同理:估值由流动性而非盈利驱动,监管态度是终极锚;若对期指贴水、融资盘及量化对冲策略的“逼仓”干预升级,924式赎回-涨停-升水-空头砍仓的尖顶或将重演。只要监管未出手且成交维持高位,指数仍可惯性上冲;一旦信号出现,套利资金会多杀多。除非出台3-5万亿级别财政刺激填补居民地产信贷缺口,否则中长期仍难摆脱资产负债表衰退阴影。

嘉宾追问:对“水牛”后市需求仍缺可验证的前瞻指标,哪些数据能提前佐证全球需求复苏(上半年交易资产负债表衰退,现在叙事变为“戴维斯双击”)。可用“财政扩张有效性”月度数据作为先行指标——把中美欧日广义财政赤字加总后,剔除社会保障、退伍军人、利息支出等刚性兑付,剩余真正能刺激经济增长的占比若拐头向上,即预示新增需求启动;目前该比例美国已滑至30%左右、欧洲更低,中国大部分用于化债,均处低位。一旦财政继续扩张且刚性支出占比见顶,可用资金边际转向消费与投资,将同步推升中国外需与大宗商品。若再配合美联储9月降息或结束缩表(原油价格可作为美联储扩表先行指标),美元下行、人民币汇率升值,则有望复制05-07年“汇率+盈利”双击,届时有色等周期品将摆脱尴尬跟涨,真正走成主线。

持续跟踪请加入知识星球,共同探讨重点标的的大矛盾。

宏观组:

周蜜儿

Z0022003

13120588222

纪要整理:实习生 殷时杰

混沌天成研究院是一家有理想的大宗商品及全球宏观研究院。

在这个研究平台上,我们鼓励跨商品、跨资产、跨领域的交叉研究,传统数据和高科技结合,致广大而尽精微,用买方的态度去分析问题,真理至上,关注细节,策略导向。

中国拥有全世界最全面的工业体系,产业链上下游完整,各类原材料和副产品把产业链连接成复杂的产业网。扎根于中国,我们有着产业研究最肥沃的土壤;深度研究中国也一定可以建立投资全球的优势。

中国的期货市场正趋于专业化和机构化,我们坚信这样求真的研究也必将给投资者带来有效的服务和真正的价值。

我们关于商品研究提升的三点结论:

第一是要提高研究效率:要提高快速学习、快速反应的能力。我们这份职业的目的是研究最重要的矛盾点,把握行情,不是做某个商品的百科全书。所以要有针对当前矛盾,迅速搜集相关信息,并形成有依据的见解。通过国内外网络资料,各方数据库,新闻媒体,电话产业人士,遍读行业报告等方式,用一切可能的手段,不辞辛苦,把问题搞清楚。研究员只有具备这样的快速研究能力,才能让一丝丝的灵感不被错过,拨开云天见月明,形成有洞察力的见解。

第二是要提升魄力格局:利用产业周期的思维,把眼光放长放远,对于行情要有想象力,也要有判断大行情的魄力和格局。把未来20%以上的价格波动作为自己的研究目标,而不能仅盯着短期的一个开工率或库存来做短期行情。决定商品大方向的就是产业周期,不能解决的矛盾点可能会产生极端行情,研究员应该把产业周期和关键矛盾点作为价格判断的发力点。大格局出来后,去跟踪每个阶段的利润、库存、开工等短期指标,看是否和大格局印证从而做出后续的思考和微调。长周期和短期矛盾共振行情会大而流畅。

第三是要树立求真精神:以求真的态度去研究和交易。不要怕与众不同,不要怕标新立异,要有独立思考的精神。创造价值的过程一定不是寻找同行认同的过程,而是被市场认同的过程。

24小时热点