【黑色早评】铁水虽降但原料库存仍有减量,夜盘焦矿略偏强

黑色早评 | 2025年8月1日

品种:铁矿石、双焦 、钢材

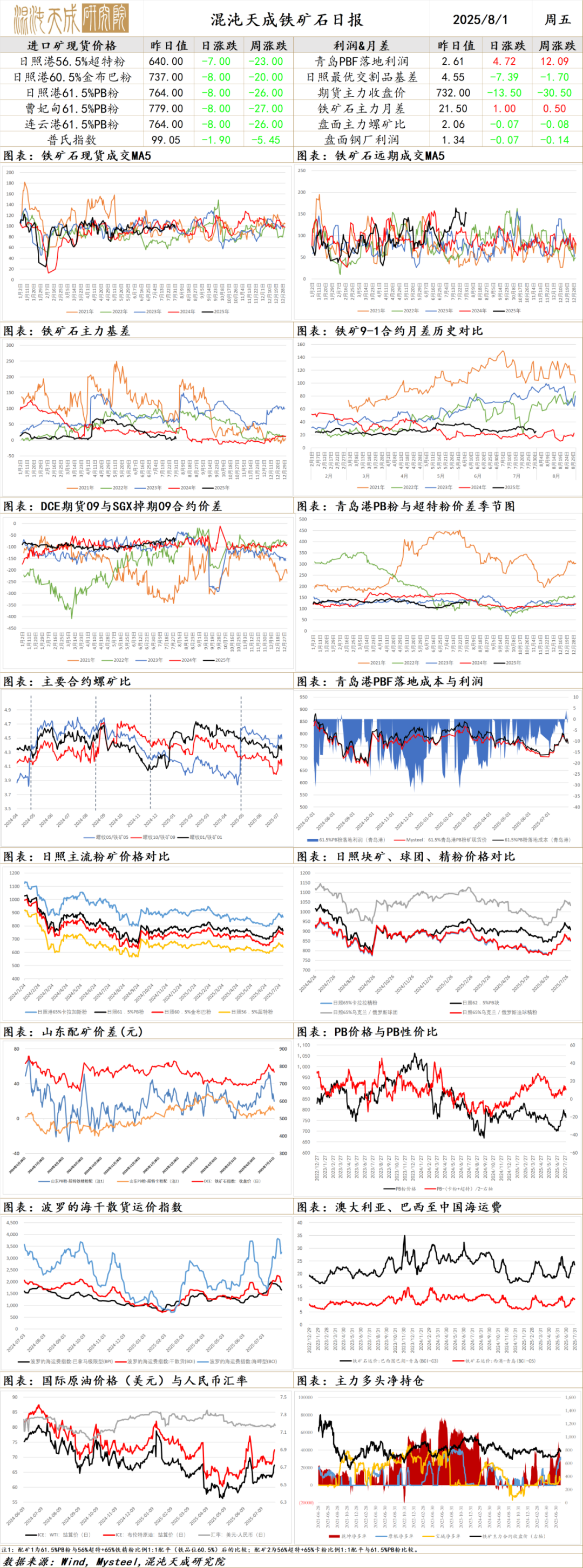

铁矿石

铁矿

一、市场点评

供应端,近期全球铁矿发运继续回升,主要是澳洲发运增加,巴西和非主流发运有所减少。同期,国内铁矿到港也有减量,本周铁矿港口库存降幅扩大。国内矿方面,随着前期检修矿山陆续恢复,近日国内铁精粉产量继续小幅增加。

需求端,SMM最新调研显示本周铁水产量微降,整体变动不大。昨日钢联数据显示高炉开工率依然持平,但日均铁水下降1.52万吨至240.71万吨,且钢厂盈利率继续小幅上升至65.37%。同期,钢厂铁矿库存继续增加,叠加进口矿日耗减少,钢厂库销比延续增长。在钢厂盈利尚可且铁水仍处相对高位的情况下,钢厂库存也不高,预计钢厂对铁矿仍将维持按需补库节奏。不过,昨日铁矿港口现货及远期美元货成交均有回落,目前PB粉落地利润再度转正,显示当前国内需求略强于国外。

综合而言,近期铁矿市场呈现供增需弱格局,随着重要会议后反内卷情绪有所降温,短期矿价走势呈现偏弱震荡运行。

二、消息及数据

1.7月31日Mysteel统计新口径114家钢厂进口烧结粉总库存2830.69万吨,环比上期增35.92万吨。进口烧结粉总日耗115.7万吨,环比上期增2.23万吨。库存消费比24.47,环比上期减0.16。原口径64家钢厂进口烧结粉总库存1313.69万吨,环比上期增20.51万吨。进口烧结粉总日耗59.72万吨,环比上期增0.65万吨。烧结矿中平均使用进口矿配比86.55%,环比上期增0.03个百分点。钢厂不含税平均铁水成本2286元/吨,环比上期增38元/吨。此外,新口径114家钢厂剔除长期停产样本后不含税铁水成本2223元/吨,环比上期增50元/吨。

2.Mysteel:本期新增2座高炉复产,2座高炉检修,检修、复产的高炉均来自河北区域,除个别钢厂因强降雨检修高炉之外,其他停复产均属于计划内事件;除此之外,本期内蒙、河北、江苏等部分钢厂虽然没有关停高炉,但也因生产不顺的原因产量有所下降,是本周铁水下降的主要原因。

3.7月31日,据悉印度果阿邦在时隔12年后恢复了铁矿石开采,该邦的采矿活动曾于2012 年停止。数据显示,在2009-2010年的高峰期,果阿邦每年出口低品位铁矿石高达5000万吨,大部分出口到中国。此前,果阿邦政府已经分别在2022年12月,2023年3月和2024年9月分三轮拍卖了果阿邦地区的12个矿区。不过截至2025年7月,只有三个矿区投入运营,另外有四个矿区正在等待印度环境与林业部的最终审判,预计季风季节(每年的6-9月)过后可能还会有两个矿区开始开采。其中去年第三轮拍卖的矿区(位于果阿北部Onda矿区X,位于果阿南部Curpem和Sulcorna矿区XI,以及位于果阿南部Codli矿区XII)均未开始开采。果阿邦矿业部门表示,将会对运营矿区设定产量限制,以保持在最高法院规定的果阿邦地区2000万吨/年的出口上限之内。

4.近日,澳大利亚磁铁矿生产商Grange Resources发布2025年第二季度产销报告。产量方面:二季度铁精粉产量52.0万吨,环比增长5%,同比下降23%,主要因去年同期基数较高,当时矿山出矿条件更为有利,而今年上半年剥离强度增加对铁精粉产量形成制约。球团产量60.7万吨,环比大增32%,同比下降8%,主要由于本季度四座球团炉全面运行,推动产量显著回升。2025年上半年,公司铁精粉总产量101.5万吨,同比下降19%,球团总产量106.6万吨,同比下降12%。销量方面:二季度铁矿石销量为60.5万吨,环比增长35%,同比增长17%,得益于球团产量提升及库存释放;其中球团销量57.3万吨,环比增长35%,同比增长19%,同样受益于球团炉高负荷运行及产量恢复。2025年上半年,公司铁矿石总销量105.2万吨,同比下降6%,球团总销量99.9万吨,同比下降5%。

5.7月31日铁矿石远期市场活跃度有所转弱,平台上有两笔PB粉分别以61%计价96.67和96.52成交;矿山私下议标方面,有超特粉、卡块、P2FG、MUSA粗粉和两笔PB块资源、据悉超特粉以9.89%结标,两笔PB块均以9月固定块矿溢价0.1825结标。二级市场上卖家报盘积极性尚可;买家询盘活跃度一般。港口现货市场整体交投氛围一般,主流港口品种价格小幅下跌5-8元附近。

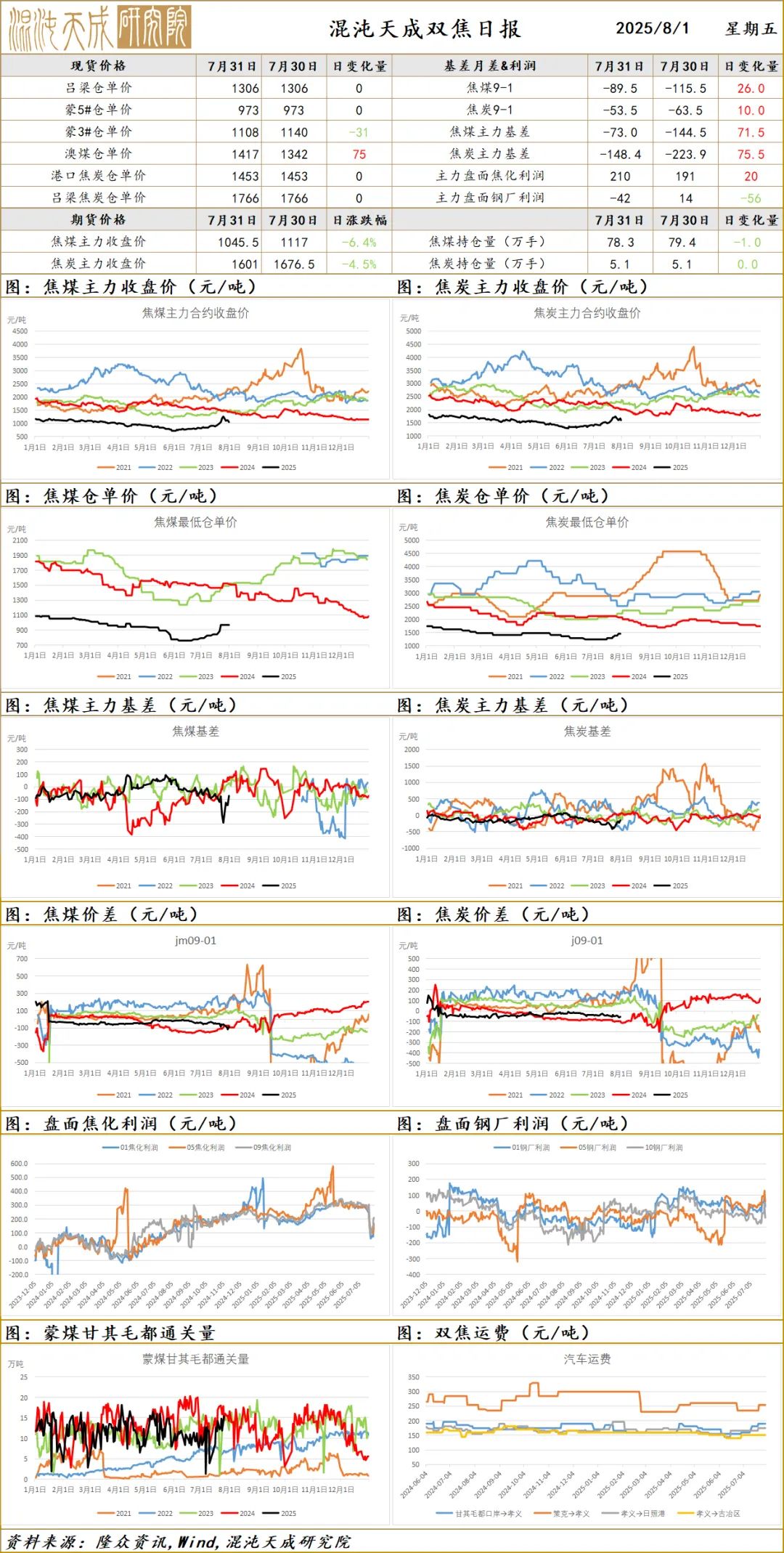

双焦

双焦

一、市场点评

中长期矛盾:国内基础建设基本完成,房地产和基建需求弱,未来经济转向高质量发展,对基础钢材需求将持续走弱,钢材整体供需过剩,市场陷入内卷通缩螺旋,而当前反内卷政策可能改变双焦长期预期。

当前矛盾:近期市场焦点仍在反内卷政策预期,政治局会议对反内卷的表述让市场情绪降温,焦煤炒作情绪下降,大幅下跌。大会之后焦煤或将回归基本面交易,近期焦煤产量变动不大,能源局查超产仍可能对产量有一定影响,而蒙煤利润很高,通关量回升至历史高位,焦煤整体供给回升,供需缺口快速修复。预期后市焦煤价格暴涨之后,整体煤矿利润大幅好转,生产动力强,供需仍偏宽松,当前估值过高,建议逢高空,关注政策变化。

观点:偏空。

二、消息与数据

1.Mysteel煤焦:关于长治地区对核查煤矿“超产”文件的执行情况调研,目前区域内煤矿正逐步核查中。最新统计新增停产煤矿4座,分别为月度生产任务完成、瓦斯超标、搬家倒面以及安全检修等原因停产,合计核定产能690万吨,其余部分煤矿也有不同程度减产。按照最新调研口径本周长治市场炼焦煤矿山原煤日产周环比减少0.84万吨,整体看短期长治市场炼焦煤结构性供应紧缺,价格支撑较强,今日低硫贫瘦煤(A10.5,S0.5,G15)竞拍成交均价1167元/吨涨137元/吨。

2.中国煤炭资源网冶金部7月31日重点关注:焦炭落实四轮,焦企开始提涨第五轮涨价,涨幅为50-55元/吨。基于近期套利需求持续分流货源,外加近期北方强降雨造成区域性铁路运力严重受阻,北方区域钢厂到货相对吃力。供应端,焦化受制于高入炉煤成本,整体开工仍在偏低水平,焦炭延续偏紧格局,短期在原料较强成本支撑下,焦炭短期表现偏强。焦煤方面,本周部分前期因月度完成检修或自身井下等因素停减产的煤矿恢复生产,供应端稍有修复,但仍未完全恢复至正常水平,炼焦煤供应延续紧张格局。由于煤价超涨,以及下游焦企前期积极补库,近日个别高价资源小幅回调,但由于煤矿普遍有15-30天以上预售订单,原料端几无销售压力,煤价延续偏强走势,部分煤种价格继续上调。进口蒙煤方面,因周三口岸网络系统故障,部分车辆延迟至昨日通关,昨日口岸通车1461车。期货盘面波动频繁,口岸观望情绪较浓,实际成交稀少,贸易商多继续挺价。

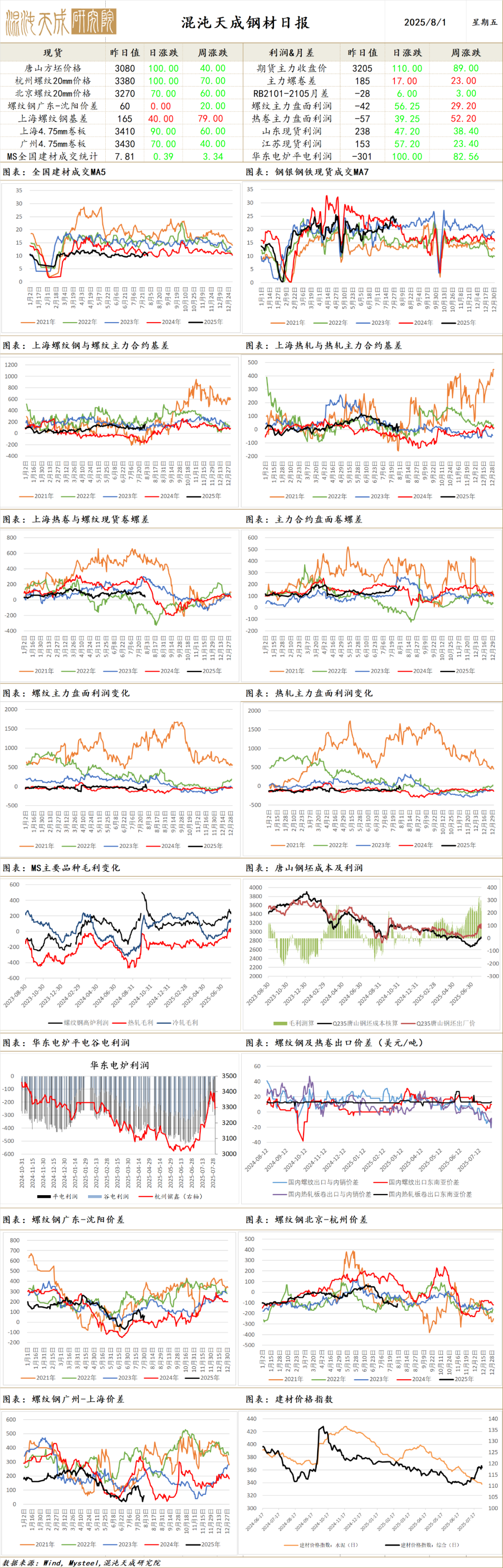

钢 材

钢材

一、市场点评

供应端,昨日钢联数据显示钢材产量微增,此前找钢数据显示钢材产量略有减少,但富宝电炉日耗继续大幅增加8.5%,整体本周钢材供应略有回升。值得注意的是,受9月3日阅兵影响,8月下旬至9月上旬北京及周边部分地区停工,钢厂也接到减限产通知,预计8月国内钢材供应可能趋减。昨日国内钢坯价格小幅回落,土耳其钢坯价格略有上扬,国外其它地区钢坯价格依然持平,目前国内外钢坯价差小幅收窄,国内钢坯出口空间趋增。

需求端,昨日钢联五大材厂库持稳,但社库有所上升,总库存增加,表需大多有所回落;此前找钢数据显示钢材厂库下降,社库上升,总库存有小幅增长,钢材表需有部分回落,但本周两机构建材表需均有下降而热卷表需有所上升。另据百年建筑调研,本周全国水泥出库量275.4万吨,环比上升1.07%,基建水泥直供量环比上升0.61%;混凝土发运量为142.63万方,环比增加1.19%;但样本建筑工地资金到位率为58.7%,周环比下降0.27个百分点,建筑下游需求指标依然喜忧参半。海外方面,近期美元指数持续反弹,外盘商品继续回落。国内方面,政治局会议后市场“反内卷”交易情绪有所回落,叠加交易所近期持续给“反内卷”主要商品限仓降温,国内商品氛围有所转弱。进出口方面,昨日欧盟、印度钢价有部分回落,东南亚钢价继续小幅上涨,国外其它地区钢价依然持平,但因国内钢价上涨,目前国内外冷热卷价差小幅走弱,国内钢材出口空间趋减。

综合而言,当前钢材市场供应变化不大但库存有所上升,且需求呈现淡季特征,叠加重要会议落幕后市场“反内卷”交易情绪有所回落,叠加钢材成本中枢也有下移,预计短期钢价走势延续震荡偏弱运行。

二、消息及数据

1.国家统计局数据显示,7月份,制造业采购经理指数(PMI)为49.3%,比上月下降0.4个百分点。

2.商务部新闻发言人何亚东在商务部7月31日举行的例行新闻发布会上表示,根据中美斯德哥尔摩经贸会谈共识,双方将继续推动已暂停的美方对等关税24%部分以及中方反制措施如期展期90天,进一步稳定中美经贸关系,为世界经济发展和稳定注入更多确定性。

3.本周,唐山主要仓库及港口同口径钢坯库存122.3万吨,周环比增加5.52万吨,较去年同期增加12.22%。调研周期内,钢市走势周比趋缓,交投活跃度降低,高位多显观望,库存持续小幅累增,继续累库为主;港口方面仍有部分内贸资源集港出口。

4.2025年6月,我国挖掘机(含履带挖掘机及轮式挖掘机)出口总额为8.91亿美元,同比增长24.16%,环比增长0.22%。2025年1-6月,我国挖掘机(含履带挖掘机及轮式挖掘机)出口总额为48.93亿美元,同比增长23.10%,依然保持快速增长趋势。

5.31日全国建材成交依然偏弱,市场交易表现较差,低价拿货也一般,刚需、投机、期现成交均不多,全天整体成交量较前一日继续小幅下降。

混沌天成研究院是一家有理想的大宗商品及全球宏观研究院。

在这个研究平台上,我们鼓励跨商品、跨资产、跨领域的交叉研究,传统数据和高科技结合,致广大而尽精微,用买方的态度去分析问题,真理至上,关注细节,策略导向。

中国拥有全世界最全面的工业体系,产业链上下游完整,各类原材料和副产品把产业链连接成复杂的产业网。扎根于中国,我们有着产业研究最肥沃的土壤;深度研究中国也一定可以建立投资全球的优势。

中国的期货市场正趋于专业化和机构化,我们坚信这样求真的研究也必将给投资者带来有效的服务和真正的价值。

我们关于商品研究提升的三点结论:

第一是要提高研究效率:要提高快速学习、快速反应的能力。我们这份职业的目的是研究最重要的矛盾点,把握行情,不是做某个商品的百科全书。所以要有针对当前矛盾,迅速搜集相关信息,并形成有依据的见解。通过国内外网络资料,各方数据库,新闻媒体,电话产业人士,遍读行业报告等方式,用一切可能的手段,不辞辛苦,把问题搞清楚。研究员只有具备这样的快速研究能力,才能让一丝丝的灵感不被错过,拨开云天见月明,形成有洞察力的见解。

第二是要提升魄力格局:利用产业周期的思维,把眼光放长放远,对于行情要有想象力,也要有判断大行情的魄力和格局。把未来20%以上的价格波动作为自己的研究目标,而不能仅盯着短期的一个开工率或库存来做短期行情。决定商品大方向的就是产业周期,不能解决的矛盾点可能会产生极端行情,研究员应该把产业周期和关键矛盾点作为价格判断的发力点。大格局出来后,去跟踪每个阶段的利润、库存、开工等短期指标,看是否和大格局印证从而做出后续的思考和微调。长周期和短期矛盾共振行情会大而流畅。

第三是要树立求真精神:以求真的态度去研究和交易。不要怕与众不同,不要怕标新立异,要有独立思考的精神。创造价值的过程一定不是寻找同行认同的过程,而是被市场认同的过程。

24小时热点