沥青 走势还看成本端“脸色”

排除6月因中东地缘局势不稳引发的大涨大跌行情,沥青盘面已连续两个月维持不温不火的格局。随着需求旺季的临近,市场更关注后续沥青的涨跌方向及空间逻辑。笔者认为,当前沥青市场的主要分歧,在于成本端趋势下行压力与自身基本面旺季去库存逻辑之间的博弈。

从成本端来看,尽管主要经济体关税摩擦引发的利空预期有所缓和,但争议仍存且探讨空间较大,因此短期内难以对需求预期形成较强提振,市场或在观望8月1日前美国与各国关税磋商的最终进展。与此同时,欧佩克+正加速兑现增产的利空逻辑:原本计划1年半完成的220万桶/日逐步增产,按其最新政策推算,今年9月即可超额提速完成。欧佩克+向原油市场传递出提速增产的决心,令中长期油价持续承压。

尽管短期内受下游需求旺季支撑,油价表现相对抗跌,但从季节性因素来看,欧美汽柴油表观需求不仅未出现超预期走强,其季节性增量也已达峰值,后期大概率呈边际弱化态势。综合分析,在旺季需求溢价边际回落、关税进展更趋清晰后,市场或重新回归供大于求的核心偏空逻辑,国际油价大概率将再度承压下行。

在国际原油偏空预期挥之不去的背景下,沥青自身却具备较强的基本面支撑逻辑。当前沥青市场已启动去库存进程。5—6月社会库存下降主要受北方施工带动;7月后华东、华南地区降雨影响明显减弱,8月将进入需求旺季,这一阶段会进一步支撑社会库存去化前景。此外,厂库库存率持续低位运行,截至目前仍维持在16%左右,对沥青价格的支撑依然稳固。

供应方面,近期炼厂利润虽有一定修复,推动开工率小幅回升1~2个百分点,但地炼常减压装置开工率仍处低位。主营炼厂则因汽柴油去库需求及渣油深加工的经济性考量,持续分流沥青原料,导致沥青产出受限。总体上,中短期沥青供应增量仍将受限。

需求方面,7月后华东、华南地区梅雨季结束,而北方市场迎来小汛期,总体来看终端需求的提速增量仍受一定牵制。不过,随着时间推移,市场更倾向于等待并交易需求的季节性增量,因此投资者整体心态较好,暂未出现低价竞争出货的情况。

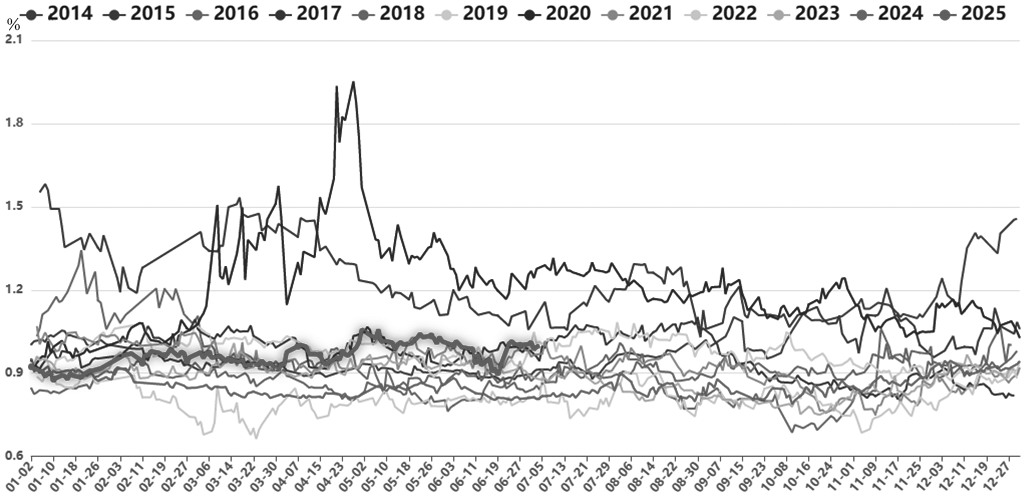

从裂解估值结构看,当前沥青相对布伦特原油的比值处于高位(1~0.99),但尚未达到极值水平。结合沥青当前低厂库库存、社会库存去化前景向好的基本面,当前估值结构与基本面行情相符。从驱动因素来看,尽管短期内沥青基本面供需双弱格局仍未打破,但中长期来看,旺季效应将持续为基本面估值赋能。与之相对,原油中长期逻辑偏弱。因此,沥青期货相对布伦特原油的裂解估值短期内或于1~0.98区间震荡,而随着时间的推移,有望回升至1.03~1.05水平。

图为布伦特原油与沥青比值变化

但需要提醒投资者的是,相对的估值支撑并不意味着单边强势,因为沥青单边大趋势仍取决于原油走势。在原油缺乏较强上行空间的大背景下,沥青市场单边策略暂时保持观望。(作者单位:山东齐盛期货)

来源:期货日报网

24小时热点