PTA 供应有望增长

5月以来,聚酯产业链相关品种现货价格自低位回升。截至周三午盘收盘,PTA期货主力合约报4788元/吨,PX期货主力合约报6766元/吨。短期来看,PTA面临较大的供应增长压力,聚酯企业开工率也存在回调的可能。

产业链利润方面,5月中旬聚酯产业链利润变动较大。其中,PX加工费大幅修复,亚洲PXN涨至今年以来的高位,报264美元/吨。近期PX大厂装置降负,供应端出现了计划外的干扰因素,现货价格大幅走高,加工费回升。整体来看,5月PX市场供需格局改善,后期需关注需求旺季的汽油裂解价差水平。目前汽油裂解价差走势符合市场预期,预计PXN继续上涨的压力较大。

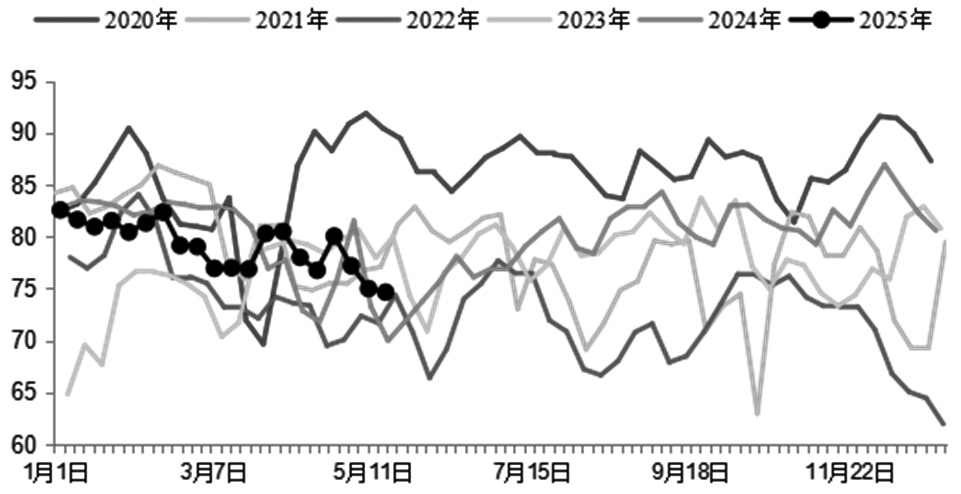

供应端,最新数据显示,国内PTA周均产能利用率为74.63%,环比下降0.35个百分点,同比增长4.68个百分点。本周恒力惠州2#装置重启,恒力石化2#装置检修,福建百宏装置已满负荷运转。虹港石化2#、台化兴业1#、四川能投和新疆中泰装置重启,5月装置检修余量有限,PTA开工负荷环比上行。总体来看,近期国内PTA产能利用率小幅下降,5月下旬预计供应出现边际增长。

需求端,聚酯产业链利润再度受到挤压,聚酯加权利润创年内新低。截至5月中旬,聚酯加权亏损155元/吨,长丝加权亏损170元/吨,短纤亏损360元/吨。4月初以来,短纤亏损持续扩大,后期需关注涤丝利润压缩对其开机率的影响。聚酯开机率方面,最新数据显示,聚酯行业周产量为158.33万吨,环比增加1.5万吨,环比增长0.96%;聚酯行业周度平均产能利用率为90.93%,环比下降0.56个百分点;国内涤纶长丝周产量为73.78万吨,环比增加0.11万吨,环比增长0.15%;国内涤纶长丝平均产能利用率为91.64%,环比下降0.36个百分点;涤纶短纤产量为16.69万吨,环比增加0.25万吨,增长1.52%;产能利用率平均值为88.24%,环比提升1.30个百分点。本周,恒逸逸通、新凤鸣和中鸿的新装置陆续投产。5月下旬,长丝端检修计划增多,预计供应小幅下滑。

当前长丝工厂成品库存持续去化,已降至历史同期低位,后续减产降负幅度或相对有限。目前,根据市场反馈,短纤需求改善有限,后续相关企业可能减产。当前织造业新订单量有所好转,前期因关税问题而停滞的订单逐步发出,江浙织造业开机负荷回升,产业链后端乐观情绪受到提振。

现货方面,4月下旬以来,PTA现货供应收紧,价格走强。总体来看,5月下旬PTA供应有望边际增长,当前织造业订单及出口情况有所改善,产业链乐观情绪日益高涨,PTA或维持震荡偏强走势。后期需关注聚酯企业开机率和原油价格变化。

图为中国PTA周度开工率(单位:%)

(作者单位:创元期货)

来源:期货日报网

24小时热点