期债 中期难以摆脱震荡格局

政策进入观察期

短期看,在基本面上修预期和流动性担忧背景下,债市有一定调整压力。中期看,后续关税政策仍存在不确定性,4月金融数据显示我国实体需求仍待提升,货币政策进入观察期,债市难以走出震荡格局。

近期,市场情绪有所好转,叠加基本面有向好预期,债市出现调整。上周央行降准正式落地,资金面却不松反紧,市场对央行流动性调控的担忧再度升温,对债市也形成一定压力。一方面,中美经贸高层会谈结果超预期,全球经贸局势继续缓和,市场风险偏好进一步回升。在关税争端缓和超预期的背景下,我国二季度出口数据和经济增速有望回升,90天窗口期内“抢出口”效应将支撑出口保持一定韧性,经济基本面压力将有所缓解。另一方面,央行持续净回笼,虽然降准落地,但资金面反而趋紧,DR007自1.5%一线回升至1.6%以上,引发市场对央行流动性调控的担忧。

往后看,债市的核心驱动仍在于经济基本面和资金面的变化。

从经济基本面看,外部摩擦缓和,基本面预期有所上修,在“抢出口”效应支撑下短期出口韧性延续,债市仍面临调整压力。从高频数据看,出口数据回升初步显现,我国对美出口订单数量修复且集装箱运费上涨。上周美国企业迅速重启供应链,进口商急于处理前期积压订单,北美航线运输需求明显复苏,运力相对不足、舱位供给紧张,美东、美西航线运价均出现明显上涨。

不过从中期趋势看,“抢出口”持续也在透支后续的需求空间,关税征收暂缓期结束后出口弹性或受到制约,内需修复仍是关键因素,当前总需求不足的矛盾依然存在,内生经济动能尚未出现拐点。最近公布的4月金融数据显示,在政策发力的背景下,金融数据延续结构分化格局,特别国债启动发行,政府债对社会融资数据的支撑延续,金融支持实体经济的力度较强,但受全球关税争端的冲击,以及实体融资需求不强的影响,信贷数据表现偏弱。居民中长期贷款依然偏低,显示居民收入预期、房价预期仍待提升,加杠杆动力依然不足,4月份以来,“小阳春”效应后房地产市场有所降温,二手房继续呈现以价换量的特征,房地产市场量价平衡尚未形成。

特朗普的长期目标并未改变,关税的不确定性仍是后续市场的潜在风险。笔者认为,特朗普调整关税的原因更多在于战术性撤退。美国的通胀和断货压力,叠加关税政策,使其对内政策推进缓慢,短期美国对关税争端缓和的诉求较强。特朗普的长期目标仍是扭转贸易赤字、推动制造业回流,经济压力、资本市场的脆弱性等因素,可能是特朗普短期手段和长期目标分化的主要原因。上周五特朗普再度宣称,美国可能将“在未来两到三周”单方面对许多贸易伙伴设定新的关税税率,因此短期市场情绪修复后,投资者需重点关注关税政策的变化。

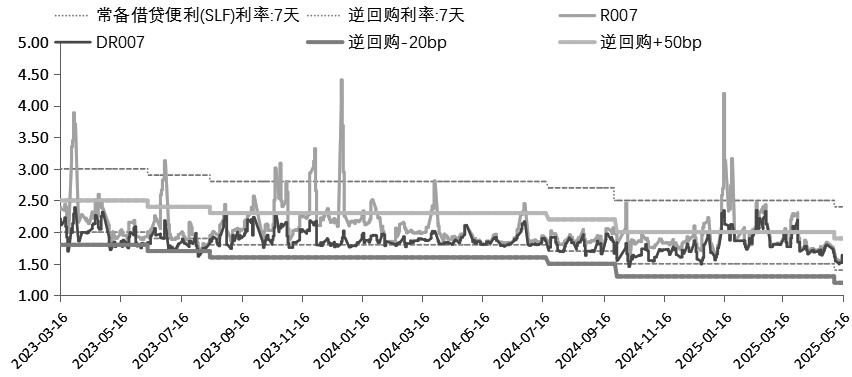

图为利率走廊

从国内政策角度看,短期政策对冲的紧迫性下降,增量政策或进入观察期,但中期经济修复仍处在磨底阶段,经济内生动能仍需政策的支撑,扩内需政策框架仍需延续。当前稳增长的基本逻辑是,实体需求不足,关税对价格和就业的影响并未消除,国内政策仍需要保持积极,货币环境仍需维持偏宽松状态,促消费和稳投资政策仍需稳步推进,内需托底的意愿依然较强。

资金面存在边际收敛压力,但整体流动性大概率维持均衡偏宽松状态。短期在基本面压力有所缓解的背景下,货币政策可能进入观察期,同时,一季度央行货币政策执行报告强调“长期国债等少数活跃债券交易活跃度不断上升,成为各类资金追捧的主要对象,容易引发羊群效应和市场单边波动”,说明央行对长债的管控态度仍在,因此资金面大概率不会过于宽松,资金利率进一步向下突破的难度较大。另外,本周在缴税高峰、政府债发行、月末因素等扰动下,预计资金利率以震荡为主。不过,调整后关税水平仍较高,且后续关税政策存在不确定性,资金面重回偏紧状态的概率也不大,整体流动性大概率维持均衡偏宽松格局。

对债市来说,在基本面上修预期、市场对流动性调控有所担忧的背景下,短期仍存在一定调整压力,10年期国债利率重回1.6%的难度较大。中期看,债市仍难摆脱震荡格局,一方面,中美贸易摩擦反复的概率仍较高,特朗普长期目标不改,后续关税政策存在不确定性,且4月我国金融数据显示实体需求仍待提升,关税对价格和就业的影响并未完全消除;另一方面,短期在基本面上修预期下,货币政策进入观察期,流动性或以均衡偏宽松为主。(作者单位:新湖期货)

来源:期货日报网

24小时热点