【镍周报】多重利多因素共振,内外镍价强势反弹

2024年4月20日 有色-镍

多重利多因素共振,内外镍价强势反弹

基本面概述及结论:

供给:

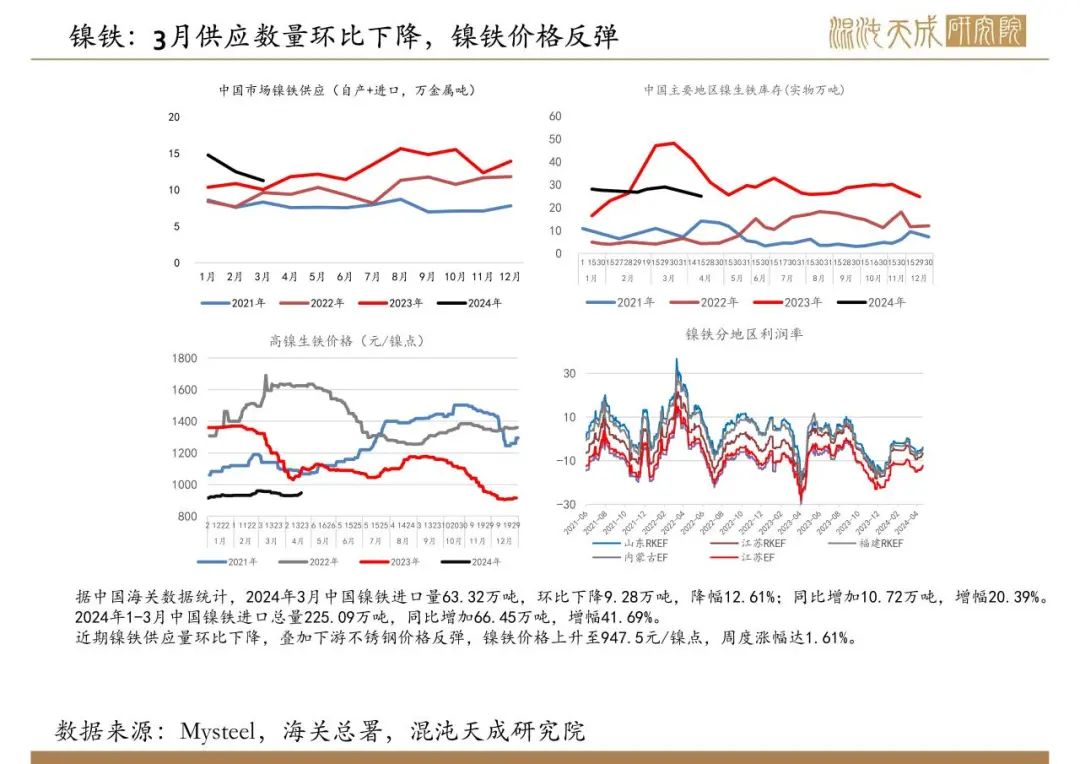

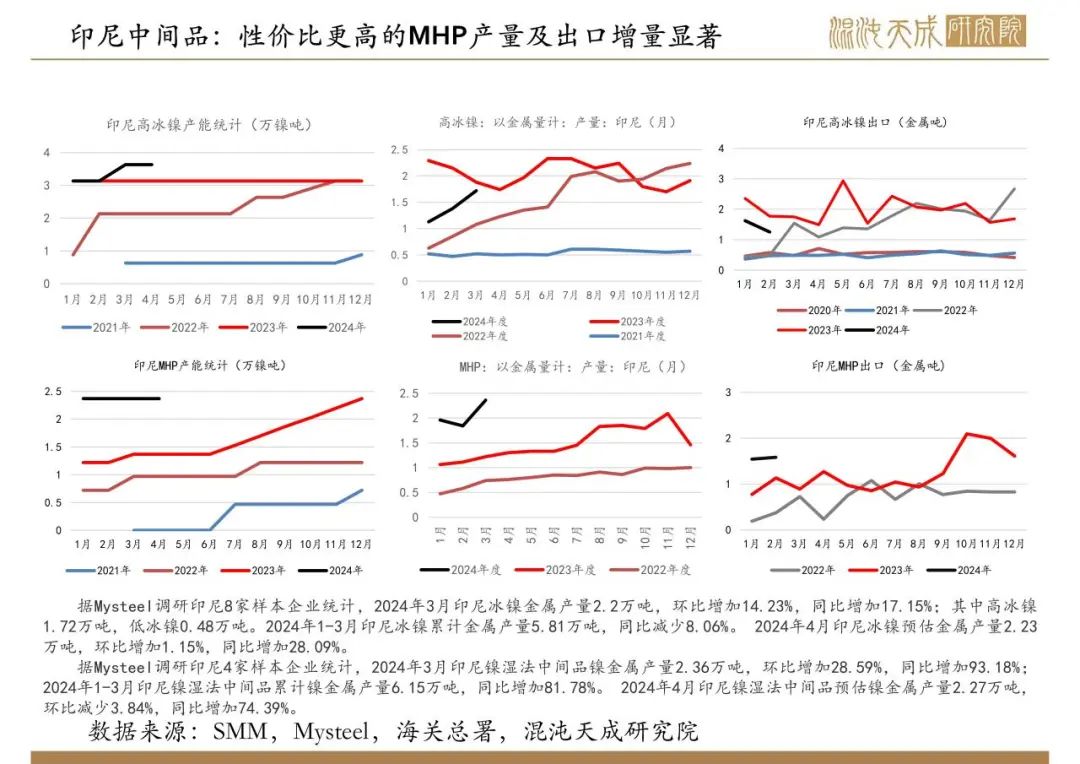

受前期印尼RKAB审批进度缓慢影响,目前当地市场镍矿偏紧,3月我国镍铁进口量环比下降后,市场又开始担忧印尼镍释放速度不及预期。

需求:

不锈钢方面:3月不锈钢预估产量316.54万吨,其中300系166.43吨,月环比增加25.6%,同比增加14.0%。4月排产311.02万吨,其中300系160.20,月环比减,3.7%,同比增加12.6%。不锈钢对镍的直接需求4月环比小幅下降,仍位于较高水平,终端看,地产表现依旧低迷,基建各地有诸多停产项目,1-3月月度项目开工投资额同比下降34.70%,不锈钢直接需求较为稳定,显著提升仍有难度。

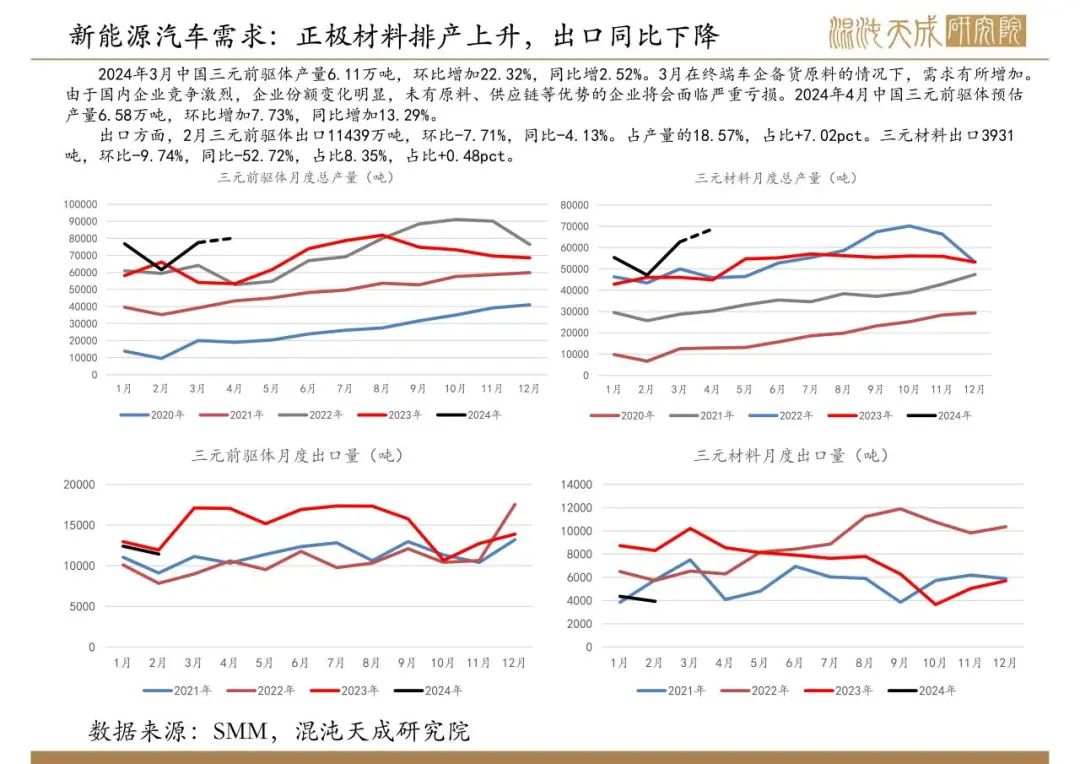

新能源汽车方面:四月锂电池排产同环比提升,另外新能源汽车价格战,及国家政策支持下,新能源汽车发展预期良好,新能源汽车将继续蚕食燃油车的市场空间。

库存:

上周6地社会库存减少556吨,降幅为1.67%,保税区库存减少200吨,降幅为4.03%,期货库存上升426吨,涨幅为1.87%。国内显性库存共计下降530吨,降幅为0.87%。LME库存减少852吨,库存下降1.13%。本周全球显性库存下降1.01%,本周国内与伦镍库存开始去库,后续观察去库持续性。

结论:

上周末,英美对俄罗斯金属的制裁,是个地区供给结构问题,不影响俄金属的实际供给,不能流入LME交易所的俄罗斯金属,大概率流入中、印等国家,事件造成的影响,外强内弱,海内外冲高的镍价快速回落。国内方面周中,发改委宣布,将于4月18日组织召开全国2023年增发国债项目实施推进的电视电话会议,旨在推动所有增发国债项目于今年6月底前开工建设。此外大力推动家电大规模以旧换新的工作也在推进。带来制造业扩张提振镍需求预期。周四,市场又传出国内NPI收储的传闻。本周在市场多条利好消息共振作用下,内外盘镍价皆强势反弹,伦镍突破19000美元/吨,沪镍突破前期142000元/吨的压力位。

当下市场对于宏观层面上美联储延后降息,以及基本面镍过剩格局都已经交易的比较充分,前期镍产业上下游高企的库存近期也有边际去库的趋势,印尼RKAB审批延续也使目前当地镍矿处于供需偏紧的状态。因此盘面对利好消息的反映较为强烈。短期来看,镍价看涨情绪高涨,预计盘面价格高位震荡,压力位153000。后市反弹趋势能否延续,需要关注三个方面,一是美国通胀不见好转情况下,美联储是否会超预期的释放加息信号;二要关注制造业扩张,需求复苏过程中,下游厂商对镍相关产品价格的接受度;最后是要关注镍价上涨后,前期由于RKAB审批和斋月影响,释放偏缓慢的印尼镍元素供应是否会出现加速释放的现象。

风险提示:

宏观风险;印尼产业政策;

本周行业重要消息:

1、【LME宣布暂停为4月13日后生产的俄罗斯金属出具仓单】LME4月12日公告称,修订后的制裁方案使得 LME、LME Clear、英国会员和英国客户能够继续“获得”俄罗斯金属仓单(包括发行、创立和持有仓单),只要相关金属是在2024年4月13日之前生产的。如果俄罗斯金属在2024年4月13日及之后生产,英国人(UK person)不可以以仓单或者其他形式“获得”该金属。因此,LME 将立即暂停2024 年4 月13日或之后生产的相关金属生成仓单。取消俄罗斯权证和/或撤回标的金属的英国客户、英国会员将需要遵守某些记录保存要求。(LME脉搏)

2、【高盛:LME对俄罗斯金属的禁令不会立即造成供需冲击】高盛分析师在周一的一份报告中称,伦敦金属交易所(LME)禁止新生产的俄罗斯金属不会立即造成供需冲击。LME周五发布公告称,禁止在其系统中交易4月13日或之后生产的俄罗斯金属,以遵守美国和英国因俄乌冲突而实施的新制裁。高盛表示,俄罗斯生产商可以继续向非英国/美国市场出售金属,因此“从基本面来看,这些以交易所为重点的规则调整不会产生必要的供需冲击”。高盛补充称,LME将禁止未来新生产的俄罗斯金属的供应,至少应能在一定程度上改善对非俄罗斯材料的需求。该行表示,目前持有的俄罗斯金属流动性增加,可能会吸引更多的人注销这些金属,尤其是铜。分析师称,继续看多铜和铝,同时预计这两种金属将进入再通胀阶段,“牛市”将出现结构性延伸。不过,他们预计镍市场的持续过剩将限制上涨的可持续性。(文华财经)

3、【Horizonte Minerals考虑出售矿山】4月15日消息,嘉能可支持的 Horizonte Minerals 股价周一暴跌,此前该公司宣布,未能获得完成其在巴西Araguaia镍项目建设所需的额外融资。Horizonte Minerals 表示,目前正在探索出售、清算或在子公司层面筹集融资等选择,此前该公司预计建造该矿的成本将增加87%,达到10亿美元以上。在一份声明中表示:“Horizonte Minerals认为,这些选择中的任何一种都不可能为公司股东恢复任何价值。”(MINING.COM)

4、【发改委将推进2023年万亿增发国债项目,或将进一步提振下游基建需求预期】国家发展和改革委员会(发改委)今日宣布,将于4月18日组织召开全国2023年增发国债项目实施推进的电视电话会议,旨在推动所有增发国债项目于今年6月底前开工建设。(Mysteel)

5、【淡水河谷一季度铜产量同比增22%,镍下降4%】淡水河谷2024年第一季度产销量报告显示,2024年第一季度,铁矿石产量达到7080万吨,同比增长6%,这得益于S11D运营业绩提升、持续实施资产可靠性措施以及第三方采购量增长;铜产量达到8.19万吨,同比增长22%,这得益于萨洛博3号工厂持续稳定达产,以及萨洛博1号和2号工厂运营业绩提升,萨洛博3号工厂本季度平均达产率达到约90%;镍产量为3.95万吨,同比下降4%,主要系昂萨布玛熔炉重建所致,加拿大和印度尼西亚运营区业绩提升部分抵消了这部分影响。(淡水河谷)

6、【Aston Minerals将安大略省Boomerang的镍资源量估计上调44%】外媒4月16日消息,澳大利亚勘探公司Aston Minerals将Boomerang镍钴硫化物系统符合JORC的指示吨位估计值上调44%。该矿化是Edleston镍钴项目的一部分,该项目位于安大略省Timmins以南60公里处。目前的指示资源量为2.31亿吨,品位为0.27%的镍和0.011%的钴(0.30%的镍当量),与一年前首次估算相比,吨位增加了44%。推断吨位增长了17%达到100万吨,镍含量为0.27%,钴含量为0.011%(镍当量为0.30%)。(上海金属网编译)

7、【镍矿市场行情追踪】近日,菲律宾方面矿山有招盘计划,据悉部分结果或将于周内传出。据调研,目前尽管矿商方面FOB意向价或有下降的可能,但下游贸易商报价受近期行情及国内成交清淡等因素的影响,意向报价仍旧存在明显价差。(SMM)

8、【必和必拓仍在审查镍矿运营计划】全球矿业公司必和必拓集团周四报告称,其第三季度铁矿石产量有所增加,原因是其South Flank矿的持续增产和皮尔巴拉运营效率的提高帮助抵消了潮湿天气的影响。必和必拓表示,将继续审查西澳大利亚镍业务计划,同时重点关注保留现金。必和必拓表示:“我们预计将在2024年8月发布的2024财年业绩中提供有关西澳大利亚镍业长期未来的最新信息。”(MINING.COM)

9、【印尼镍矿供应可能增加,第二季度亚洲供应紧张局面有望缓解】据外电4月17日消息,在印尼政府决定加快采矿配额的审批程序后,亚洲镍矿石供应紧张的局面可能会在4-6月份得到缓解,因印尼的产量可能会增加。S&P金属和矿业研究高级分析师Jason Sappor表示:“我们预计2024年全球镍市场仍将过剩12.8万吨,因为随着更多配额获批,印尼原生镍产量的下行压力将有所缓解。”近期,市场参与者预计天气条件不利,人力和设备短缺。此外,印尼和菲律宾的重大节假日也将继续影响采矿业务以及NPI和硫酸镍等二级镍产品产量。(文华财经编译)

10、【沃尔沃汽车与宁德时代签署战略合作备忘录】2024年4月16日,沃尔沃汽车宣布与宁德时代签署战略合作备忘录,双方将在电池循环闭环管理领域展开深度合作。根据双方协议,未来,沃尔沃汽车将回收其在市场销售的新能源车辆上的退役电池,以及在工厂生产过程中报废的电池等,交由沃尔沃认证的下游供应商对废旧电池进行拆解,提取其中90%以上的镍、钴、锂等金属材料。宁德时代将利用这些新提取的再生材料生产新电池,并用于沃尔沃汽车新车的生产。(沃尔沃汽车集团官微)

工业品组

关于商品研究提升的三点结论:

第一是要提高研究效率:

要提高快速学习、快速反应的能力。我们这份职业的目的是研究最重要的矛盾点,把握行情,不是做某个商品的百科全书。所以要有针对当前矛盾,迅速搜集相关信息,并形成有依据的见解。通过国内外网络资料,各方数据库,新闻媒体,电话产业人士,遍读行业报告等方式,用一切可能的手段,不辞辛苦,把问题搞清楚。研究员只有具备这样的快速研究能力,才能让一丝丝的灵感不被错过,拨开云天见月明,形成有洞察力的见解。

第二是要提升魄力格局:

利用产业周期的思维,把眼光放长放远,对于行情要有想象力,也要有判断大行情的魄力和格局。把未来20%以上的价格波动作为自己的研究目标,而不能仅盯着短期的一个开工率或库存来做短期行情。决定商品大方向的就是产业周期,不能解决的矛盾点可能会产生极端行情,研究员应该把产业周期和关键矛盾点作为价格判断的发力点。大格局出来后,去跟踪每个阶段的利润、库存、开工等短期指标,看是否和大格局印证从而做出后续的思考和微调。长周期和短期矛盾共振行情会大而流畅。

第三是要树立求真精神:

以求真的态度去研究和交易。不要怕与众不同,不要怕标新立异,要有独立思考的精神。创造价值的过程一定不是寻找同行认同的过程,而是被市场认同的过程。

混沌天成研究院

24小时热点